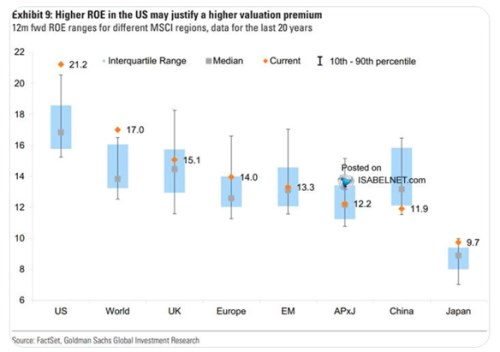

Na každých 100 dolarů hodnoty vlastního kapitálu (účetní) vydělají americké obchodované společnosti více než dvacet dolarů zisku ročně. V Evropě je to asi 14 dolarů a v Japonsku méně než deset. Dnes se ve více souvisejících příbězích podíváme na tuto rovinu americké akciové/firemní výjimečnosti.

1. ROE ve světě: V komentáři k následujícímu grafu se píše, že ona vyšší návratnost vlastního jmění ROE v USA může ospravedlňovat vyšší valuace amerických akcií. I když to může znít intuitivně, není to tak úplně pravda a níže vysvětlím proč. Nejdříve se ale podívejme na samotné hodnoty ukázané v grafu. Jak bylo uvedeno, společnosti obchodované na americkém akciovém trhu nyní generují ROE nad 21 %. Což je vysoko nad historickým standardem a evidentně také nad požadovanou návratností vlastního jmění. S bezrizikovými sazbami kolem 4,5 % a rizikovou prémií u 3 % (odhad Goldman Sachs) by totiž měla dosahovat méně než 10 %.

Poměr cen akcií k jejich účetním hodnotám by tedy kvůli poměru realizované (ROE) a požadované návratnosti měl být vysoko nad jednou. Což ale neznamená, že americké akcie měly mít automaticky valuační prémii u PE. Tedy poměru cen k ziskům – viz níže. Zde si ještě všimněme, že nejnižší je ROE v Japonsku. Ale i zde je téměř u 10 %, což bude také nad nějakými rozumnými odhady požadované návratnosti na tomto trhu.

Podle grafu je tedy nyní ROE, vyjma Číny, na historickém standardu, či nad ním, někde hodně vysoko. A všude nad nějakými rozumnými odhady požadované návratnosti. ROE je přitom dáno jednak provozním fundamentem (obratem aktiv a maržemi), ale i finanční pákou – tím, jak moc aktiv je financováno dluhem. Teoreticky tak lze ve firmě/firmách zvyšovat ROE jen tím, že se firma zadlužuje. Z hlediska hodnot akcií ale nejde o oběd zadarmo, protože s vyšším dluhem roste riziko a požadovaná návratnost.

Vysoké ROE ve srovnání s požadovanou návratností by pak z ekonomického hlediska mělo znamenat, že svět by měl procházet masivním investičním boomem. Tedy pokud by na nových investicích firmy také generovaly návratnost pohybující se znatelně nad tou požadovanou (nákladem kapitálu). V USA, kde je ROE nejvyšší, takový boom skutečně probíhá. Jak dobře známo, koncentrován je to technologického sektoru, který bezesporu táhne nahoru i ono průměrné ROE vyznačené v grafu. A tento boom letos výrazně pomáhá ekonomice čelící jinak znatelným brzdám.

2. ROE a valuační prémie: Proč ale současné vysoké americké ROE není příčinou vysokých valuačních prémií (u PE), jak tvrdím výše? Jednoduše proto, že ceny akcií a jejich poměry k ziskům jsou dány tím, co bude. Přesněji řečeno současnou požadovanou návratností (bezrizikové sazby a rizikové prémie) a očekávaným dlouhodobým růstem zisků a hlavně toku hotovosti. Pokud se tedy nějaká akcie, či trh obchoduje s valuační prémií, může to být díky (i) nižším bezrizikovým sazbám – výnosům vládních dluhopisů, (ii) nižšími rizikovým prémiím a/nebo (iii) vyššímu očekávanému růstu zisků.

Vysoké ROE může znamenat nižší rizikovost – lepší pozice na trhu, vyšší stabilita a finanční síla atd. Tudíž může snižovat rizikové prémie a pak by bylo skutečně i příčinou vyšších valuačních prémií (stále hovořím o PE). Celkově ale jde asi zejména o výše zmiňovaný poslední bod a tím je očekávaný budoucí růst zisků A tady už můžeme vymyslet více scénářů. Vysoké ROE můžeme brát jako pokračující schopnost dosahovat vysokých zisků, ale je otázka, zda stále rychle rostoucích. Tedy posouvajících ROE ještě výše. Mohli bychom naopak uvažovat o tom, že větší potenciál pro růst zisků mají firmy a trhy s nižším ROE než ty, které už nyní vydělávají rekordní částky (relativně k účetní hodnotě vlastního jmění).

Není to jen teoretická diskuse, protože úzce souvisí s tržní pozici a tím, jak se velké a dominantní firmy dříve nebo později posouvají na nižší pozice na trhu. O tom jsem psal nedávno v souvislosti s tím, jak se historicky mění skupina největších společností na trhu. A v souvislosti s dnešní úvahou jde i o to, zda firmy jako NVIDIA, či s vysokým ROE mají ještě prostor pro jeho zvyšování. Nebo dříve či později přijde konkurenční tlak a prostor pro zvyšování zisků a ROE je spíše tam, kde nejsou nyní tak vysoké.

Každopádně fakta jsou jasná: V USA je ROE vysoko nad zbytkem světa a tento trh se stále obchoduje s vysokou valuační prémií u PE. To znamená, že podle trhů zde vysoké ROE není známkou obratu v ziskovosti, ale naopak příslibem jejího dalšího prudkého růstu. Nejde tedy o ROE samotné, ale o to, co indikuje ohledně dalšího vývoje.