Americká vláda hodlá v letošním roce vydat velký objem nových obligací a na FTAlphaville se ptají, zda by to mohlo vést k „návratu časové prémie“ na americký dluhopisový trh. Poukazují na novou analýzu , jejíž analytik Torsten Slok se domnívá, že plánované emise obligací představují pro trhy „významné riziko“.

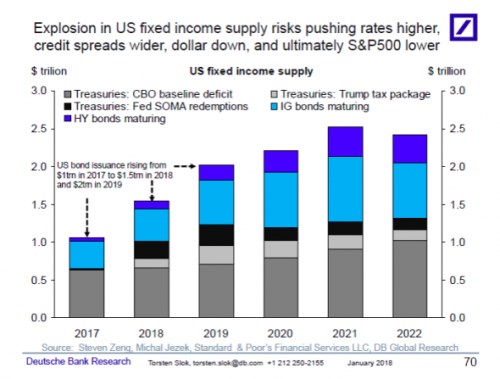

Pokud by na trhu skutečně došlo k růstu časových prémií a zvýšení výnosů obligací po celé délce výnosové křivky, korporátní sektor by musel refinancovat své dluhy za vyšší sazby, což by zvýšilo jeho náklady a následně by vzrostlo riziko defaultů. Následující graf shrnuje projekce týkající se celkového objemu obligací vydávaných vládou (šedé sloupce) i firmami. Komentář ke grafu tvrdí, že exploze na nabídkové straně dluhopisového trhu zvyšuje riziko vyšších sazeb, rizikových spreadů, oslabení dolaru a nakonec i oslabení akciového trhu:

FTAlphaville poukazuje na to, že zmíněný vývoj bude navíc probíhat na pozadí změny monetární politiky Fedu, který bude nově snižovat svou rozvahu. Na druhou stranu je ovšem potřeba brát v úvahu i politiku jiných centrálních bank a zejména ECB a Bank of Japan. Jejich politika se totiž projevuje i v USA a doposud tam pomáhala držet sazby a rizikové prémie níž. ECB i BoJ totiž svými nákupy domácích aktiv tlačily investory k tomu, aby se přesouvali jinam. Právě z toho pak profitovaly americké trhy.

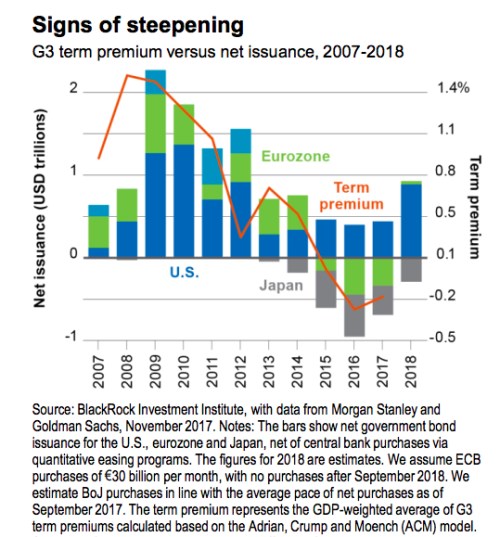

Nicméně argument opírající se o zahraniční centrální banky být nemusí velkou útěchou. Investiční společnost totiž tvrdí, že časové a rizikové prémie porostou nejen v USA, ale i v eurozóně a Japonsku. Následující graf totiž ukazuje, že časové prémie většinou kopírují objem nově vydaných obligací v zemích G3 a příští rok by zejména kvůli USA měl tento objem výrazně růst:

Pokud se k vysokému objemu nových obligací a snižování rozvahy Fedu nakonec přidá i ukončení kvantitativního uvolňování v eurozóně, stane se toto téma jednou z hlavních hybných sil na trzích.

Zdroj: FTAlphaville