Jim Bianco z Bianco Research hovoří o růstu výnosů vládních dluhopisů a nižší dlouhodobé návratnosti akciového trhu. připomíná, že leden patřil v minulosti k silnějším měsícům roku a poukazuje na nejlepší a nejhorší investiční aktiva v minulém roce. A Chuck Lieberman z Advisors Capital Management míní, že nyní je lepší se orientovat na akcie, které doposud spíše zaostávaly.

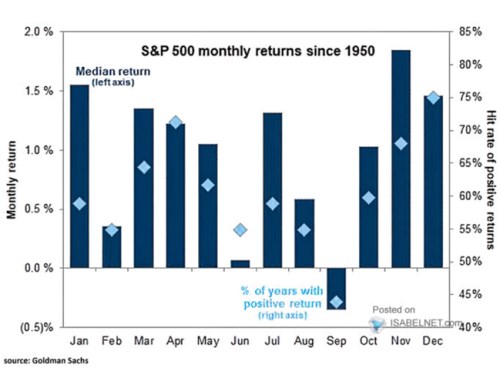

Návratnosti během roku: v souvislosti se vstupem do nového roku připomíná, jaké jsou průměrné návratnosti trhu během jednotlivých měsíců. Leden obvykle patří mezi ty silnější, opak platí o únoru. Zdaleka nejhorším měsícem bylo historicky září, nejlepším naopak listopad:

Zdroj: X

Výnosy dluhopisů nahoru, akcie jen s 5 – 6% výnosem? Jim Bianco z Bianco Research se stále domnívá, že výnosy desetiletých vládních dluhopisů v USA se dostanou nad 5 %. Na CNBC vysvětloval, že současné výnosy podle něj nejsou od této hranice zase tak daleko a její dosažení by neznamenalo nějakou významnou změnu. Celkový trend pro sazby přitom podle něj půjde v první polovině tohoto roku směrem nahoru, dolů ne.

Bianco poukázal na to, že dluhopisové trhy se nyní chovají nezvykle, protože výnosy dlouhodobějších obligací rostou v době, kdy centrální banka snižuje sazby. Podle experta jde o historicky naprosto ojedinělý případ, k něčemu podobnému došlo jen v roce 1981. Tehdy Fed v čele s Paulem Volckerem také snižoval sazby, „ale dluhopisovému trhu se to nelíbilo.“ Výnosy na něm tudíž rostly.

I nyní podle ekonoma „trhy snižování sazeb odmítají, domnívají se, že nejsou nutné.“ Pokud by tak Fed chtěl, aby výnosy dlouhodobých obligací klesly, „možná by měl přestat se snižováním sazeb.“ K akciím Bianco uvedl, že současné valuace leží mimořádně vysoko, ale to se nedá použít jako nástroj časování trhu. Nicméně ukazují, že trh v budoucnu pravděpodobně nabídne nižší návratnost. Podle něj se v následujících několika letech dá konkrétně uvažovat o 5 – 6 % ročně.

Bianco se tedy domnívá, že akciový trh by „mohl mít problém“. Dluhopisové trhy by totiž s mnohem nižším rizikem mohly nabízet zhruba tolik, co akcie. K tomu dodal, že recese je nyní nepravděpodobná, ekonomika nevykazuje známky zpomalení, a to je jeden z důvodů, proč si řada rizikových aktiv vede tak dobře.

Hledání hodnoty na americkém trhu: Chuck Lieberman z Advisors Capital Management na CNBC připomněl, že velká část akcií na americkém trhu zatím neprošla silnou rally. Právě mezi nimi jde podle investora „najít hodnotu“. Dají se do této skupiny zařadit i banky? Lieberman míní, že ano. Cenám jejich akcií sice pomohly teze o deregulaci a akcie jsou tak již vzdáleny ode dna, kterého dosáhly během tenzí v bankovním sektoru, nicméně „stále představují mimořádnou hodnotu“.

Investor míní, že banky se obecně obchodují s poměrně umírněnými poměry cen akcií k jejich účetním hodnotám a cen akcií k ziskům. K tomu mají dobrý výhled díky dobře si vedoucí ekonomice. Pomoci by mohly i změny v regulaci, které by umožnily více fúzí a akvizic a vyšší aktivitu na kapitálových trzích. Lieberman k vládní politice ještě uvedl, že ne všechny Trumpovy nápady musí být implementovány. Nicméně podle něj není pochyb třeba o tom, že hranice Spojených států bude mnohem více střežená, a to se projeví na počtu lidí přicházejících do země a pracujících v ní.

Stejně tak podle investora není pochyb, že ilegální imigrace v posledních letech výrazně pomáhala zvednout ekonomický růst, protože zvyšovala nabídku na pracovním trhu. Pokud by tedy v této oblasti došlo k popsané změně, projevilo by se to podle experta jak na ekonomickém růstu, tak na trhu práce. Tedy na větším nedostatku zaměstnanců a vyšším tlaku na růst mezd. Lieberman k tomu dodal, že celkově není doceňováno to, jak moc imigranti přispěli k hospodářskému růstu Spojených států.

Pokud by se pak k přísnější imigrační politice přidala nová cla, projevilo by se to na cenách a inflaci. Ani u cel není jasné, jak se situace nakonec vyvine. Je možné, že Trump toto téma používá zčásti proto, aby „posílil svou vyjednávací pozici“. Nicméně investor míní, že k nějakému zvýšení cel určitě dojde.

Na závěr rozhovoru investor hovořil o hodnotových akciích. Ty mají podle něj jeden příjemný rys, a tím je vyšší dividendový výnos. Svým způsobem tak investorům „platí za čekání“. Tedy za čekání na případné posílení cen akcií. K tomu Lieberman dodal, že jeho společnost investuje dlouhodobě, „nejme tradery,“ takže hodnotové akcie mají v jeho portfoliu své místo. Hledá podhodnocené firmy s dobrým dlouhodobým výhledem. „Jestliže si firma vede dobře, dříve či později půjde cena její akcie nahoru.“

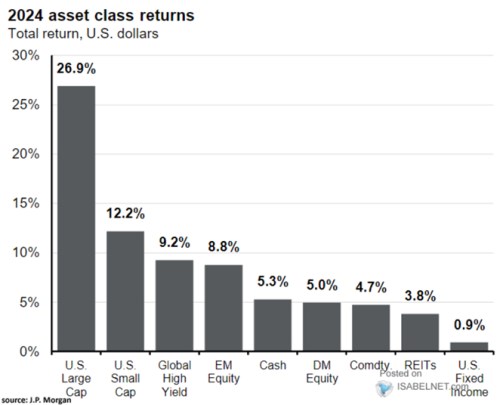

Návratnosti dosažené v minulém roce: shrnuje návratnost hlavních skupin investičních aktiv v minulém roce. Zdaleka nejlépe na tom byly akcie velkých amerických společností, s velkým odstupem za nimi akcie společností malých. Následují globální korporátní dluhopisy s nízkým ratingem, pak akcie na rozvíjejících se trzích. Naopak nejnižší celkovou návratnost nabídly americké vládní dluhopisy, REIT a komodity:

Zdroj: X