Nedávno jsem tu trochu psal o tom, že ti, co nejvíce volají po snížení amerických sazeb, mu možná nejvíce brání. Logika je to jednoduchá – výrazný pokles sazeb požaduje vláda, která zároveň jde cestou znatelné fiskální expanze. K tomu se dá dodat, že tato expanze může bránit i většímu oslabování dolaru. A tudíž bránit i kurzem tažené korekci obchodních deficitů. Takové zajímavé paradoxy světa stimulujících celníků. Dnes se podíváme na téma „správně“ nastavených sazeb zase z trochu jiného pohledu.

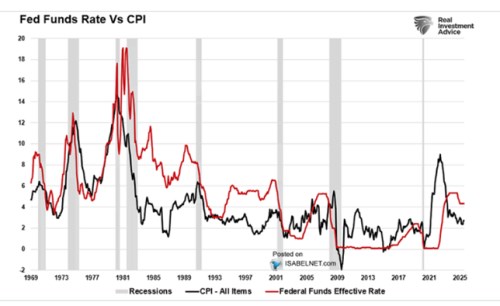

Jeden z komentářů k následujícímu grafu tvrdil, že sazby jsou nyní příliš vysoko a Fed by je měl snižovat. Nachází se totiž znatelně nad mírou inflace a jsou prý tudíž ve znatelné restrikci. Jednoduchý protiargument by poukázal prostě na to, že inflace je stále nad 2 % a trend jejího poklesu spíše oslabuje. To by minimálně ukazovalo, že o nějakou masivní restrikci nyní nejde. Tedy o restrikci, která by na úrovni inflace plně eliminovala jiné stimulační vlivy, včetně (možná hlavně) oné fiskální politiky.

Zdroj: X

V předchozích letech jsme také mohli slyšet různé úvahy o tom, že reálné sazby jsou příliš vysoko, či nízko. Což je vlastně jen varianta na výše uvedené. Nyní reálné sazby počítané z aktuální inflace dosahují zhruba 1 %, po roce 2009 přišla řada let, kdy byly více, či méně v záporu (viz graf). V devadesátých letech byly zase obvykle výš, než nyní, o většině osmdesátých let nemluvě. Prosté porovnávání inflace se sazbami, jinak řečeno sledování reálných sazeb a porovnávání je s historií, zdá se, zase tak velkou vypovídací hodnotu nemá.

Alespoň na teoretické úrovni dává mnohem větší smysl porovnávat sazby skutečné s tzv. neutrálními. Tedy s odhady toho, jaké sazby by ani nestimulovaly, ani nebrzdily. Pokud by například nyní byly sazby neutrální u 4 %, ty skutečné by od nich nebyly tak daleko a tudíž by nijak zvlášť nebrzdily. Opak by platil, pokud by ty neutrální byly třeba znatelně pod 3 %. Teorie je to jednoduchá a logická, praxe už ne, protože odhady neutrálních sazeb se celkem dost liší. Zejména v cyklicky a strukturálně rozkolísanějších dobách. Tedy i nyní.

Konec konců nejasnost ohledně toho, kde sazby mají být a jak to vůbec měřit, je naprosto zřejmá z neustálých diskusí na toto téma. Důležité ale je, že na tom zase tolik nezáleží. Pro akcie a pro ekonomiku samotnou jsou mnohem důležitější sazby dlouhodobé – výnosy vládních dluhopisů. Ty jsou samozřejmě ovlivněny i sazbami krátkodobými, ale (možná hlavně) tím, jak vnímají investoři ekonomický vývoj. Fed tak může sazby snižovat a ekonomiku nijak nepodpořit, když výnosy dlouhodobějších dluhopisů jdou kvůli tomuto kroku nahoru. Což není jen teorie, byla to například praxe z období před cca rokem. A praxe, která by se v případě unáhleného snížení sazeb mohla opakovat. I proto podle mne není žádný důvod nějak rychle snižovat v prostředí, kdy je inflace stále znatelně nad 2 %.

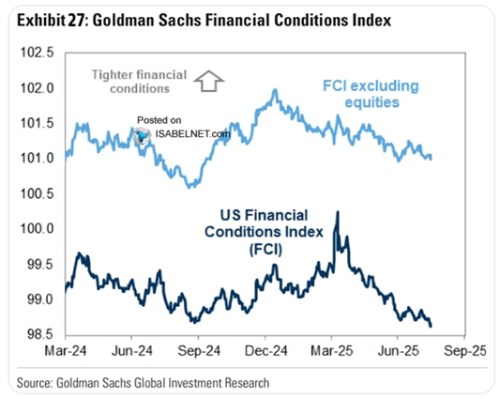

To, že důležitější než krátkodobé sazby jsou ty dlouhodobé, jde trochu rozšířit - pro ekonomiku jsou rozhodující finanční podmínky (určované i výnosy vládních dluhopisů). Jejich vývoj ukazuje druhý obrázek, s a bez vlivu akciového trhu:

Zdroj: X

FP nyní ekonomiku určitě nebrzdí, spíše naopak. Zda je to moc, či málo pak samozřejmě záleží na odhadech toho, co se bude dít s inflací a ekonomickou aktivitou (a na cos e dá větší váha). Každopádně k oné stimulaci ze strany FP znatelně přispívají akcie, přesněji řečeno jejich nosný příběh točící se kolem nových technologií a jejich potenciálu pro ekonomiku a hospodaření firem. AI a další technologie si tak přes FP dláždí cestu k implementaci a sebenaplňujícímu se proroctví.

Podle mne vývoj na akciích, respektive kolem AI také dost snižuje relevanci obav z toho, že současné sazby Fedu nějak brzdí investiční boom. Ten je nyní vedle zmíněné fiskální politiky naopak tahounem amerického růstu. A výrazně vítanějším než ona. I když i zde platí, že všeho s mírou, Ale to už je z trochu jiného soudku.