Podle analytiků investiční společnosti Schwab květen americkým akciím v podstatě přál. Odhadují, že i nadále bude pokračovat býčí trend, nicméně se vrátí vyšší volatilita, kterou jsme zaznamenali na počátku roku. Optimismus pramení mimo jiné z toho, že „data poukazují na opětovné zrychlení ekonomiky poté, co v prvním čtvrtletí přišla určitá slabost“.

Na trhu se v souvislosti s květnem často opakuje mantra „Sell in May and go away“, tedy volně přeloženo „v květnu prodávat a nechat trh být“. Schwab ale tvrdí, že pokusy o podobná časování trhu většinou nepředstavují moc úspěšnou strategii a společnost neradí svým klientům, aby se v rámci sezónních pohybů trhu o něco podobného pokoušeli. Zmíněná vyšší volatilita by měla pramenit z toho, že letos se v USA budou konat další volby a podpoří ji i geopolitická nejistota. „Navíc přichází letní sezóna dovolených a zahraniční investoři si berou dovolenou delší. To povede k nižším objemům zobchodovaných akcií a tudíž se zvýší potenciál pro větší pohyby trhu,“ tvrdí analytici ze Schwabu.

Podle statistiků z National Bureau of Economic Research už současná expanze americké ekonomiky trvá 106 měsíců a je tedy druhou nejdelší za posledních 100 let. Expanze ale „neumírají na svůj vysoký věk“, ukončuje je obvykle nějaká výrazná nerovnováha. Tu může představovat vysoká inflace, neadekvátní monetární politika a podobně. Nová data přicházející z ekonomiky skutečně naznačují, že expanze nekončí a po slabším prvním čtvrtletí může opět nabývat na síle. Indikuje to například vývoj maloobchodních tržeb či průmyslová produkce.

Jedním z největších rizik je podle Schwabu „zrychlující inflace spojená s utahováním finančních podmínek“. Trhy potěšilo, že vedení Fedu podle svých slov nebude přehnaně reagovat v případě, že inflace dočasně přestřelí cíl ve výši 2 %. Jinak řečeno, Fed vnímá tento cíl jako symetrický. S tímto přístupem ale souvisí riziko nutnosti prudšího šlápnutí na monetární brzdu v případě, že se Fed „ocitne za křivkou“.

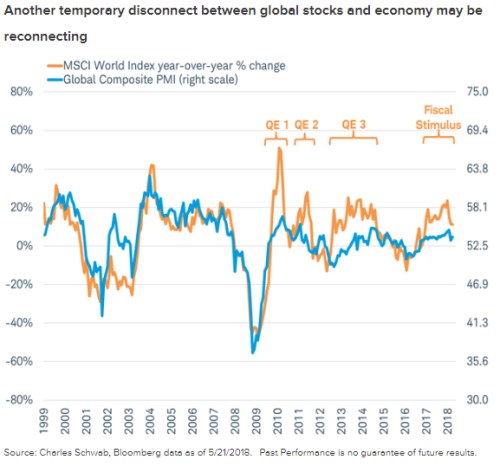

Ohledně globálních trhů Schwab poukazuje na silnou korelaci mezi jejich vývojem a změnami globálního PMI. Tento index je sestavován na základě PMI více než třiceti zemí a jen zřídka se stává, že se směr akciových trhů na delší dobu oddělí od směru PMI. Jejich současný i historický vývoj je zobrazen v grafu, z něhož je zřejmé, že i nyní po určitém rozevření nůžek začíná jejich opětovné uzavírání. Schwab v této souvislosti tvrdí, že globální akcie se od PMI odpoutaly kvůli optimismu spojenému s fiskální stimulací v USA. Tento optimismus z globálních trhů ale postupně vyprchává a jelikož mezitím nedošlo ke skoku v PMI, trhy obracejí zpět:

Zdroj: Schwab