Ve včerejším Rozbřesku si čtenáři mohli přečíst, že „inflace leze dále nad cíl ČNB, ale výnosová křivka zplošťuje“, což může být určitým varovným indikátorem pro celou ekonomiku. Globální akciové trhy asi chování naší křivky znervózňovat nebude, ale ona v tom není sama. Podobná je totiž situace v dalších zemích, včetně USA. Kdo, nebo co za to může a jde o faktor, který by mohl věštit budíček medvědů?

Jak vidíme z následujícího obrázku, mladý pan Simpson slibuje, že on výnosovou křivku už invertovat nebude (nebude tlačit dlouhodobé sazby pod krátkodobé). Takto ujištěni se můžeme obrátit k čistě ekonomické úvaze.

Zdroj: MacroMarketMusings

Jak jsem naznačil, téma invertující výnosové křivky v USA a s tím souvisejících hrozeb je intenzivně probíráno napříč kapitálovými trhy. Věnoval se mu nedávno i můj oblíbený monetarista David Beckworth, který má nadání a ochotu jít více pod povrch věci, než většina ostatních analýz.

Ekonom v první řadě poukazoval na to, že výnosové křivky se zplošťují, či invertují ve více ekonomikách než jen v USA (nevím, zda si všímal i té naší). A toto zplošťování se podle něj může „přelévat“ do USA i v případě, že samotné americké trhy by k němu zase takovou tendenci neměly. A hlavně: FOMC nyní hovoří o tom, že na konci roku 2019 budou krátkodobé sazby někde v rozmezí 3 – 3,25 %. Výnosy dlouhodobých obligací se plácají kolem 3 %, a samotné plány Fedu tak v podstatě implikují plochou či invertovanou křivku. Tedy v případě, že se nezvednou ony sazby dlouhodobé. Stane se tak?

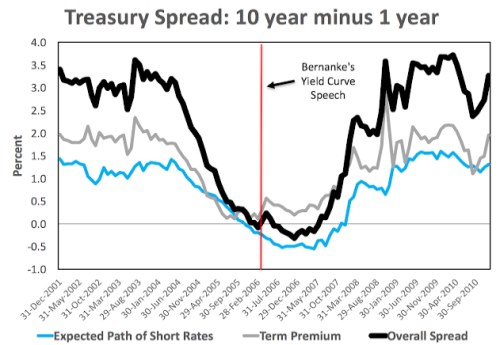

Beckworth poukazuje na to, že podle FOMC jsou relativně nízké dlouhodobé sazby (a tudíž plochá křivka) dány zejména chováním časové prémie. Tedy výnosové prémie, kterou investoři požadují jako kompenzaci za držení delších obligací (nad rámec toho, jaká by jejich návratnost měla být čistě na základě očekávaného vývoje krátkodobých sazeb). Zde můžeme vidět určitou paralelu s rokem 2006, protože Ben Bernanke i tehdy uklidňoval trhy s tím, že „tentokrát je to jinak“. K čemu konkrétně docházelo?

I tehdy se křivka zplošťovala, a tudíž podle standardní interpretace začala vysílat signály blížící se recese. Šéf Fedu ovšem tvrdil, že napřimování křivky je dáno zejména poklesem časových prémií, který drží výnosy dlouhodobých obligací dole. Signál blížící se recese tak měl být falešný, protože křivka se nezplošťovala kvůli poklesu očekávaných krátkodobých sazeb (tj., očekávanému útlumu ekonomiky). Beckworth si dal tu práci, že tehdejší výnosy rozložil na část tvořenou očekávaným vývojem krátkodobých sazeb a právě časovou prémii. A ukázalo se, že Bernanke měl pravdu. A zároveň jí neměl.

Jak ukazuje následující graf, rozdíl ve výnosech desetiletých a jednoletých obligací do roku 2006/2007 postupně klesal (tučná křivka ukazující na zplošťování křivky). Zároveň je znát znatelný pokles časové prémie (šedá křivka) – Bernanke měl pravdu. Jenže stejně tak klesaly očekávané sazby (modrá křivka) – byla to pravda částečná, tudíž nebezpečně zavádějící (takové jsou někdy horší než čirý omyl). Jinak řečeno, prémie sice klesala, ale zdaleka nevysvětlovala celé zplošťování křivky a svým způsobem maskovala to, že trhy čekají i pokles budoucích krátkodobých sazeb – tudíž růstově/inflační útlum, či recesi.

Poučení je asi jednoduché: Existuje řada argumentů, proč si myslet, že tentokrát je to se zplošťováním, či inverzí křivek, jinak. A mohou mít něco do sebe. Buďme ale i zde hodně opatrní s deklaracemi, že „tentokrát je tomu úplně jinak“ a křivku překlápí někdo, či něco, co recesi nevěští. Na druhou stranu „online“ data naznačují, že globální ekonomice se jako celku vede stále výjimečně dobře a bylo by potřeba pořádného šoku na to, aby nastal prudký zvrat. Pokud nepřijde, prudký útlum nebude pravděpodobně ještě minimálně řadu měsíců na pořadu dne.

Na závěr se ještě čtenář může potěšit pohledem na to, jak invertující křivka (zmenšující se rozdíl mezi dlouhodobými a krátkodobými sazbami – vyznačen zeleně) historicky opravdu hezky predikuje recese v USA a zároveň se často rýmuje s korekcemi a slabostí akciového trhu: