O tom, že americká ekonomika musí zpomalit, protože její tempo růstu znatelně převyšuje její potenciál, se píše a hovoří již nějakou dobu. Žádné tvrdé přistání se ale zatím nekoná, a zrovna tak nevidíme nějaké evidentní přepalování na straně inflace, růstu mezd, či třeba cenách a valuacích významných skupin investičních aktiv. Pokud má ale tento stav trvat skutečně dlouhodobě, muselo by dojít k významné aktivaci dosud pasivní pracovní síly. A/nebo k investicemi a novými technologiemi taženém růstu nabídkové strany ekonomiky.

Již před delším časem jsem tu psal, že šance na scénář investičního „nabídkového boomu“ je relativně slušná, i když na druhou stranu nelze přeceňovat vliv, který má na investice třeba míra zdanění. Rozhodující roli tu podle mne hrají staré známé, vrtkavé a teorií těžko uchopitelné „animal spirits“, tedy naše zvířecí pudy, sentiment, nálady, pocity. Jak na tom v USA v této oblasti jsou?

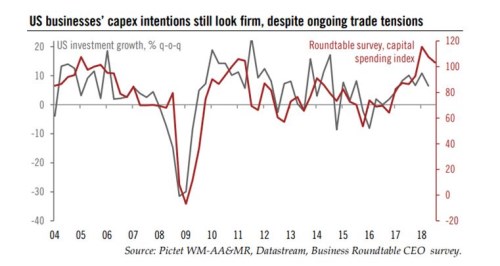

Pictet ve vztahu k investicím amerického korporátního sektoru poukazuje na vývoj jednoho z ukazatelů sentimentu – na tzv. Business Roundtable CEO Survey, respektive jeho investiční subindex. Ten vykazuje slušnou korelaci se skutečnými investicemi, chová se tudíž značně cyklicky a v posledních čtvrtletích klesá:

Vývoj zmíněného indexu by tedy měl podle výše uvedeného budit spíše pesimismus. Měli bychom si ovšem všimnout, že onen pokles nastal z mimořádně vysokých úrovní z počátku roku 2018 a podle Pictetu není s ohledem na globální obchodní tenze ani zdaleka takový, jak by se dalo čekat. Jinak řečeno, tahle sklenice zvířecích pudů není napůl prázdná, ale napůl plná. Pokud se pak podíváme na graf pozorněji, zjistíme, že investice – CapEx, za sentimentem stále znatelně zaostávají. Možnosti jsou tedy dvě – na stále dobrý sentiment se bude CapEx dotahovat. Či onen optimismus ředitelů společností nepřejde „z huby do rukou“ a žádný investiční boom nenastane.

Čtenářovi může podobně jako mně trochu vrtat hlavou, jak se mohou sentiment a vlastně i investice s ohledem na řadu minimálně rozporuplných kroků černých labutí v Bílém domě držet na tak dobrých úrovních. Podle mne hraje velkou roli, že současný americký prezident a jeho lidé jsou domácím korporátním sektorem považování za „byznys friendly“. Otázkou je, zda má tato nálepka přívětivosti k firemnímu sektoru reálný základ (tj., zda vydrží).

Vezměme si tři základní věci: Daňové změny lze z pohledu jednotlivých firem tímto přívětivým způsobem samozřejmě interpretovat. Dluhy nakopávající fiskální expanze na vrcholu cyklu je mírně řečeno hodně sporná, ale její negativní dopady se mohou projevit až za delší dobu a ono slovo „stimulace“ působí na trhy a firmy svým okamžitým pozitivním efektem snad vždy a všude. A pak tu jsou samozřejmě ony obchodní války. Zde je hodnocení v principu poměrně jednoduché:

Pokud je skutečným cílem americké administrativy globální snižování cel a obchodních bariér a zvýšení férovosti v obchodu, může vše skončit nakonec pozitivně. I když samozřejmě můžeme diskutovat o tom, zda účel světí prostředky, zda se dá ohněm bojovat proti ohni, protekcionismem proti protekcionismu. Druhá možnost už tak pozitivní není: Americké vláda používá protekcionismus jako páku na větší liberalizaci a větší férovost globálního obchodu. Ale přece jen chce zároveň dosáhnout i toho, že Američané si budou v tomto světě rovných přece jen trochu rovnější.

Jedna věc je totiž například kritizovat nastavení cel mezi Evropou a USA u dovozů automobilů, druhá stěžovat si, že v USA se prostě prodává příliš mnoho německých aut. Jaký scénář se nakonec naplní, je zatím podle mne otevřené. Zatím se můžeme radovat z oné napůl plné investičně pudové sklenice.