Je otázkou, nakolik na trhy vlastně doléhá přetrvávající obchodní konflikt, který Spojené státy vedou s řadou zemí a nyní zejména s Čínou. Asi se ale shodneme v tom, že akciím tento spor nepomáhá. Danske Bank přišla nyní s několika argumenty, podle kterých existuje slušná šance, že tenze mezi USA a Čínou v dohledné době pominou. Podívejme se s několika dalšími komentáři na ně.

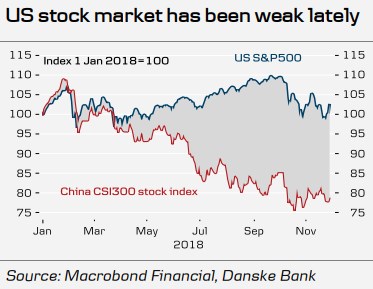

Danske poukazuje na to, že americký prezident sice donedávna opakoval, že nyní není na rozhovory s Čínou ta správná doba, ovšem současné rozhovory sám inicioval. K tomu je prý možné, že Američané již nemají tak pevnou půdu pod nohama a to hlavně kvůli vývoji na americkém akciovém trhu. US prezident se sice mohl po určitou dobu chlubit tím, jak dobře se americkým akciím vede a ukazovat na kolabující čínský trh, ale podzim tuto situaci dost změnil. DB tvrdí, že „umění vyjednávat“ (jak pan Trump svůj přístup k jednání skromně nazývá) spočívá ve vytvoření maximálního tlaku na protistranu, k čemuž mu ale vývoj na americkém trhu už řadu týdnů nepomáhá.

Další eskalace konfliktu by pak přinesla opětovné zvyšování tarifů na čínské dovozy, což už by podle DB mělo znatelný dopad na americký výrobní sektor a spotřebitele. Přitom už nyní se mezi korporacemi ozývají nespokojené hlasy. Čína by pak mohla začít přímo bojkotovat některé americké produkty, včetně iPhonů, či amerických aut. DB v této souvislosti tvrdí, že Američané by neměli přeceňovat čínskou náklonnost k jejich produkci a podceňovat čínský patriotismus.

DB také píše, že Čína pravděpodobně pokračujícímu tlaku neustoupí a to ani v případě, že USA opět zvýší tarify. Bude naopak požadovat „klid zbraní“ předtím, než vstoupí do nového kola jednání. Její představitelé mnohokrát zopakovali, že se země nenechá zastrašovat a jednání musí probíhat na základě vzájemného respektu a rovnosti. Pokud tedy americká vláda v lednu cla zvýší, Čína pravděpodobně bude reagovat nějakým podobným opatřením. Nejsem si jist, zda je zrovna tohle argument naznačující brzké utišení konfliktu, každopádně DB vidí 60 % pravděpodobnost toho, že během tohoto víkendu dojde k dohodě o klidu zbraní.

Již před časem jsem se tu věnoval argumentům, které tvrdily, že Čína by v tomto sporu také mohla použít „dluhopisovou zbraň“ (jen těžko). Podobných úvah můžeme pak vést celou řadu, ale v konečném důsledku bude asi rozhodující to, o co Američanům skutečně jde. Pokud Čínu vnímají „jen“ jako problematického obchodního partnera, či přesněji řečeno protistranu, která krade know how, technologie a používá řadu dalších nefér praktik, vše je ještě relativně jednoduše řešitelné. Pokud ale je výchozím bodem USA to, že Čína ohrožuje jejich pozici ve světě a samotný model jejich (vnímané) existence, máme před sebou zřejmě dlouhodobé tahanice.

Za poznámku pak stojí ona zmíněná možná vazba mezi politikou současné americké vlády a vývojem na akciovém trhu. Podle mne se zdá, že tato vazba skutečně obecně existuje a před časem jsem tu v této souvislosti psal o „trumpově opci“ (jako variantě tzv. Greenspanově a Bernankeho opci). Tato nová, extrémnější forma neformálního politického derivátu by mohla v příštím roce dostat konkrétní trvat ve chvíli, kdy bude vyprchávat efekt proběhlé fiskální stimulace. Pokud bude zároveň pokračovat akciová stagnace/korekce, je možné, že černé labutě v Bílém domě dojdou k závěru, že je třeba stimulace další.

Bez ohledu na dluhovou dynamiku, fázi cyklu a podobné „detaily“ by tak vláda v USA efektivně vystavila akciovému trhu call opci, která by svým negativním systematickým vlivem hrála první ligu. A již současný vývoj (v USA i jinde) jasně varuje, abychom se nenechali mýlit: Současná americká vláda a řada nových vlád, politických stran a hnutí v jiných zemích nepředstavují ani náhodou zlom v předchozím vývoji, který společnost tolik trápil. Naopak, je to jen posunutí tohoto trendu o úroveň dál, ovšem marketingově umně zabalené jako změna. Historie se tu nepříjemně rýmuje mohutnými cimrmanovskými rýmy.