Náš týden s tipy od dnes zakončíme dalšími akciemi doporučovanými pro rok 2019. Banka za dobré kandidáty považuje vedle v úterý a středu zmíněných titulů i , Technology Solutions, a Companies. Dnes se podíváme na , bude mimo jiné tematicky zapadat do včerejší úvahy. A pro příští týden zbude ještě jedna společnost, která je, jak uvidíme, jakousi akcií o akciích.

TJX Companies vlastní diskonty TJ Maxx, Marshalls, HomeGoods a další. Guggenheim, který vidí akcii podobně pozitivně jako GS, tvrdí, že tento diskontní segment retailu je zajímavý, protože získává zákazníky a podíl na trhu. by podle něj dokonce měla do pěti let generovat tržby ve výši 50 miliard dolarů. Na volném toku hotovosti by prý firma měla vydělávat 2,5 miliardy dolarů a to by jí spolu s hotovostí repatriovanou ze zahraniční mělo dát prostor pro štědrou výplatu dolarů akcionářům.

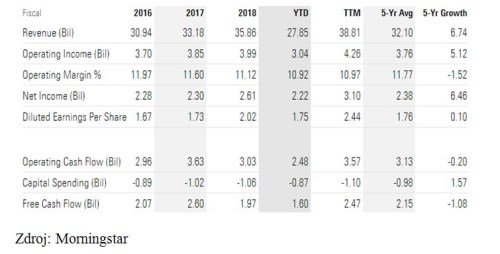

Nadšení ovšem možná trochu chladí následující tabulka. Podle ní sice firma dokázala během posledních pěti let zvyšovat tržby v průměru o necelých 7 %, ale její provozní tok hotovosti a volný tok hotovosti (to, co zbude po investicích), stagnoval, či klesal. Mimochodem, pokud vyjdeme z tržeb roku 2018 a necháme je růst na úrovni historického standardu (tj. oněch necelých 7 %), dostaneme se blízko oněch 50 miliard. Takže tu hovoříme „jen“ o tom, že firma bude dál schopná dělat to, co doposud. Což ovšem v kontextu retailu není malé „jen“.

Zdroj: Morningstar

Relativně pozitivně se o vyjadřují analytici Morningstar. I oni se domnívají, že přes bouřlivé období, kterým retail prochází, by firma měla být schopná udržet si a dokonce získávat zákazníky. Tvrdí, že tržby by měly růst zhruba 5% tempem, provozní marže by se v následujících deseti letech měly držet kolem 11 %. má prý výhodu ve své flexibilitě, managementu zásob a nevyžaduje od dodavatelů podmínky podobné tomu, co chtějí středněproudé maloobchody.

To vše znamená, že firma je schopná dosahovat výjimečných nákupních cen a následně prodávat za ceny o 20 – 60 % nižší než konkurence v podobě onoho středního proudu. Tato konkurenční výhoda by prý měla být dlouhodobě udržitelná a zafunguje i při expanzi v Evropě a Asii. Pokud by tomu tak skutečně bylo, byl by to podle mne při tlaku, kterému retail čelí, obdivuhodný výkon. A vedl by ke skryté hodnotě tam, kde by ji dnes možná málokdo hledal (pokud by bylo dosaženo nastíněného růstu a ziskovosti – viz níže).

Firma se nyní pyšní kapitalizací ve výši necelých 57 miliard dolarů. Pokud bychom vzali volný tok hotovosti generovaný za posledních 12 měsíců (2,5 miliardy dolarů) a nechali jej růst o oněch 5 % (s předpokladem stabilních ziskových a cash flow marží), tak současná hodnota tohoto toku hotovosti dosahuje 128 miliard dolarů. Trh tedy podobným optimismem jako Morningstar (či jaký naznačuje historie) ohledně růstu tržeb/udržení marží asi netrpí. Kapitalizace implikuje spíše růst ve výši kolem 3,5 %, nebo nižší výchozí cash flow (než oněch 2,5 miliard).

Včera jsem tu psal o Dollar Tree, který je svým diskontním zaměřením podobný , ale vývoj ceny jeho akcie ukazuje, že nyní by se o něj měli zajímat spíše kontrariáni. se naopak za poslední rok veze na vlně zájmu – zatímco první titul asi 20 % ztrácí, druhý více než 20 % získává.