Stratég banky David Kostin v jedné ze svých analýz poukazuje na to, co bychom mohli nazvat výjimečné výkony supervyvolených akcií. Srovnává totiž to, jak si dlouhodobě vede portfolio akcií nadvážených vzájemnými fondy, portfolio akcií oblíbených u hedge fondů a do třetice portfolio složené z akcií, u kterých se obě předchozí „vyvolená“ portfolia překrývají. Podívejme se na věc detailněji.

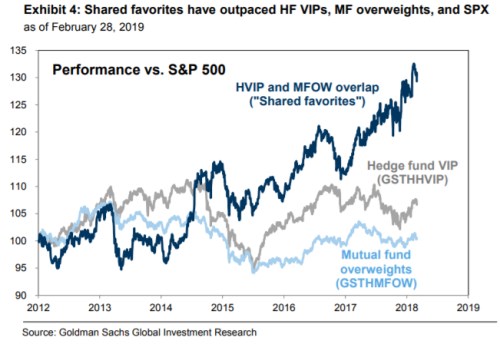

Výkony všech třech portfolií jsou shrnuty v následujícím grafu (relativně k celému indexu). Tmavě modrá křivka ukazuje návratnost oněch supervyvolených – titulů, u kterých se překrývají oblíbenci hedge fondů a vzájemných fondů. V letech 2012 – 2018 toto portfolio jasně vede, za povšimnutí ale stojí, že to je díky období po roce 2015. Do té doby na tom byly totiž nejlépe vyvolení hedge fondů. A bez zajímavosti není ani to, že za celé období jsou na tom oblíbenci vzájemných fondů dost podobně, jako celý trh a ani oblíbené tituly hedge fondů si nevedou nijak zářně (nevíme ale, jak je to s relativním rizikem).

Ono superportfolio prý nyní tvoří 13 akcií, mezi které patří , , Paypal, Delta Air Lines, Alphabet a . A u bych se nyní rád trochu zastavil, protože se na něm dá dobře demonstrovat jeden zajímavý efekt. Připomeňme si nejdříve, že cena akcie P se na efektivním trhu rovná současné dividendě lomené rozdílem mezi požadovanou návratností a očekávaným růstem (P = D/(r-g). Dividendu můžeme vyjádřit jako součin zisků na akcii a výplatního poměru ziskům (P = (E*POR)/(r-g)).

Pokud chceme zjistit, na čem závisí valuační poměr PE, vše vydělíme proměnnou E a zjišťujeme, že PE závisí na výši výplatního poměru, očekávaném růstu a požadované návratnosti. Což je logické: Čím více firma při daném očekávaném růstu (!) ze zisků vyplácí, o to vyšší je hodnota zisků (vyšší PE). To samé platí u vyššího očekávaného růstu a nižší požadované návratnosti.

Z následujícího grafu vidíme, že valuace společnosti prošla v roce 2015 a 2016 významným strukturálním posunem. Její PE znatelně kleslo z hodnot divoce fluktuujících kolem 50 na hladinu znatelně pod 40. Zároveň ale vidíme, že dost klesla i beta společnosti, tedy ukazatel systematického rizika. Pointa je v tom, že pokles tohoto rizika by se měl projevit v nižší požadované návratnosti a rostoucím, ne klesajícím PE.

Samotný pokles PE tak u zakrývá to, jak moc byla snížena růstová očekávání u této společnosti. Jejich pokles byl totiž z části „maskován“ klesajícím rizikem a pokud by beta neklesala, PE by mohlo jít dolů ještě více. Nebo se na to můžeme dívat z trochu jiného úhlu pohledu: Každá rychle rostoucí společnost bude dříve, či později čelit poklesu tempa růstu a s tím spojeným poklesem valuačních násobků. Pokud se jí transformace na usazenější byznys podaří s tím, že klesne její riziko, nemusí být následky změny dramatické. Zdá se mi přitom, že v reálu se většinou zaměřujeme na tu první část příběhu, tedy změny růstu, a změny rizika dáváme stranou.