Různých strategií a taktik, které mají nabízet nadpřirozené zisky (zisky soustavně vyšší, než by odpovídalo riziku), je neustále se rozšiřující řada. Některé z nich jsou od počátku chimérou. Některé na čas fungují, pak je ale trh eliminuje tím, že se k nim otáčí stále více lidí. Zdali je tu třetí skupina – strategie fungující neustále, nevím. Je to již řadu let, co jsem četl o jedné, která na to možná měla ambice. Šlo o to vybírat akcie s nejcitlivější reakcí na čtvrtletní výsledky. A z nich následně ty, u kterých jsme dost pevně přesvědčeni, že výsledky v následujícím čtvrtletí pozitivně překvapí. Vzpomněl jsem si na tento návod, když jsem hleděl na dvě zajímavé tabulky od investiční společnosti Bespoke.

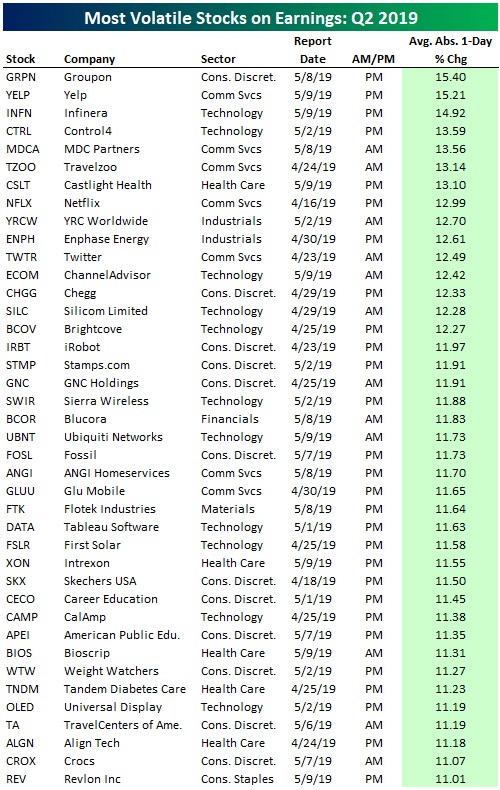

První tabulka ukazuje seznam nejvolatilnějších akcií ve vztahu ke zveřejněním ziskům. Na čele se usadila společnosti , těsně za ní je a následují Infinera, Control4 a MDC Partners. Nejznámějšími tituly jsou tu pak pravděpodobně Netlfix (o kterém tu píšu rád, naposledy včera) a . První krok při možných úvahách o využití popsané strategie tak za nás Bespoke učinil, nyní již zbývá „jen“ vybrat ty firmy, které překvapí pozitivně. Já tohle neumím, a tak se v dalším vyprávění budu ubírat trochu jiným směrem.

Zdroj: Bespoke

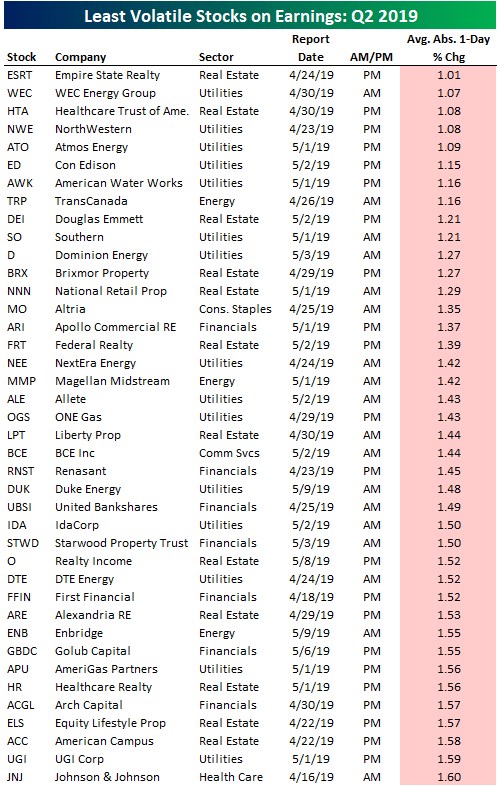

Druhá tabulka ukazuje tituly s volatilitou nejnižší. Tedy ne ty, které by byly potenciálním cílem pro popsanou strategii „čtvrtletního adrenalinu“. Bude spíše zajímat ty, kteří na trhu nevyhledávají adrenalin, vzrušení se naopak na sto honů vyhýbají. Nebude překvapením, že tu nalezneme hodně utilit, či REITy. Mezi nejznámnější jména zde patří konkrétně , , či . Jak podotýká Bespoke, celkově jde o „nudné akcie, které vám ale nepřinesou bolehlav“. S tím bych ale byl trochu opatrný – ona i utilita dovede pěkně zatopit. Hezky to ukazuje třeba případ „požárové“ PG&G.

Zdroj: Bespoke

Jak jsem uvedl, odhadovat, zda firma výsledky překvapí pozitivně, či ne, neumím. Mohu ale nabídnout alespoň úplně základní pohled na fundament a valuaci volatilního premianta z první tabulky. Internetový obchod/obchodní prostředník za posledních 12 měsíců vydělal na volném toku hotovosti 102 milionů dolarů, průměr za posledních pět let je hodně podobný, ovšem volatilita hodně vysoká (neplatí to tedy jen o čtvrtletních číslech). Pokud by firma nadále vydělávala tuto částku, současná hodnota tohoto toku hotovosti dosáhne 990 milionů dolarů. Kapitalizace se ale pohybuje na 1,7 miliardách, tedy téměř dvojnásobku. Této částky dosáhneme, pokud necháme volný tok hotovosti růst ročně asi o 4,5 %.

Pokud by nám měla být měřítkem pravděpodobnosti dosažení tohoto cíle výkonnost firmy po roce 2015, pak je trh nesmírně optimistický. Podobných růstů totiž firma ani zdaleka nedosahovala (ani u tržeb, ani u zisků a cash flow). Pohled na konsenzuální projekce na Business Insider ale zase ukazuje, že cash flow by se mělo během pár let více než zdvojnásobit.

Co by mělo tuto změnu v dynamice finančních výsledků najednou přinést, mi známo není. Ale mohu poukázat na následující graf, který ukazuje, že trh si s valuací této firmy vlastně zase takovou hlavu nedělá. Vedle bety (ukazatel systematického rizika) obrázek ukazuje PEG poměr, který tady má tendenci držet se v docela úzkém rozmezí 0,9 – 1,1. To znamená jediné: PE firmy se obvykle pohybuje kolem stejné hodnoty, jako očekávaný růst (vynásobený stovkou):