Soudit současnost podle pohledů do minulosti může být přínosné, ale také nebezpečné. Někdy se mi přitom skutečně zdá, že se chováme, jako kdybychom se snažili řídit auto podle pohledu do zpětného zrcátka. Pokud je silnice za námi úplně rovná a to samé platí o té před námi, snad by se to nějak dalo. Ale jinak jde o recept na havárii. Platí to i o monetární politice a investičních názorech na to, zda je nastavena správně, či ne.

Pokud pohlédneme na pokrizovou výši sazeb v řadě vyspělých zemí a srovnáme je s nějakým kratším, či delším historickým obdobím, pocítíme silné pokušení tvrdit, že současná monetární politika je příliš uvolněná. Tedy, že sazby jsou příliš nízko. Je to ale podobné, jako kdybych chtěli při konstantní rychlosti jízdy autem mít také konstantní spotřebu paliva bez ohledu na to, zda se budeme proháněl někde v nížině, či po vysočině. Všichni chápeme, že při vjezdu někam do prudkých kopců stoupne spotřeba třeba ze 6 litrů na 7 litrů. Nejsme z toho překvapeni a nejedeme s vozem do servisu s tím, že nyní nám to „žere“ najednou příliš a něco se muselo rozbít. V ekonomii a ekonomice ale podobnými jevy překvapeni býváme.

Už v roce 1898 švédský ekonom Knut Wicksell vydal knihu, kde přemítal o sazbách a inflaci. A dospěl k tomu, že výši sazeb, respektive jejich dopad na inflaci, nelze posuzovat podle toho, jak jsou sazby nastaveny z pohledu historie. Nutné je posuzovat jejich výši relativně k současné situaci a konkrétně k sazbám neutrálním, či rovnovážným. Tedy k sazbám, při kterých by ekonomika byla stabilizována, bez inflačních, či deflačních tlaků. Ekonom tedy již před více než sto lety netvrdil nic jiného, než že se nelze dívat do zpětného zrcátka (i když aut tehdy ještě mnoho nebylo).

Výše uvedené je přirozeně hodně relevantní pro centrální bankéře, ale nejde o žádnou pustou teorii ani z pohledu investorů. Vezměme si například, kolik hlasů po krizi tvrdilo (a některé stále tvrdí), že sazby jsou nemístně nízko. Pokud někdo na tyto hyperinflační teze mohutně vsadil – jeho činy odpovídaly jeho slovům, musel po krizi tvrdě prodělat. Podle některých názorů této „výmarské“ tezi propadly houfně zejména hedge fondy, a to přispělo k postupnému úpadku jejich výkonnosti a popularity. Mediálně známý a hodně vypovídající je v této souvislosti příběh pana Johna Paulsona.

Možná se tak stalo kvůli tomu, že tyto fondy měly pocit, že po krizi je obecným tématem zkáza všeho druhu (minimálně podle řady komentářů na CNBC to tak vypadalo). Každopádně hyperinflace a nadměrně uvolněná monetární politika se jako investiční teze moc neosvědčily. A příčina je zřejmá – historie se rýmuje, ale tyto rýmy mají dost velkou volnost na to, aby sloužily jako přesné vodítko. U monetární politiky a souvisejících investičních tezí je tak lepší zaměřit se zejména na současnost.

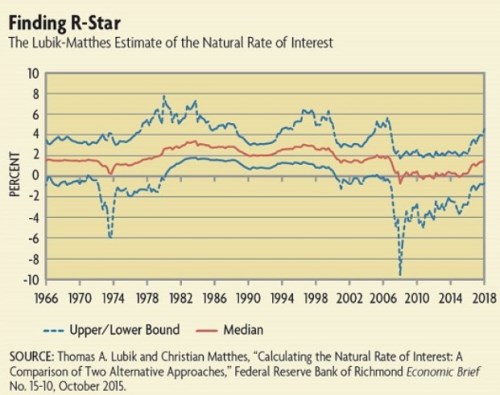

Je tedy vše tak jasné a jde jen o to pochopit onu nepřijatelnost monetárních zpětných zrcátek? Není. Problémy se začnou objevovat ve chvíli, kdy se pokoušíme odhadnout, jaká je tedy ona výše sazeb neutrálních. Vypovídající je třeba následující graf, který ukazuje odhad vývoje těchto sazeb spolu s jejich spodní a horní hranicí. Podobně vyznívají i některé grafy s odhady provedenými na základě různých modelů (viz níže).

Jsme tedy daleko od situace, kdy bychom měli jeden spolehlivý indikátor neutrálních sazeb a toho, kde by se měly pohybovat sazby skutečné. Tudíž i toho, zda jsou skutečné sazby opravdu nastaveny expanzivně (jsou pod sazbami neutrálními), či naopak působí jako brzda (jsou nad sazbami neutrálními). Bylo a je tedy plně namístě diskutovat o tom, zda sazby nejsou skutečně příliš vysoko (a je dobré sázet na deflační“ aktiva), či nízko (a lepší jsou aktiva „inflační“). Nicméně vodítkem by nám neměla být nějaká příliš zjednodušená monetární teorie, či selektivní pohled do hyperinflační historie (před časem jsem se těmto tématům věnoval detailněji). Tou správnou mírou je posouzení současné situace, popřípadě promítnuté do nějakých odhadů neutrálních sazeb. A i když může být jejich rozptyl v určité době poměrně velký (viz další graf od Dallas Fedu), většinou je zřejmý alespoň trend, což už by mělo stačit na to, abychom neustřelovali tak jako zmíněné zkázopravecké hedge fondy.