Evropské akcie jsou ve srovnání s jejich americkými protějšky znatelně levnější a nejeden investor či analytik je tak považuje za atraktivnější. Já jsem tu před delším časem poukazoval zase na to, že evropské obchodované společnosti jsou se svou ziskovostí relativně k předkrizovým maximům níže než ty americké. A z tohoto pohledu mají jejich zisky větší potenciál pro růst. Jenže evropské trhy se k nějakým výjimečným výkonům založeným na ziskovosti či valuacích stále moc nemají. Proč?

Tuto otázku si nyní položila i investiční banka Natixis. Přesněji řečeno se ptá, proč jsou evropské akcie citlivější na negativní šoky. Tato citlivost je zřejmá z vývoje cen akcií, ale také (možná hlavně) z valuací: Na evropské trhy dolehl zejména vývoj v letech 2015 a 2016, v následujících dvou letech pak nebyly schopny tak rychle růst jako jejich americké protějšky. Zhruba od poloviny roku 2017 již jdou evropské valuace cca stejnou cestou jako ty americké. Ovšem s oním předtím získaným diskontem, který je z hlediska historie posledních dvou desetiletí mimořádně vysoko.

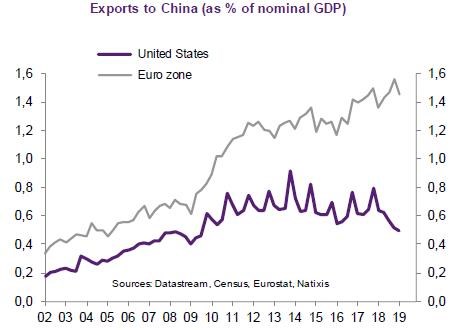

Natixis dochází k závěru, že ona větší citlivost evropských akcií na negativní šoky je dána především tím, že Evropa je citlivější na vývoj v globálním obchodě. A zejména na vývoj v Číně. To lze jednoduše dokázat následujícím grafem, který porovnává evropské a americké exporty do země draka:

Tuto úvahu bychom mohli doplnit tím, co jsem tu nedávno psal o Německu. To řadu let těžilo ze své strategie postavené na exportech do Číny, jenže to sebou nese stejný cyklický problém, jaký byl výše popsán u evropských akcií. A nejen to. Čína se snaží přejít na nový ekonomický model a v jeho rámci by si toho chtěla pro sebe vyrábět co nejvíce sama. Přitom se nedá čekat, že zůstane jen u zboží s nízkou přidanou hodnotou. Takže proti Německu a evropským akciím se vývoj v Číně může začít stavět nejen cyklicky, ale i strukturálně.

Ohledně eurozóny a zdejších akcií pak podle mne nesmíme zapomínat na jeden podstatný „detail“. Eurozóna je nedotažená měnová unie a její dotažení stále vázne. Existují velké strukturální i cyklické rozdíly mezi jejími částmi a ty nejsou korigovány ani „přirozeným“ tokem kapitálu a práce, ani transfery, či alespoň nějakou jejich mírnější obdobou (například eurodluhopisy). Pokud tedy uvažujeme nad tím, proč investoři v případě evropských akcií reagují na negativní šoky citlivěji, možná bychom měli na první místo dát právě tuto křehkost evropské ekonomiky. Každopádně ani tento faktor, ani ona vazba na Asii a Čínu mnoho optimismu pro uzavírání oné mezery zobrazené v prvním grafu nedávají.