Banka před necelým měsícem tvrdila, že americká ekonomika se nachází v prostředí utlumeného růstu a investoři by se tudíž měli zaměřovat na ty akcie, které v něm jsou schopny generovat slušný růst ziskovosti. Či přesněji řečeno rychle zvyšovat svou návratnost vlastního jmění ROE. Mezi konkrétně zmiňované tituly patřily například Under Armour, , , Sempra Energy či Global Payments. Dnes bych se rád podíval na UA. Jde o společnost z odvětví, kde se vedou intenzivní marketingové potyčky a podnikatelská a akciová štěstěna se v delším období pozoruhodně pravidelně přelévá mezi USA (Nike a UA) a Německem (Adidas a Puma). A hlavně – jde o akcii, které za poslední měsíc ztratila asi 30 % své ceny.

Situace v americké ekonomice se během těch cca tří týdnů rozhodně nezlepšila, spíše naopak (i když trhy se mohou radovat ze snížení sazeb). Podobná doporučení, jaké nabízí GS, dávají obecně stále na jednu stranu smysl. Ale je vždy důležité k nim přidat ještě jednu věc a tou jsou valuace. Je to podobné, jako často zmiňované doporučení „kupujte akcie kvalitních firem“. Tedy těch, které mají silnou rozvahu, značku, slušné marže plynoucí z pevné pozice na trhu a slušný růstový výhled. Takové doporučení dává smysl zejména v dobách, kdy ekonomika čelí problémům. Jenže jaký má smysl nakupovat kvalitní akcie ve chvíli, kdy se do nich již nahrnula celá řada investorů a jejich valuace jsou na úrovních, které lze ospravedlnit jen velmi optimistickým fundamentem (nebo ani jím)?

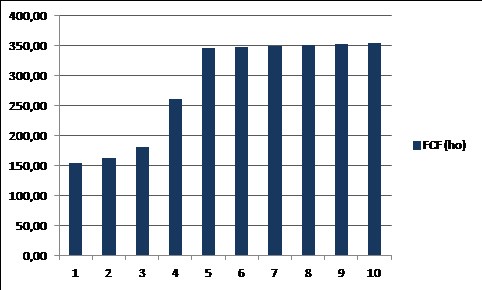

Jak jsem ovšem zmínil, UA si šla specifickou cestou a u ní je nebezpečí přílišného zájmu investorů, mírně řečeno, omezeno onou korekcí. Jak je to nyní s její valuací? Kapitalizace dosahuje 7,6 miliardy dolarů. Firma za posledních 12 měsíců po investicích vydělala 0,44 miliardy dolarů a pokud by tak činila i nadále, současná hodnota takového toku hotovosti by dosáhla necelých 10 miliard dolarů. Byla by tedy znatelně nad kapitalizací. Trhy tedy čekají, že UA bude vydělávat méně. Pokud použiju za základ projekcí pro následujících 5 let očekávání z Business Insider, tak kapitalizaci ospravedlní následující tok hotovosti (po roce desátém roste volné cash flow stále o 0,5 %):

Za poznámku stojí, že na počátku roku měla akcie UA betu (ukazatel systematického rizika) na hodnotě mínus (!) 0,4 (hodnota ze stránek Zacks). Byla tedy ideálním diverzifikačním nástrojem a požadovaná návratnost by se s takovouhle betou měla podle standardního modelu pohybovat v záporných hodnotách. U vládních dluhopisů hodnocených jako bezpečná útočiště je dnes celkem běžné, že se jejich výnosy pohybují v záporu. Z trochu jiných (ale s rizikem stále souvisejících) důvodů se tak může teoreticky stát i u akcií. Ale berme to spíše jen jako takovou zajímavost.

Nedávné výprodeje tedy srazily kapitalizaci firmy na úrovně, které ospravedlní i onen stagnující standard nastavený za posledních 12 měsíců. Otázkou samozřejmě je, zda i to není moc vysoko položená laťka. Ony výprodeje byly taženy zejména posledními zveřejněnými výsledky a hlavně zhoršující se situací v USA, kde firma ztrácí podíl na trhu.

V úvodu jsem zmínil marketingové potyčky a ty stojí i za tímto problémem. Jak psala třeba CNBC, spolupracuje s ikonou jménem Virgil Abloh, má Beyonce, Selenu Gomez, Lulelemon spolupracuje s Barry’s Bootcamp, ale UA nemá nic podobného. Pamatuji se přitom, jak jsem tu před pár lety diskutoval se čtenáři o tom, co dělá UA tak výjimečnou, že zákazníci hodnotí její produkty mnohem výše, než ty konkurenční. Štěstěna v marketingových potyčkách je tak stále vrtkavá a těžko predikovatelná. A to je podle mne to hlavní, co by investoři měli zvažovat při (ne)nákupu podobných ultraspotřebitelských akcií.

Pokud se onen cyklus štěstí bude dál měnit, je UA nastavena na dobrý kontrariánský vstup. Je ale možné, že začala zaostávat „strukturálně“ a to je pak jiná. Jak tomu je já sám nevím. Ale podotýkám, že tu stále v principu hovoříme o další firmě a odvětví, jejíž úspěch do nemalé míry stojí a padá s představou, že se stále budeme snažit uspokojit naše další (domnělé) potřeby ještě větší spotřebou – viz má nedávná úvaha o Matellu a Disney. Co když ale jednou dosáhneme konzumního vrcholu a přestaneme se točit v kole potřeb a spotřeb?