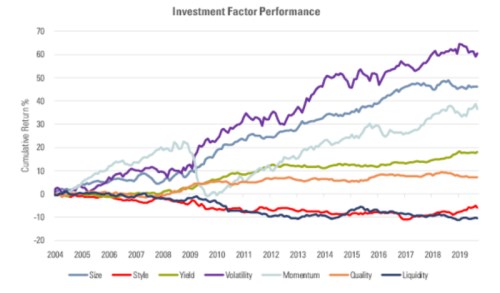

Podle čeho vybírat akciové tituly do portfolia tak, aby co nejpravděpodobněji přinesly zisk? Morningstar analyzoval sedm faktorů investičních strategií – volatilitu, tržní kapitalizaci, momentum, dividendový výnos, kvalitu akcie a orientaci na růst a na likviditu za dobu 16 let - a sledoval, který z nich přináší největší zisky.

Zdroj: Morningstar

Absolutním vítězem podle dat Morningstar byla volatilita (fialová). Volatilním akciím se dařilo mnohem více než těm se stabilní cenou. To nakonec potvrzuje teorii, že cenné papíry s vyšším rizikem nesou i vyšší výnosy.

Druhým nejúspěšnějším faktorem byla tržní kapitalizace (tmavě modrá). Za jinak stejných podmínek akcie s menší tržní kapitalizací převyšují svým výkonem blue-chips, pravděpodobně opět díky vyššímu riziku nesoucímu i vyšší výnosy. V posledních několika letech nicméně prémie za malou velikost zmizela. Akciím malých firem se také dařilo mnohem lépe mimo USA.

Cenové momentum (světle modrá), které se běžně objevuje napříč investičními strategiemi, bylo v průzkumu Morningstar třetím nejúspěšnějším faktorem. Investování do akcií, které měly nedávno vysoké zisky, ale může mít i opačný efekt. Během devíti měsíců (přibližně od poloviny roku 2008 do začátku roku 2009) odepsaly akcie s momentem 20 procentních bod z výnosu převyšujícího benchmark. "Pokud tedy tato strategie selže, pak opravdu selže," hodnotí John Rekenthaler z Morningstar.

Správci fondů s hodnotovými akciemi si dividendové výnosy (zelená) chválí. Nicméně zisky z vysoce vynášejících dividendových titulů jsou skromné vzhledem k tomu, že jejich výnos převyšuje benchmark o asi 1 procentní bod ročně.

Zaměření se na kvalitu (oranžová) akciového titulu je faktorem, který příliš nevynášel. Toto měřítko stojí na předpokladu, že vysoce kvalitní firmy jsou podhodnocené. Obchodují se sice s prémií, ta je ale nedostatečná.

Nevalně skončil také faktor likvidity (černá). Cenné papíry, které se obtížněji obchodují, by měly mít vyšší výnosy, které by měly jejich nižší atraktivitu vykompenzovat. To sice Morningstar potvrdil (nízká likvidita míří do záporného teritoria), ovšem předchozí faktory se ukázaly být pro výnos z akcií mnohem význačnější.

Strategie, která se neosvědčila, je orientace na růstové akcie (červená). Za dobu 16 let totiž hodnotové akcie naopak velmi mírně porazily ty růstové.

Zdroj: John Rekenthaler, Morningstar