CNBC píše o pěti akciích, které doporučují přední analytici. Jmenuje akcie firem RingCentral, , Genmab a Dolar General. RBC Capital a její Mark Mahaney pak hovoří o atraktivitě společnosti Shopify. Její akcie letos posilují o více než 100 %, takže určitě nejde o žádný kontrariánský pohled. Ale podle RBC nejde ani o honění trendů, protože tu údajně je stále neodkrytá hodnota. Podívejme se na ni.

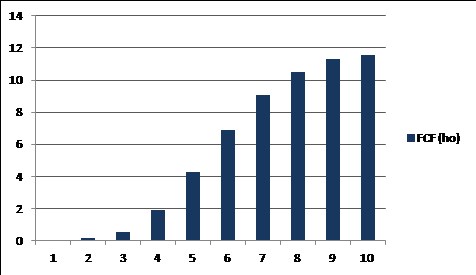

Začněme s vlastním pohledem na současnou valuaci Shopify – společnosti, která nabízí své e-commerce služby zejména malým firmám. Její kapitalizace se nyní pohybuje nad 100 miliardami dolarů. Beta (ukazatel systematického rizika) akcie je dost proměnlivá (viz níže), nyní se podle Zacks pohybuje kolem hodnoty 1,5 a požadovaná návratnost by se tak blížila 10 %. Minulý rok firmě po investicích do provozu zbylo asi 14 milionů dolarů, předtím na této úrovni soustavně prodělávala. Scénářů dalšího vývoje můžeme u podobných růstových společností vytvořit řadu, kapitalizaci by ospravedlnil například následující:

Na ospravedlnění kapitalizace by tedy firma měla do cca deseti let nejen na dlouhodobě o 2 % rostoucích necelých 12 miliard dolarů volného toku hotovosti. Abychom si to zasadili trochu do kontextu, za posledních 12 měsíců na této úrovni toku hotovosti vydělal necelých 20 miliard dolarů, 66 miliard dolarů, Google asi 30 miliard dolarů a třeba takový 2,5 miliardy dolarů (v roce 2018 ale a16 miliard dolarů). Ještě v roce 2017 a na počátku roku letošního měl Shopify betu ve výši 1,1 a s tímto předpokladem by stačilo, aby firma do deseti let najela na hladinu volného toku hotovosti kolem 7 miliard dolarů. Uvádím to i jako další demonstraci toho, jak moc do hodnoty akcií promlouvá riziko.

Trocha kontextu

Pan Mark Mahaney píše, že navzdory prudkému růstu ceny akcií firmy akciový trh „stále nedoceňuje tři podstatné věci“. Tedy konkrétně velikost možného trhu, potenciál ziskových marží a potenciál na straně „take rate“. Tedy toho, co si společnost nechává z celkové hodnoty provedených transakcí. Analytik míní, že firma se sice obchoduje s poměrem hodnoty společnosti k tržbám na 28, ale akcie si podle něj zaslouží prémiovou valuaci díky očekávanému růstu tržeb. V roce 2028 by podle něj mohla generovat tržby ve výši 25 miliard dolarů.

Schválně nyní uvažme následující: nyní z každého dolaru tržeb vytěží asi 7 centů volného toku hotovosti. Pokud by Shopify najela na stejný standard a měla v roce 2030 generovat oněch necelých 12 miliard dolarů volného toku hotovosti (viz výše), její tržby by musely dosáhnout asi 170 miliard dolarů. Nyní to je asi 1,73 miliard dolarů - do deseti let stokrát větší firma? I kdyby měla Shopify hotovostní marže ve srovnání s Amazonem dvojnásobné, musela by ba ospravedlnění současné kapitalizace generovat tržby výše 85 miliard dolarů. Stále mnohem výše, než výše uvedených 25 miliard dolarů projektovaných RBC.

Rozdíl mezi valuací a naceněním

Jde samozřejmě o velmi hrubé a rámcové úvahy, ale snad něco vypovídají. Analýzu od RBC jsem neviděl, ale někdy se „valuační“ úvahy u podobných růstových firem odvíjí zejména od aplikace nějakých „valuačních“ násobků (viz i výše). Spíše jde ale o násobky cenové a nejde o valuaci, ale o nacenění. Představme si například:

Na trhu obchodují dvě podobné společnosti, A a B. Společnost A je pak naceňována a posuzována podle toho, jaké násobky má B a B zase podle toho, jaké násobky má A. Obě firmy přitom mohou být hrubě podhodnocené, či naopak nadhodnocené, ale v tomto kruhu naceňovacích kruhových referencí nic nepoznáme. Je proto podle mne lepší udělat alespoň hrubou valuační úvahu. Mohu se samozřejmě mýlit, ale výsledky té mé hovoří celkem jasně a na nějakou skrytou hodnotu moc neukazují (což mimochodem nic neříká o kvalitě firmy jako takové). Se skrytými hodnotami to na trhu s PE nad dvaceti asi nebude jednoduché.