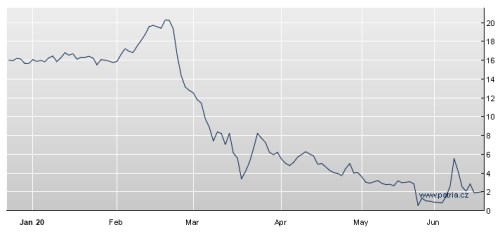

Pozornost investorů si již pár týdnů opakovaně získává společnost Hertz. Nejdříve kvůli svému pádu, následně kvůli tomu, že akcie se na trhu stala oblíbenou hračkou. Za poslední tři měsíce posiluje o více jak 50 %, za poslední měsíc ztratila třetinu ceny...Podle některých názorů k této horské dráze výrazně přidávají retailoví investoři (viz můj úterní příspěvek), jiní si všímají toho, že firma dokonce vydala nové akcie. Podívejme se dnes trochu na tento příběh.

Bývalý šéf amerického regulátora SEC Harvey Pitt pro CNBC uvedl, že si nikdy nemyslel, že by zbankrotovaná firma dovedla prodat nové akcie tak, jako Hertz. Firma v příslušných dokumentech udává: Očekáváme, že akcionáři nedostanou žádnou kompenzaci mimo případ, že držitelé všech seniorních pohledávek dostanou plně zaplaceno. Pitt k tomu dodal, že se vždy předpokládalo, že banky mohou na trhu nabídnout cokoliv, u nekvalitních cenných papírů ale musí jasně říci, že jde o „odpad“. K tomu se předpokládalo, že investoři by takový „odpad nikdy nekupovali“. Oproti těmto očekáváním se tak ale děje a tato akcie věcí nevídaných vykazuje zmíněnou horskou dráhu (poslední zprávy ale hovoří o tom, že firma nakonec od úpisu přece jen upustí):

Nekřivdíme ale podobnými úvahami a konotacemi této společnosti, bankám a těm, kteří si s akcií hrají? Není tu nějaká hodnota, která uniká povrchnímu pohledu? V podobných situacích nabývají na relevanci koncepty, které běžně nepoužíváme. Jde zejména o likvidační hodnotu a o hodnotu akcie odhadnutou na základě principu reálných opcí. U likvidační hodnoty je princip jednoduchý – odhadnout hodnotu, za jakou lze „zlikvidovat“ – vyprodat aktiva firmy a od ní odečíst hodnotu relevantních závazků. Pokud vyjde kladné číslo, zbylo něco na akcionáře. Nemám představu, jaká je případná likvidační hodnota aktiv Hertzu.

U hodnoty akcií vnímaných jako reálné opce jde o to, že bereme v úvahu možný pozitivní vývoj s tím, že negativní ignorujeme. Konkrétně akcii vnímáme jako právo splatit dluhy společnosti v případě, že se věci otočí k lepšímu (a nechat si přebytek). Toto právo ale samozřejmě není uplatněno v případě, že se naplní horší scénáře – dluhy splaceny nejsou – společnost není „zakoupena“ zpět svými akcionáři od věřitelů.

Jako koncept může tento přístup znít dobře a správně naznačuje, že nějaká hodnota může být i v zavrhovaných aktivech čistě proto, že budoucnost je většinou nejistá, a to oběma směry (existují i pozitivní černé labutě). Ale v praxi se tento pohled v podstatě nepoužívá. Protože je jednak dost těžké nasadit na praktickou situaci model oceňování opcí. A možná hlavně do těchto modelů vstupují předpoklady, které je hodně složité nějak rozumně odhadovat a zároveň je na ně model extrémně citlivý.

Pokud tedy mám nabídnout alespoň nějakou rámcovou valuační úvahu, budu se držet mého obvyklého přístupu. V době, kdy tuto úvahu píšu, se kapitalizace Hertzu pohybuje kolem 280 milionů dolarů. Beta akcie jako ukazatel systematického rizika se pohybovala kolem 1,4, takže od ní odvozená požadovaná návratnost by dosahovala více než 8 %. Kdyby šlo o stabilní a stagnující firmu, tak by současnou kapitalizaci ospravedlnil roční tok volné hotovosti ve výši kolem 23 milionů dolarů ročně. Je dobré si všimnout, že Hertz již roky negeneruje pozitivní volné cash flow – nedokázal financovat své investice provozním tokem hotovosti. Což vedlo k soustavnému růstu zadlužení.

Oněch 23 milionů dolarů tedy také není k čemu poměřit, můžeme spíše jen říci, že jde pravděpodobně o příliš optimistické číslo - požadovaná návratnost se zde totiž bude nyní téměř jistě pohybovat mnohem výše, než na 8 %. Pokud by se nacházela na dvojnásobku, tak by firma musela akcionářům na ospravedlnění kapitalizace ročně generovat asi 45 milionů dolarů. Za pozornost stojí i to, že před propadem byla kapitalizace firmy asi desetinásobná. To znamená, že na její ospravedlnění by firma bývala musela soustavně generovat 230 milionů dolarů ročně – s tím, že za poslední tři roky se ničemu takovému ani nepřiblížila – viz výše.

Můžeme říci, že podobné úvahy v duchu „jedoucí firmy“ jsou zde skutečně nemístné. Možná ano, ale vezměme v potaz i to, že zmíněná likvidační hodnota by také měla nějak souviset s tím, jakou schopnost generovat hotovost mají aktiva firmy. Pokud je totiž někdo koupí a chce s nimi podnikat, cena by měla alespoň z části odpovídat (jeho) odhadům toho, kolik tato aktiva novému kupci vydělají.

Výše uvedené pak naznačuje, že současná kapitalizace „volá“ buď po tom, aby po odečtení všech závazků zůstalo „likvidačních“ cca 280 milionů dolarů. Nebo aby se firma postavila na nohy a generovala pro akcionáře několik desítek milionů dolarů ročně. Ale na této horské dráze, tažené prý zejména mladými zájemci o zbohatnutí na akciovém trhu sdružujícími se na Robinhoodovi, to zítra může být úplně jinak.