Až pomine pandemie, bude pro trhy opět významné téma dlouhodobé stagnace, o které hovořil Lawrence Summers už v roce 2013. Tento koncept vůbec poprvé zmínil Alvin Hansen v roce 1938, když hovořil o tom, že nadměrné úspory, které převyšují investice, táhnou dolů rovnovážné reálné sazby. Na stránkách Financial Times to píše investor a ekonom Gavyn Davies z Fulcrum Asset Management, podle kterého tento mechanismus tlačí sazby dolů i nyní, z čehož těží akcie. Stejně jako z růstu podílu zisků na celkových příjmech, který může být také důsledkem dlouhodobé stagnace. Co to vše znamená pro další vývoj?

Davies zmiňuje i Roberta Shillera, který hovoří o tom, že vysoké valuace jsou odrazem nízkých sazeb a z tohoto pohledu tak na akciovém trhu nevznikla nafouknutá bublina. Akcie k tomu těží z technologických a strukturálních změn, což se mimo jiné projevuje na výhledu firem, jako je , , , Google či . Davies ovšem dodává, že na trhu se objevují spekulační aktivity a ten je také zranitelný, co se týče možného růstu sazeb.

Davies uvádí, že kdyby pandemie přišla v sedmdesátých letech, kdy nepanoval převis úspor, fiskální uvolnění, ke kterému došlo v roce 2020, by bylo mnohem složitější. Tlačilo by totiž nahoru sazby s tím, jak by rostly deficity a dluhy. Davies tak píše, že nízké sazby a výnosy vládních obligací ukazují, že investoři skutečně věří v dlouhodobou stagnaci a to, že na trhu je stále dostatek úspor. Je to realistický pohled?

Například Jason Furman se nedomnívá, že by po pandemii došlo k obratu. Jinak řečeno, věří, že síly, které stály za dlouhodobou stagnací, se začnou opět projevovat. A nedostaví se například mentalita podobná dvacátým letům minulého století a s ní velká chuť na utrácení, která by z trhu odčerpala úspory, zvedla poptávku a tím tlačila (přirozené) sazby nahoru. Davies ale dodává, že tento efekt může mít velká fiskální expanze. Té je podle něj v globální ekonomice třeba, ale jejím důsledkem by mohl být i růst sazeb. Nakonec by tak mohlo dojít k tomu, že ekonomice by prospěla, ale akciím ne.

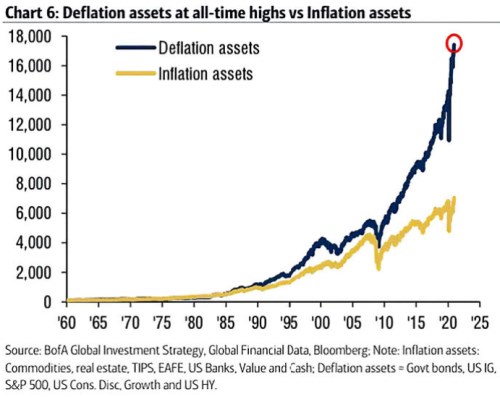

Následující graf od BofA porovnává dlouhodobou výkonnost „inflačních“ a „deflačních“ aktiv. Mezi ty první banka řadí aktiva, jako jsou komodity, reality, či TIPS (dluhopisy s výnosy chráněnými proti inflaci). Do druhých řadí mimo jiné akcie, či vládní a korporátní obligace. Podle grafu je nyní výkonnost deflačních aktiv relativně k těm inflačním na historickém maximu:

Zdroj: Financial Times, BofA