O řadě rotací, které probíhají pod povrchem akciového trhu, tu píšu již několik měsíců. Podle dění v této oblasti signalizuje posun do další fáze ekonomicko – tržního cyklu. Podíváme se na něj a spolu s tím (opět) na rizikové prémie akcií.

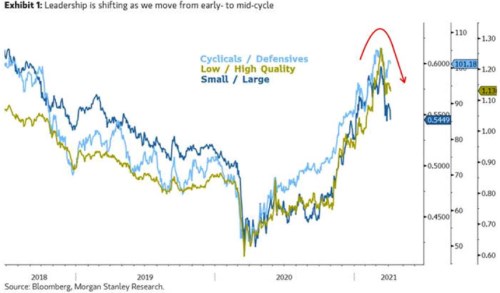

1. Rotace a další fáze cyklu: v následujícím grafu shrnuje hned tři významná rotační témata – cyklické vs. defenzivní akcie, akcie firem „kvalitních“ a jejich „nekvalitní“ protějšky a akcie malých vs. velkých firem. Vidíme, že všechny tři témata se pohybují již nějakou dobu stejným směrem. Do počátku roku 2020 si konkrétně vedly lépe defenzivnější tituly (nad cyklickými), kvalitnější firmy a firmy větší. Po propadu roku 2020 se ale situace začala hodně systematicky otáčet:

Zdroj: Twitter

Onen obrat sebou přinesla jednak stimulace, ale také vidina silného ekonomického oživení (obojí spolu samozřejmě souvisí). Hlavním důvodem, proč přichází s tímto grafem, je ale asi vývoj posledních týdnů, který přinesl znatelný obrat směrem k mustru z období před počátkem roku 2020. Pokud bychom brali trh jako relevantní ukazatel věcí příštích, můžeme brát za bernou minci komentář banky, podle kterého se přesouváme z rané fáze cyklu do jeho fáze střední. Tedy fáze posunu k věcem usazenějším a jistějším – defenziva, velké firmy, kvalitnější firmy (s tím, že můžeme debatovat o tom, co to skutečně znamená).

2. Do třetice prémie: V poslední době jsem se tu párkrát věnoval někdy trochu opomíjené proměnné, která významně ovlivňuje dění na trhu – rizikové prémii akcií. Vedle komentáře k samotnému konceptu (viz Akciové neutrino) jsem tu v jiných článcích ukazoval dva odhady vývoje a současné výše prémie. Podle toho od Bloombergu je nyní prémie cca na dlouhodobém průměru (trh není z tohoto pohledu ani nadhodnocen, ani podhodnocen). Podle odhadu od je prémie stále poměrně vysoko. A mohl by tak existovat prostor pro její pokles – může být zdrojem pro udržení vysokých valuačních násobků. Následující graf ukazuje odhady globální prémie od BofA:

![dluhopis <a class=]() výnos akcie" src="/Fotobank/0b87d605-820f-47cc-b1b9-a6de9b30cb0f?width=500&height=511&action=Resize&position=Center" />

výnos akcie" src="/Fotobank/0b87d605-820f-47cc-b1b9-a6de9b30cb0f?width=500&height=511&action=Resize&position=Center" />

Zdroj: Twitter

Podle grafu se prémie během dna roku 2020 dostala na úroveň předchozích maxim z dob finanční krize a brexitu (dno trhu = vysoká averze k riziku). V grafu není vyznačen průměr ani medián, ale od oka bych řekl, že současné hodnoty jsou zhruba tak na pokrizovém standardu (nejde zde přitom ani tak o jejich absolutní výši, ale právě o to, kde se pohybují relativně k historii).

Takže tyto odhady by naznačovaly, že od prémie by se (bez výraznější změny prostředí) nedal čekat impuls akciím ani jedním směrem. Svým způsobem by se to rýmovalo s prvním bodem – posouvali bychom se z rané fáze cyklu, kdy akciím pomáhá pokles prémie z vysokých úrovní), do usazenějších vod. S tím, že tento akciový cyklus ten ekonomický o něco předbíhá – výše uvedené by nemělo znamenat, že americká ekonomika má tu nejrychlejší fázi cyklu již za sebou.