V prvním bodě dnešní úvahy se zamyslíme nad (mega)cyklickými příklony trhu k hodnotovým, nebo cyklickým akciím. Tedy nad tématem, které je nyní poměrně aktuální. V dalších bodech následuje pár úvah o tom, jak tyto cykly mohou souviset se sazbami, popřípadě s jakými. Možná, že vypovídající hodnotu tu mají zejména výnosy očištěné o časovou prémii. Tedy „skutečně bezrizikové“ výnosy ukazující, co trh od dluhopisů požaduje před přičítáním rizikových prémií.

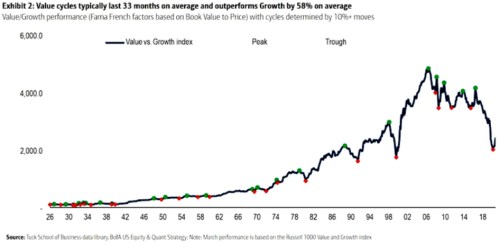

1. Růst a hodnota – cykly a megacyklus: Následující graf ukazuje hodnotově-růstové cykly tak, jak je identifikuje BofA. Konkrétně jde o relativní pohyb hodnotových akcií k růstovým s tím, že cyklus je dán pohybem větším než 10 %. Cyklů najdeme habaděj, průměrná délka je prý 33 měsíců. Jakýsi megacyklus pak dosáhl „hodnotového“ vrcholu o finanční krizi, pak nastal strukturální obrat směrem dolů – směrem k růstu:

Zdroj: Twitter

Podle tohoto pohledu tedy zhruba do roku 2006 strukturálně panoval jen na čas přerušovaný věk hodnoty, po tomto roce se trhy začaly trendově přiklánět k růstu. S tím, že v posledních letech hodně znatelně. Červená tečka na téměř samém konci křivky pak ukazuje, že minimálně cyklicky se vývoj obrací směrem k hodnotě. Což je téma, kterému se tu v rámci úvah o rotacích „pod povrchem trhu“ poslední dobou opakovaně věnuji.

2. Mechanika sazeb a růst/hodnota: V souvislosti se současným odklonem od růstových akcií a příklonem k hodnotě se nyní často hovoří o vlivu rostoucích sazeb a výnosů vládních obligací. Důvod je čistě fundamentální, technický. Pokud má totiž nějaká společnost rovnoměrně rozloženo očekávané cash flow a dividendy, je na pohyb sazeb (přesněji řečeno požadované návratnosti) méně citlivá, než firma, která má „těžiště“ budoucích dividend posunuto hodně do budoucnosti. Tedy firma „růstová“. A u takové firmy tedy budou rostoucí sazby působit negativněji, než u firmy hodnotové.

Pokud bychom tedy třeba předpokládali, že sazby a výnosy obligací již moc klesat nemohou a spíše budou růst, mělo by to napomáhat ke strukturálnímu obratu v onom grafu – opětovnému dlouhodobému příklonu k hodnotě

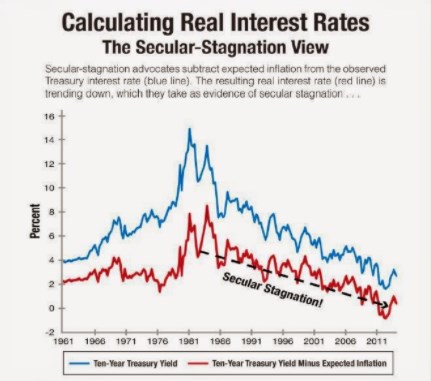

3. Data – „běžné“ výnosy. Najdeme ale dlouhodoběji nějaký vztah mezi vývojem výnosů obligací a prvním grafem? Následující obrázek ukazuje vývoj nominálních a reálných výnosů desetiletých obligací. Od počátku šedesátých let si výnosy na obou rovinách (tedy nejen nominální) prošly jedním velkým cyklem s vrcholem na přelomu sedmdesátých a osmdesátých let. Nic takového v prvním grafu nepozorujeme, na onom přelomu přišlo „jen“ dno cyklu, kdy se trh opět začal přiklánět k hodnotě. Zrovna tak nepozorujeme, že by u výnosů došlo k nějakému strukturálnímu posunu v době, kdy se lámal megacyklus zobrazený v grafu prvním:

Zdroj: MacroMarketMusings

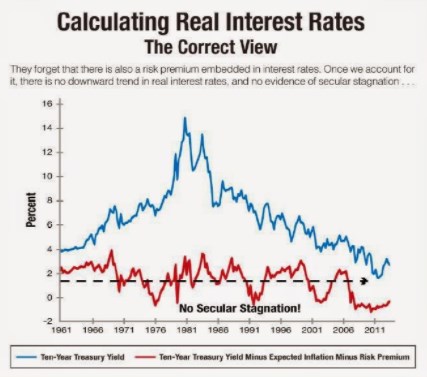

4. Výnosy „skutečně bezrizikové“: Podle výše uvedeného by tedy rostoucí sazby zase takový vliv na dlouhodobější příklon k růstu či hodnotě mít nemusely. Následující graf ale ještě červenou křivkou ukazuje výše uvedené výnosy, které jsou vedle očekávané inflace očištěny i o takzvanou časovou prémii.

Ekonom David Beckwort výsledné sazby nazývá skutečně bezrizikovými výnosy (nemají ani tuto rizikovou prémii) a na výsledné křivce jejich pohybu zpochybňuje jeden ze základních stavebních kamenů teze dlouhodobé stagnace (tedy dlouhodobě klesající sazby/výnosy). Toto makrotéma ale dejme nyní stranou a použijme tento graf ve vztahu k prvnímu:

Zdroj: MacroMarketMusings

Ony sazby neovlivněné časovou prémií žádný jasný trend nemají. Třeba v roce 1992 a 2002 se jejich pohyb docela kryje s vývojem v prvním grafu a odpovídá popsané logice sazby-růst/hodnota. A možná hlavně: Po roce 2006 bychom snad mohli hovořit o nějakém strukturálnějším posunu, který by odpovídal onomu zlomu v megatrendu růst/hodnota. Pak by tedy šlo nyní o to, zda o prémii očištěné výnosy nyní zůstanou nízko, či zda se začnou také zvedat.