Dividendové akcie si v roce 2020 vedly hůře, než celý trh, poukazuje Morningstar. Přidává avšak rovnou seznam deseti dividendových titulů, které vidí jako znatelně podhodnocené. Dnes tedy o nich a o dividendových trzích.

1 . Podhodnocené a dividendové. Nejvíce podhodnocená akcie se zajímavým dividendovým výnosem je podle Morningstar . Minulý týden jsem tu psal o Schlumbergeru a logika týkající se Exxonu by měla být do značné míry podobná. Ropná společnost je podle Morningstar 25 % pod svou férovou hodnotou, valuační nejistota je ale vysoká. O něco nižší je u druhé firmy v řadě, Mercku. A třetí EOG Resources. S tím, že obě by měly být 24 % pod fundamentální hodnotou. Na seznamu je celkem deset firem a šest z nich je ze sektoru ropa/zemní plyn.

Z hlavního ropného tématu seznamu tak vybočují dvě farmaceutické společnosti, jedna utilita a banka Huntington Bancshares. Ta minulý rok vyplatila dividendu 698 milionů

dolarů a mě vychází, že kdyby od nynějška vyplácena tuto částku, hodnota jejího vlastního jmění by byla 12 miliard

dolarů. Kapitalizace je ale na 16,7 miliardách. A to podle mých kalkulací implikuje, že dividenda by měla růst ročně o 6 %. V roce 2016 dosáhla dividenda 300 milionů

dolarů a za poslední roky tak banka dokázala dividendu zvyšovat mnohem rychleji. To ale neznamená, že tomu tak bude i nadále. Každopádně Morningstar hovoří o 10 % podhodnocení akcie.

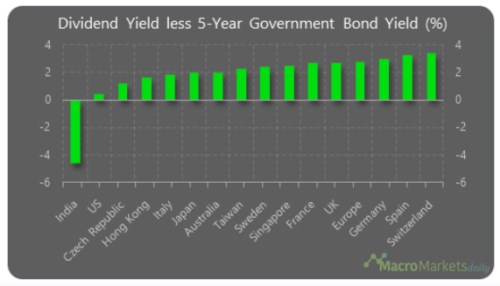

2 . Dividendové trhy: Následující graf ukazuje rozdíl mezi dividendovými výnosy a výnosy pětiletých vládních obligací na vybraných trzích. Mezi výší výnosů obligací a výnosy dividendovými by měl být určitý vztah – čím nižší je jsou výnosy první, tím nižší (ceteris paribus) by měla být požadovaná návratnost akcií a tudíž i dividendové výnosy. V tomto mechanismu je ale řada dalších proměnných (očekávaný růst, rizikové prémie, durace volného toku hotovosti...) a tak v praxi vidíme, že mezi jednotlivými zeměmi jsou i u výnosového diferenciálu velké rozdíly:

Zdroj: Twitter

V Indii jsou dividendové výnosy hluboko pod tím, co nabízí obligace. V USA jsou divi výnosy jen mírně nad dluhopisovými a my jsme v uvedeném žebříčku hned na třetím místě. Naopak dividendové žně mají z tohoto pohledu ve Španělsku a Švýcarsku. Z fundamentálního hlediska to znamená, že v podobných zemích se obchodují firmy s relativně nízkým růstovým výhledem a/nebo vysokým rizikem.

3 . Buffettův indikátor. V médiích můžeme občas číst, či slyšet, že poměr kapitalizace akciového trhu k

HDP je oblíbeným valuačním indikátorem pana Buffetta. Nevím, zda je to pravda, ale sám bych tento indikátor za nějak kvalitní nepovažoval. Podívejme se ale nejdříve na historická a aktuální data pro světové trhy:

Zdroj: Twitter

Podle grafu by kapitalizace světových trhů k

HDP „měla“ standardně dosahovat hodnot znatelně pod jednou. Excesem byl z pohledu posledních cca dvaceti let stav před velkou finanční krizí, po němž také došlo k velké korekci. A nyní se nacházíme na podobných hodnotách, jako na konci roku 2007.

Nějakou vypovídací hodnotu graf mít může, ale moje částečná rezervovanost pramení z toho, že cesta od

HDP k hodnotě akcií je poměrně dlouhá (a delší, než třeba u PE). Poměr zisků korporátního sektoru k

HDP totiž není konstantní. A také není konstantní poměr zisku všech firem a zisků firem obchodovaných. Zisky také nejsou tokem hotovosti, který je pro hodnotu rozhodující. K tomu se v čase výrazně mění požadovaná návratnost – bezrizikové výnosy a rizikové prémie. Poměr kapitalizace k

HDP se tak může výrazně posunout bez toho, aby to indikovalo nějakou fundamentální nesrovnalost.