Docela hodně o ekonomickém prostředí říkají dvě písmena: „r – g“. Tento rozdíl referuje na mezeru mezi tempem ekonomického růstu a sazbami (či dlouhodobějšími výnosy dluhopisů). Jde o číslo důležité pro akciový trh, ale také třeba pro vládní finance a zadlužení. Dnes se podíváme na jednu jeho zajímavou alternativu. A také na to, co nyní o ekonomice a trhu říkají rizikové spready na korporátních dluhopisech.

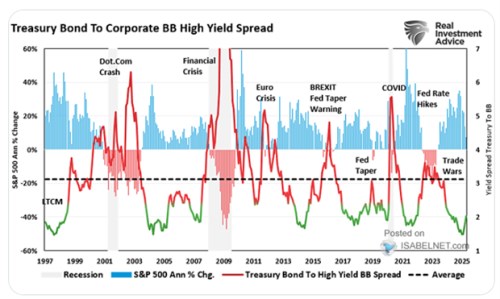

Spready a akcie: Na prvním obrázku vidíme pohyby akciového trhu (modře) a vývoj rizikových spreadů mezi výnosy vládních dluhopisů a korporátními obligacemi s ratingem BB. Ten je podle obrázku v průměru něco nad 3 %. Graf nepostihuje pár posledních týdnů, kdy se spready krátce zvedly k 3 %, tedy průměru, ale nyní jsou opět u 2 %.

Uvedené by tedy potvrzovalo tezi, podle které jsou stále mimořádně nízko i prémie na akciovém trhu. Ne tezi, podle které by současná vysoká míra nejistoty měla korespondovat s prémiemi vysokými. Korporátní spready přitom na rozdíl od těch akciových nemusíme odhadovat, jsou přímo pozorovatelné. Takže pozorujeme hodně zajímavý jev, kdy neustále skloňovaná vysoká nejistota nepřináší vysokou cenu za riziko.

Zdroj: X

Pointa grafu je asi zejména v tom, že spready se přece jen začaly zvedat z předchozího dna, což v minulosti často korespondovalo s klesající mírou návratnosti akciového trhu. A pokud byl dříve růst spreadů výrazný a nad průměr, akcie oslabovaly. Do toho máme ale nyní stále docela daleko.

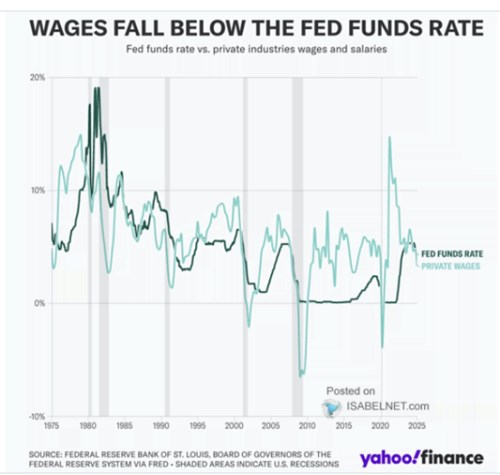

Sazby a růst (mezd): Druhý graf porovnává sazby Fedu k tempu růstu mezd. Podobně jako u tempa růstu HDP bychom mohli předpokládat, že čím vyšší je růst mezd relativně k sazbám, o to více je ekonomika stimulována. A naopak, o co výše jsou sazby relativně k růstu mezd, o to větší brzdou jsou pro celé hospodářství:

Zdroj: X

Od devadesátých let se růst mezd dostává stále častěji nad sazby, extrému bylo dosaženo po roce 2010. Respektive po roce 2020, kdy nominální růst mezd na krátko dosáhl úrovní podobných inflační době sedmdesátých a osmdesátých let. Ale sazby se naopak držely na úrovních typických pro silně dezinflační období po roce 2009.

Toto exotické kombo nevydrželo dlouho a obě křivky se přičinily o opětovné sblížení. A nyní se dokonce tempo růstu mezd dostává pod sazby. Během posledních třiceti let je současná kombinace typická hlavně pro období útlumu a sám o sobě by graf naznačoval, že Fed má prostor pro další snížení sazeb. Mzdové tlaky totiž z perspektivy obrázku polevují a to samé by mělo platit i o části inflačních tlaků jdoucí z tohoto směru.

Na závěr ještě připomínka toho, že na rozdíl od poměru sazeb k HDP hraje u tohoto poměru sazeb k růstu mezd roli i to, jak se mění podíl zisků a mezd na celkových příjmech (HDP). Máme přitom za sebou dlouhou řadu let, kdy poměr zisků k HDP rostl a drží se na docela vysokých úrovních.

Více z globálních trhů a ekonomiky i na X: @JiriSoustruznik