Podle některých názorů se cyklus v USA posouvá do fáze, kdy je lepší se orientovat na akcie silných firem. A i kdyby se někdo neoddával podobným úvahám o rotacích, či dokonce časování trhu, silné firmy, s dobrým tokem hotovosti a schopností zvyšovat dividendy budou asi lákavé pro nemalou část investorů. Morningstar nyní přišla se seznamem podle ní podhodnocených firem, které by měly být právě tohoto typu a hlavně mají schopnost navyšovat dividendy. Podívejme se na něj a hlavně jednoho zástupce.

Na seznamu jsou firmy od , Mercku, přes a další až po a Airproducts (sekce Our Pics na stránkách Morningstar) . Zastoupení tu mají i banky a to díky . Jelikož u ní je také nejnižší poměr odhadované hodnoty k ceně akcií (0,81), chtěl bych se dnes věnovat právě jí. Připomeňme si přitom hned na počátku, že valuace bank je tak trochu oříškem. U jiných firem se většinou postupuje tak, že se odhadne další vývoj tržeb, marží, provozního toku hotovosti a následně volného toku hotovosti, který může mířit k akcionářům. Popřípadě se to dotáhne až ke konkrétním dividendám.

V případě bank nejsou koncepty jako je provozní tok hotovosti moc použitelné, a i s volným tokem hotovosti příliš hází to, že se banka zbavuje různých aktiv, či je naopak nakupuje. Analytici a oceňovací experti to často řeší poměrem tržních cen k účetním hodnotám akcií bank - PBV. Vezmou tedy třeba průměr tohoto poměru u bank na trhu a aplikují jej na banku, která je předmětem jejího zájmu. Onen průměr tedy může být třeba 1,5, účetní hodnota akcie naší banky může být 10 dolarů a dohromady to tedy vede k závěru, že „férová“ hodnota by měla být 15 dolarů.

Výhrad proti tomuto postupu může být také celá řada, shrnout se dají v podstatě do toho, že nejde o valuaci, ale nacenění – z cen něčeho jiného usuzujeme na „správnou“ cenu našeho aktiva. Jenže naše aktivum se může znatelně lišit, a i ceny aktiv příbuzných mohou být mimo. I Morningstar ve svém komentáři k operuje s tím, že nyní je poměr PBV výrazně pod tím, kde „měl být“ (kolem jedné). je tak podle společnosti valuačně nejatraktivnější bankou na americkém trhu, ale investoři prý kladou příliš velkou váhu na strategické a strukturální změny v , její relativně nízkou citlivost na posun sazeb (viz níže) a vyšší výdaje spojené s regulací.

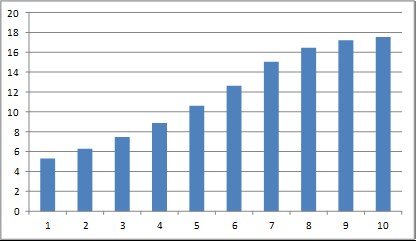

Banky přitom podobně jako nebankovní firmy vyplácí dividendy. Takže tradiční valuační přístup, který pracuje s dividendami, by měl být aplikovatelný i zde. Třeba následujícím způsobem: nyní vyplácí dividendu ve výši 5,29 miliard dolarů. má docela vysokou betu (1,65), což ukazuje, že nyní je znatelně rizikovější než průměrná akcie na trhu a požadovaná návratnost by se tu blížila 11 %. Podle mých kalkulací by pak současnou kapitalizaci této banky ve výši 133 miliard dolarů ospravedlnil třeba následující vývoj dividend (po období mimo graf je předpokládán další růst ve výši 2 %, tedy na úrovni inflace):

Citi nyní ve srovnání s rokem 2016 vyplácí dividendu více než dvakrát vyšší. Výše uvedené ukazuje, že na ospravedlnění kapitalizace by dividenda měl dál růst téměř o 20 % ročně a do sedmi let se zhruba ztrojnásobit (pokud by dovedla i po deset letech zvyšovat dividendu o více než zmíněná 2 %, předchozí růst by mohl být nižší). Pokud je přitom akcie podhodnocená, jak tvrdí Morningstar, měla by být schopná generovat ještě více.

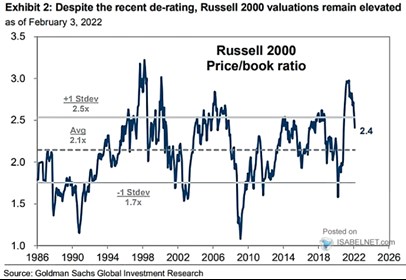

Na závěr ukázka toho, jak se PBV používá i jinde – se s jeho pomocí snaží v následujícím grafu ukázat, že akcie malých firem jsou i přes znatelnou valuační korekci stále obchodovány s vysokými násobky:

Zdroj: