Podle nějakých definic se americký trh možná dostal k medvědovi. S ohledem na valuace a očekávané zisky je to pak ale spíše taková koala, než brtník (viz i včerejší článek). Dnes více o těch ziscích.

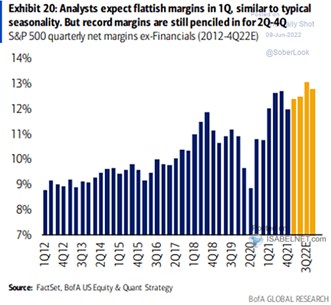

Připomeňme si nejdříve včerejší graf, který popisuje ziskové marže očekávané pro pár následujících čtvrtletí. Celkově vidíme, že během deseti let marže trendově rostly a podle analytiků by tento trend měl v následujících měsících pokračovat:

Zdroj: Twitter

Na zisky se podobně jako na celou ekonomiku dá hledět ze strukturálního a z cyklického úhlu. Na strukturální straně můžeme uvažovat o potenciálu celé ekonomiky (dlouhodobém trendovém růstu celkových příjmů) a poměru zisků obchodovaných firem na celkových příjmech. Před časem jsem tu poukazoval na analýzy, podle kterých by se potenciál US ekonomiky měl pohybovat cca kolem 2 %. Pokud by inflace klesla někam mezi 2 – 3 %, nominální růst amerického hospodářství by dosahoval 4 – 5 %.

Pokud by se neměnil poměr zisků na produktu, to samé by platilo o růstu zisků celého korporátního sektoru. Podíl zisků ale dlouhodobě trendově rostl, přičítat to lze globalizaci, klesající vyjednávající síle zaměstnanců, rostoucí tržní síle firem, automatizaci... Nyní jde o to, zda u onoho poměru dojde k obratu k průměru, či naopak trend bude pokračovat (pokud by například sílila automatizace). U obchodovaných firem pak hraje roli i struktura trhu, zejména vychýlení směrem k technologiím.

Při valuaci akcií a u dlouhodobých investic by podobné úvahy měly hrát nemalou roli. Trh ale možná povětšinou klade důraz na to, jaký je výhled cyklický – pár čtvrtletí dopředu. Usuzuji na to třeba z toho, že jsem slyšel nespočet diskusí o výhledu pro zisky v dalším čtvrtletí, ale ani jednu o tom, jak se mění potenciál ekonomiky a co by to mohlo znamenat pro dlouhodobou ziskovost.

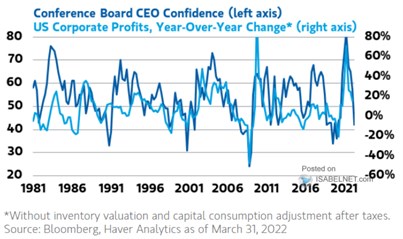

Následující graf ukazuje vývoj zisků obchodovaných firem (meziroční změna) a porovnává jej se sentimentem ve vedení firem. Pointa je jednoduchá – sentiment míří znatelně dolů. To samé platí o růstu zisků, což ale nepřekvapí už s ohledem na to, jak rychlé bylo tempo jejich růstu pro propadu 2020. Celkově to přitom s korelací v grafu a tudíž predikční silou onoho sentimentu není zase tak velká sláva a první graf nějaký růst ziskovosti implikuje. Pokud se analytici výrazně nemýlí, světlá křivka se udrží nad nulou.

Zdroj: Twitter

Na závěr krátce k valuacím. Poslední graf ukazuje PE ve chvíli, kdy se akcie nacházely u medvědího dna. Současné PE indexu SPX je něco pod šestnácti. Dna medvědích trhů tedy byla na valuační rovině po naprostou většinu času znatelně tvrdší, než to, co se děje nyní.

Zdroj: Twitter