Zakladatel společnosti Greenlight Capital David Einhorn popisuje, jak se změnila situace na straně hodnotového investování, jak klesla konkurence v této oblasti a co to znamená pro ty, kteří zůstali. Zakladatel společnosti CAIS Matt Brown poukazuje na přínosy alternativních investic a portfolia 50/30/20.

Alternativní investice a konec 60/40: Zakladatel technologické platformy pro alternativní investice CAIS Matt Brown hovořil na Yahoo Finance o tom, že jeho firma spojuje fragmentované finanční poradce a investice do hedge fondů, fondů soukromého kapitálu a podobně. Tyto dvě „komunity“ k sobě doposud podle experta neměly přístup, což se nyní mění. Investice do hedge fondů a jiných alternativ byly zatím omezeny spíše pro investory s větším objemem majetku. Brown, ale míní, že již existuje hned několik faktorů, které ke změně povedou.

Americký regulátor SEC dříve omezoval přístup k alternativním investicím požadavky na minimální objem majetku. Brown ale tvrdí, že SEC nyní přehodnocuje svou pozici s tím, že jeho dřívější požadavek znemožňoval přístup k těmto investicím „možná až příliš velkému počtu lidí“. Výsledkem by mohla být větší „demokratizace a inkluze finančního prostředí“.

Brown se také domnívá, že aktuální dění na trzích opět potvrzuje, že „60/40 oficiálně končí“. Tedy že investiční portfolio složené ze 60 % z akcií a ze 40 % z dluhopisů již není optimální z hlediska návratnosti a rizika. Podle experta se nyní hovoří o 50/30/20. Tedy o portfoliích, která by byla z poloviny složená z akcií, z 30 % z obligací a zbytek by představovaly alternativní investice. Ty totiž „desetiletí po desetiletí vykazují dobré výsledky“. A jejich přidaná hodnota se ukazuje i v období vysoké volatility.

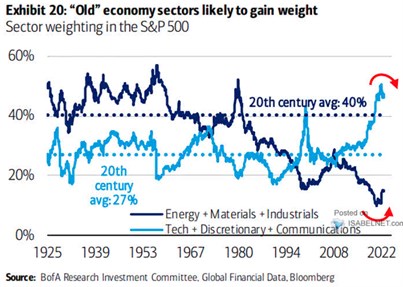

Návrat staré ekonomiky: Ve dvacátém století byla váha sektorů „staré“ ekonomiky v indexu S&P 500 v průměru na 40 %, technologie, komunikace a zboží dlouhodobé spotřeby naopak v průměru dosahovaly necelého 30 % podílu na kapitalizaci. Tvrdí to následující obrázek od BofA, který také ukazuje, jak se situace začala v posledních desetiletích výrazně obracet a sektory „nové“ ekonomiky nabíraly na váze. BofA ovšem v komentáři k obrázku píše, že tyto sektory se budou pravděpodobně vracet zpět dřívějším směrem a nabírat na důležitosti bude „stará“ ekonomika:

Zdroj: Twitter

Návrat hodnotového investování? Zakladatel společnosti Greenlight Capital David Einhorn je podle Bloombergu typickým hodnotovým investorem. V rozhovoru pro tuto stanici hovořil právě o tom, zda po dlouhé době nastane opět příklon k takové investiční strategii. „Nevím, zda se vůbec kdy vrátí, na trhu totiž došlo k výrazným strukturálním změnám,“ uvedl investor. Hodnotové investování je založené na fundamentální analýze firem a jejich valuaci. Většina těch, co se nyní pohybují na trhu, ale podle Einhorna neví, jak takovou analýzu vůbec udělat. Nebo pracují pro instituci, která se zaměřuje na jiné investiční metody. Tedy například na algoritmické obchodování, nebo na technickou analýzu.

V neposlední řadě se podle experta projevuje i růst popularity pasivního investování. Tedy investování, které se nesnaží vybírat konkrétní podhodnocené tituly a kopíruje složení akciových indexů. Na poli hodnotového investování je tak podle Einhorna mnohem nižší konkurence než dříve. Jenže to také znamená, že „není nikdo, kdo by si hodnoty všímal“. Dříve tak Greenlight Capital nakupovala firmy, o kterých se domnívala, že jsou podhodnocené a že za nějakou dobu si toho všimnou i další hodnotoví investoři. A díky tomu se zvedne cena akcií. Jenže tento mechanismus podle investora již nefunguje, protože o fundamentální hodnotu se nikdo nezajímá.

Zmíněná nízká konkurence mezi hodnotovými investory také znamená, že nyní existuje řada firem, jejichž cena akcií je výrazně pod jejich odhadovanou hodnotou. Dříve Greenlight Capital kupovala firmy s PE od devíti do dvanácti s tím, že může jít o levné akcie. Nyní se ale objevují tituly, které lze koupit za trojnásobek, či čtyřnásobek zisků. Pokud přitom taková firma provádí ve velkém odkupy vlastních akcií, „nakonec nám zaplatí ona sama a není třeba, aby ostatní investoři pochopili, že její akcie jsou podhodnocené,“ dodal Einhorn.

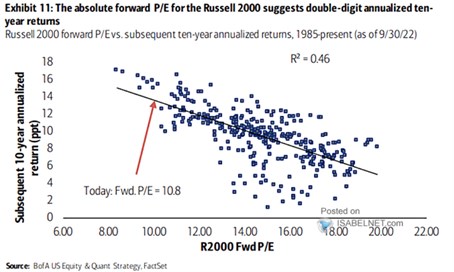

PE a budoucí návratnost: BofA si všímá současných valuací indexu Russell 2000 a spojuje je s historickými návratnostmi akciového trhu:

Zdroj: Twitter

Podle přímky proložené daty a současného PE by desetiletá návratnost zmíněného indexu měla dosahovat „dvojciferných hodnot ročně“.