Ztráty na amerických státních dluhopisech (Treasuries) s delší splatností začínají soupeřit s některými z nejznámějších tržních krachů v historii USA.

Treasuries s maturitou 10 a více let se podle údajů agentury Bloomberg propadly o 46 % od vrcholu v březnu 2020. To je jen o něco málo méně než 49% propad amerických akcií v důsledku prasknutí tzv. dot-com bubliny na přelomu století. Propad třicetiletých dluhopisů byl ještě horší a dosáhl 53 %, čímž se přiblížil 57% propadu akcií během hluboké finanční krize.

Rozsah ztrát slouží jako výstražné připomenutí rizika, které se pojí s investováním do dluhopisů s velmi dlouhou splatností, kde jsou ceny nejcitlivější na změny úrokových sazeb. To bylo dříve součástí přitažlivosti těchto cenných papírů díky tomu, jak Fed po většinu minulého desetiletí snižoval výpůjční náklady téměř na nulu.

Zdroj: Bloomberg

Ale jak centrální banka uskutečnila nejagresivnější utahování měnové politiky za poslední dekády, aby zkrotila rychle rostoucí inflaci, mix historicky nízkých počátečních výnosů, dluhopisů s dlouhou dobou splatnosti a rychle rostoucích sazeb se ukázal jako bolestivá kombinace.

„To je něco,“ uvádí Thomas di Galoma, „veterán“ se 40 lety zkušeností na finančních trzích, aktuálně působící v investiční společnosti BTIG.

„Abych byl upřímný, nikdy jsem si nemyslel, že ještě někdy uvidím 5% desetileté dluhopisy. Dostali jsme se do prostředí po globální finanční krizi, kdy si všichni prostě mysleli, že sazby zůstanou nízké.“

Současné ztráty Treasuries s dlouhou splatností jsou více než dvojnásobné oproti dalšímu největšímu propadu v roce 1981, kdy tehdejší předseda Fedu Paul Volcker v rámci tlumení tehdejší vlny zvýšené inflace (Great Inflation) vyhnal desetileté výnosy na téměř 16 %.

Překonaly také průměrnou ztrátu 39 % za sedm medvědích akciových trhů v USA od roku 1970, včetně loňského propadu indexu S&P o 25 % poté, co Fed začal zvyšovat sazby z téměř nulové úrovně.

Snad nejlepším příkladem ohromující bolesti způsobené investorům je propad Treasuries s 30-letou splatností a úrokovou sazbou 1,25 % vydaných v květnu 2020. Tento dluhopis ztratil od své emise více než polovinu hodnoty a obchoduje se za zhruba 45 centů za dolar.

„Je tu spousta utrpení v portfoliích,“ řekl di Galoma. „Viděli jsme několik velkých pohybů, ale nezdá se, že by vydržely. Tentokrát to prostě pokračuje. Je to trochu jako vzdorovat gravitaci.“

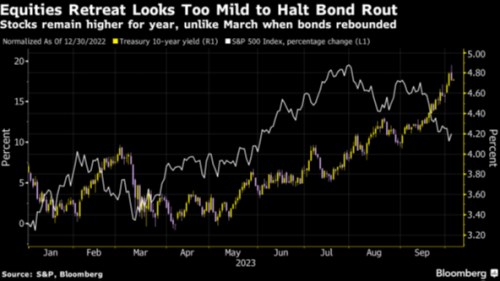

Podle analytiků představuje jedinou šanci pro cenné papíry s pevným výnosem jako jsou Treasuries vytrvalý pokles cen na akciovém trhu.

„Neexistuje žádná magická úroveň výnosů, která by po dosažení automaticky přilákala dostatek kupujících a vyvolala udržitelný růst dluhopisů,“ napsali analytici v čele s Ajayem Rajadhyakshou ve své poznámce. „V krátkodobém horizontu si dokážeme představit jeden scénář, kdy dluhopisy výrazně vzrostou: Pokud riziková aktiva v příštích týdnech prudce poklesnou.“

Propad Treasuries způsobil v posledních měsících šok na globálním trhu dluhopisů, protože investoři se připravují na to, že výpůjční náklady zůstanou vyšší po delší dobu (Higher-for-Longer). Ačkoli se výprodej ve středu zmírnil, obchodníci jsou ve střehu, aby se volatilita znovu nezvýšila - zejména pokud páteční údaje o mzdách mimo zemědělský sektor v USA budou silnější, než se očekává.

Zdroj: Bloomberg

Je nepravděpodobné, že by americká centrální banka zmírnila svůj program tzv. kvantitativního zpřísňování, což z ní mimo jiné podle činí čistého prodejce Treasuries. Kromě toho zvýšení jejich nabídky v důsledku rostoucího deficitu také zvyšuje termínovou prémii v neprospěch dluhopisů s delší splatností, uvedli.

Poptávka bude slabá, protože čisté nákupy zahraničních centrálních bank zpomalují, napsali analytici. Japonští investoři – největší zahraniční držitelé dluhu USA – budou pravděpodobně dávat přednost domácímu dluhopisům s tím, jak výnosy vzrostou, až Bank of Japan upraví svoji měnovou politiku.

To vše podle znamená, že osud dluhopisového trhu leží v rukou akcií. Zhruba 5% pokles indexu S&P 500 v posledních třech měsících je daleko od toho, co je potřeba k vyvolání oživení na trhu cenných papírů s pevným výnosem, napsali analytici.

„Rozsah výprodeje dluhopisů byl tak ohromující, že akcie jsou z hlediska ocenění pravděpodobně dražší než před měsícem,“ napsali. „Domníváme se, že případná cesta ke stabilizaci dluhopisů vede přes další přecenění rizikových aktiv směrem dolů.“

Zdroj: Bloomberg