Investor Gene Munster sice vidí dlouhodobý potenciál akcií Tesly stále pozitivně, ale nyní může podle něj mít titul před sebou řadu náročných měsíců. Tony Pasquariello z to stále vidí na růst amerických akcií, ale dosavadní posilování již změnilo profil rizika a očekávané návratnosti. A poukazuje na to, že akcie malých společností jsou už na svém historickém valuačním standardu. Přinášíme pravidelné Perly týdne:

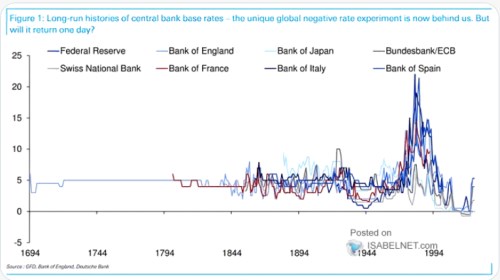

Několik století vývoje sazeb centrálních bank: ukazuje velmi dlouhodobý vývoj sazeb hlavních centrálních bank. V komentáři ke grafu píše, že výjimečný experiment s negativními sazbami již skončil. Je ale otázka, zda se k němu centrální banky někdy vrátí, či již ne. Zřejmý je v grafu i cyklus zvedání sazeb v sedmdesátých letech a následný dlouhodobý trend jejich poklesu, který doprovázel klesající inflační tlaky a skončil až u zmíněných negativních sazeb:

Zdroj: X

Stále býk, ale už rizikovější: Tony Pasquariello z se domnívá, že trend na americkém akciovém trhu míří stále nahoru. Růst trhu v prvním čtvrtletí ale zvyšuje pravděpodobnost určité konsolidace. Býkům nahrává silná ekonomika, k tomu se přidává dlouhodobější výhled podporovaný umělou inteligencí a novými technologiemi. Nicméně Pasquariello uznává, že rizikový profil trhu je nyní jiný, než před třemi měsíci. A to právě kvůli tomu, jak moc doposud ceny akcií vzrostly.

Klientům expert nyní radí, aby na akciovém trhu zůstali, orientovat by se měli na tituly u nichž jsou nejvíce přesvědčeni o jejich pozitivním potenciálu. K tomu dodal, že „levné jsou nyní put opce“. přitom predikuje trojí snížení sazeb v letošním roce a Fed by měl postupně sazby dál snižovat až na 3,25 %. K tomu ale expert dodal, že pokud by sazby letos neklesly kvůli pokračující síle ekonomiky, nemuselo by to pro akcie znamenat pohromu. Změnit by se mohla ovšem „povaha dalšího akciového růstu, posunout by se mohly korelace“.

Na CNBC se diskutovalo i o tom, že akcie malých společností v indexu Russell 2000 oslabily kvůli růstu výnosů dluhopisů. Pasquariello k tomu uvedl, že tento index již nějakou dobu dostává příliš mnoho pozornosti s ohledem na to, že představuje jen asi 5 % celkové kapitalizace amerických akciových trhů. Naopak index S&P 500 představuje asi 75 % z celkové kapitalizace.

Bez ohledu na vývoj v segmentu malých firem podle experta dochází k rozšiřování akciové rally za hranice nejpopulárnějších technologických firem. A pokračovat by mohlo třeba směrem k cykličtějším titulům. Na závěr pak Pasquariello v souvislosti se změnami očekávání připomněl, že na počátku roku trhy počítaly se sedminásobným poklesem sazeb v letošním roce. Nyní se hovoří o trojím poklesu, ale akcie jsou ve srovnání s počátkem ledna výrazně výš.

Ne tak levné akcie malých společností: Indexu malých firem se věnuje i a to konkrétně jeho valuacím. Někdy je poukazováno na to, že poměry cen k ziskům jsou u těchto akcií ve srovnání s valuacemi indexu S&P 500 poměrně nízko. Graf ale ukazuje, že ve srovnání se svou vlastní historií je nyní PE indexu Russell 2000 blízko průměru. Od roku 2013 se přitom PE pohybovalo po řadu let znatelně nad průměrem, pak přišla valuační korekce. Z nízkých hodnot let 2022 a 2023 se ale již valuace zvedly a nyní jsou tedy blízko historického standardu:

Zdroj: X

dolů: Gene Munster z Deepwater Asset Management podle svých slov dlouhodobě věří v potenciál Tesly, poslední výsledky společnosti jej ale negativně překvapily. Poukazoval na klesající počet prodaných vozů s tím, že podle něj se ještě v ceně akcií plně neprojevil vývoj v této oblasti. Analytici budou jen postupně „házet ručník do ringu“ a posouvat své očekávání směrem dolů. Následující graf ukazuje čtvrtletní prodeje vozů této společnosti:

Zdroj: , CNBC

Munster stále věří, že trh s elektromobily představuje velkou příležitost. Podle něj mohlo dojít k tomu, že nadšenci do tohoto typu vozidel vyměnili svůj vůz za elektromobil dříve, než by tak učinili při nákupu dalšího auta se spalovacím motorem. To koncentrovalo poptávku do kratšího období a nyní se naopak projevuje její deficit. Nakonec by ale měl opět převážit dlouhodobější trend, který podle investora směřuje k elektromobilitě.

Určitý negativní vliv může mít nyní na akcie Tesly Elon Musk a jeho „značka“, na výsledcích firmy se projevují i vyšší sazby. U těchto akcií je přitom podle Munstera stále znát vliv „silně věřících“ investorů, kteří zřejmě nebudou odrazeni ani případným opakováním špatných čtvrtletních výsledků. Tato skupina pak může i za to, že akcie nyní neoslabuje více. Pak tu jsou zase pesimisté, u kterých „je jedno, co řekne, protože je nic nepřesvědčí“.