S&P Global Ratings hovoří o třech poklesech sazeb v letošním roce a pěti v roce příštím. poukazuje na mimořádný zájem o japonský akciový trh a v Gabelli Funds snižují váhu technologických akcií ve svých portfoliích. Přinášíme pravidelné Perly týdne:

Omezování pozic na technologiích: Howard Ward z vedení Gabelli Funds hovořil na CNBC o tom, že jeho společnost snižuje váhu technologických akcií ve svém portfoliu. Jde o tituly, které si minulý rok připsaly výrazné zisky a pokračovaly v tom i letos. Podle investora je jednou z příčin omezování pozic obava z recese, jejíž případný nástup by se projevil na korekci růstových akcií. A roli hrají i zmíněné zisky a vysoká váha technologií v portfoliu.

Ward v uvedené souvislosti zmínil . Pozice na této akcii jeho firma budovala už před deseti lety, mezitím se ale z Applu stala společnost „s téměř nulovým růstem, i když ten se nyní pravděpodobně o něco zvedne.“ Gabelli snižuje pozice proto, že klesající tempo růstu této firmy souvisí s nižšími zisky na akcii. Její předchozí pozice byly vysoké. Nicméně investor dodal, že je podle něj stále výbornou firmou s dobrým dlouhodobým výhledem, jen už nejde o akcii, která by ospravedlňovala mimořádně velký podíl v portfoliu.

Na otázku týkající se společnosti NVIDIA expert uvedl, že nyní dochází k velké technologické změně. Ta může „přinést míru inovací a produktivitu, kterou jsme možná ještě neviděli.“ NVIDIA pak má „téměř monopolní pozici“ na straně hardwaru, který se v souvislosti s umělou inteligencí používá. Na závěr pak investor řekl: „Pokud nyní kupujete technologické akcie, nemyslete si, že rostou neustále. Nerostou, a pokud přijde recese, budou padat.“

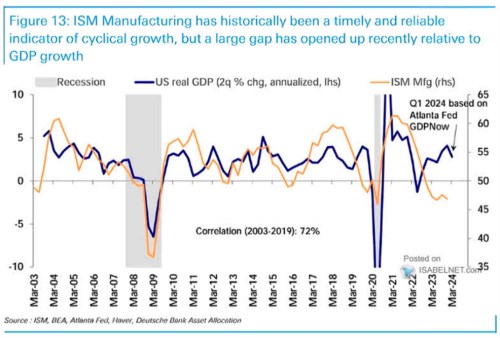

Deutsche Bank v komentáři k následujícímu grafu tvrdí, že ISM ve výrobním sektoru býval vždy vedoucím a spolehlivým indikátorem ekonomického cyklu, nyní se ale mezi ním a produktem vytvořila atypická mezera – ekonomická aktivita se drží výrazně výše, než by napovídal zmíněný indikátor:

Zdroj: X

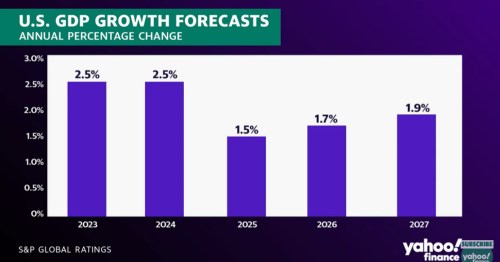

Americká ekonomika bude sílit a Fed sníží sazby pětkrát: Hlavní ekonom S&P Global Ratings Paul Gruenwald poukázal na Yahoo Finance na to, že ve srovnání s řadou jiných zemí je americké hospodářství nyní silné. Podle experta jde v USA nahoru produktivita a zvyšují se rovněž investiční výdaje, což souvisí s vládními investičními programy a energetickou transformací. Graf ukazuje predikce S&P Global Ratings, podle kterých by letos americké hospodářství mělo růst o 2,5 %, následně by tempo růstu mělo klesnout na 1,5 % a postupně se zase zvedat:

Zdroj: Yahoo Finance

Ekonom se domnívá, že americká centrální banka začne sazby pravděpodobně snižovat v polovině letošního roku a celkem tak letos učiní třikrát. Vývoj sazeb může ovlivňovat to, že zřejmě vzrostly sazby neutrální. S těmi bývají sazby skutečné porovnávány s cílem odhadnout míru monetární restrikce či stimulace. Podle experta se neutrální sazby mohly zvednout z úrovně kolem 2,5 % na 3 %, v Evropě z 1,5 % na 2,5 %. To by znamenalo, že dlouhodobé sazby by se nacházely výš, než bylo standardem před rokem 2020.

V roce 2025 pak podle ekonoma mohou sazby klesnout až pětkrát, pokud by se přibližovaly zmíněným 3 %, znamenalo by to konec poklesů. Gruenwald dodal, že větší pokles sazeb by přinesl scénář, v němž by výrazně ochlazoval trh práce. Na straně inflace je pak problémem vývoj u jádrové inflace ve službách.

Japonsko nejzajímavějším trhem: Christopher Willcox z japonské Nomury hovořil na Bloombergu o vysokém zájmu zahraničních investorů o japonský akciový trh. Ti podle něj vnímají změny v japonské ekonomice a Willcox se podle svých slov nyní „může setkávat s kýmkoliv se mu zachce, protože většina lidí na světě se o tyto akcie zajímá.“ Významným tématem tu je přitom i kurz japonské měny. Jen má sice tendenci oslabovat, ale pro letošní rok předpovídá jeho posílení. Mělo by být zejména odrazem poklesu sazeb americké centrální banky a změny politiky té japonské. Ohledně možných intervencí BoJ na měnovém trhu pak expert uvedl, že nyní „pravděpodobně bude spíše hovořit než jednat.“

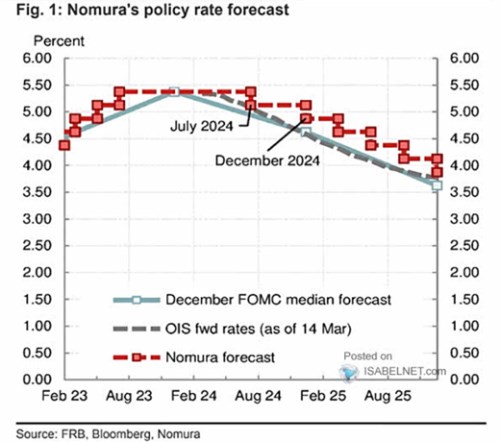

Graf ukazuje konkrétní predikce Nomury pro americké sazby. Ty by se na konci letošního roku měly dostat pod 5 % a pak by měl pokračovat jejich pokles:

Zdroj: X