Bývaly doby, kdy se docela diskutovalo o tom, jak dobrým/špatným měřítkem je hrubý domácí produkt. Nyní se z pochopitelných důvodů rozebírají slabosti různých měřítek inflace. A v podstatě by se dalo hovořit i o tom, jak slabou vypovídací schopnost má pohled na dění na akciovém trhu přes celkový index. Je to ale stále stejný příběh – pokud je někde chyba, tak nutně určitě ne straně měřítka, ale na straně jeho interpretace.

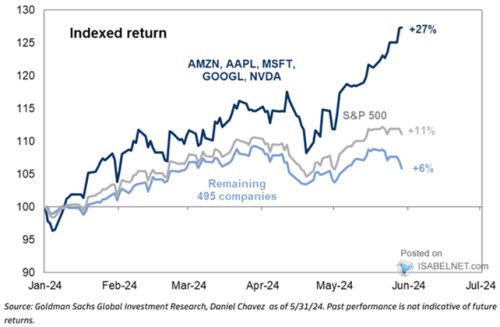

1. Vypovídací hodnota indexu akcií: Následující graf ukazuje vývoj na americkém akciovém trhu – šedá křivka konkrétně to, že jako celek je od počátku roku 11 % v plusu. Očištěn od pětku populárních technologických firem si připisuje ale jen 6 % a nyní se nachází na stejných úrovních, jako na konci února. Tj. již řadu měsíců stagnuje. Pokud se pak zaměříme na , , , Google a NVIDIA, obrázek se také mění. Tato skupina si totiž připisuje asi 27 % a má díky tomu a své celkové vysoké kapitalizaci výrazný efekt na chování celého trhu:

Zdroj: X

Rozdělení trhu na dvě výrazně odlišně si vedoucí části může snižovat vypovídací schopnost indexu jako celku – pod povrchem se mohou dít věci, které celek nepostihne. Zde můžeme například spekulovat o tom, že příběhy o potenciálu nových technologií jsou stále hodně vychýlené směrem k velkým technologickým firmám a zbytku trhu se zase tak moc netýkají. K tomu by ale byl dobrý pohled na valuace, které nemusí být z historického pohledu vysoko zdaleka jen u technologií. Každopádně celý index je stále relevantní, ale zároveň není celou informací.

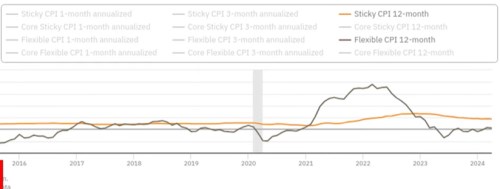

2. Vypovídací hodnota indexů inflace: Druhý dnešní graf je z dílny Rosenberg Research a ukazuje vývoj tzv. flexibilní a neflexibilní inflace ve spojených státech. V prvním případě je měřená na základě položek, které se historicky rychle mění, v druhém naopak jde o položky, které vykazují flexibilitu velmi malou. Pan Rosenberg první skupinu nazývá cyklickou s tím, že je hodně citlivá právě na to, v jaké fázi cyklu se ekonomika nachází.

Zdroj: Youtube

Pan Rosenberg už poměrně dlouho předpovídá znatelný ekonomický útlum, zatím tyto predikce moc nevychází. Já se zde nechci věnovat přímo jim, ale právě oněm různým měřítkům inflace. K uvedeným můžeme doplnit rozdělení na inflaci jádrovou a celkovou (v grafu), pak se operuje ještě se superjádrovou (očištěná nejen o ceny potravin a energií ale i náklady spojené s bydlením). K tomu jsou pro výpočty používány buď výdaje na osobní spotřebu, nebo index spotřebitelských cen. A samozřejmě rozdělení na služby a výrobu. A pak se můžeme vrhnout na různé časové změny a plovoucí průměry.

Podle řady měřítek je tak nyní inflace v USA stále docela vysoko nad cílem. Ale ony flexibilní/cyklické ceny podle grafu nejenže podstřelují cíl, ale koketují s deflací. Nějaká informace v tom být může, nějaká ne. Proti různému očišťování (zejména na úrovně jádrové inflace) pak obecně stojí argumenty poukazující na to, že lidé platí hodně právě za potraviny a energie. Pro hovoří naopak to, že jde o položky volatilní, které mohou mlžit trend. A právě trend je tím, podle čeho by centrální banka měla nastavovat svou politiku. Právě na jádrové inflaci tak může být dobře vidět ona nutnost vědomí si toho, co daná věc říká a co ne. Kdy jí používat a kdy ne. Co z ní jde odvozovat a co ne.

To, že v úvodu zmíněný HDP zase asi nikdy neměl měřit věci jako celkové bohatství ve společnosti, blahobyt a podobně, už rozebírat nebudu. Shrnul bych to asi tak, že pokud chce někdo teploměrem měřit čas, bude asi zklamán.