Chemický prvek s číslem 79 v periodické soustavě prvků přitahuje pozornost lidstva již více než 6 tisíc let, kdy tento drahý kov začali využívat obyvatelé pobřeží Černého moře k výrobě dekorativních předmětů a šperků. Historie zlata jako instrumentu pro investování a spekulaci je však mnohem kratší, ještě na konci minulého milénia byla investice do zlata pro drobné investory věcí nevídanou. K současné pozici zlata ve světě investic přitom stačila jedna cesta stárnoucího finančníka z Kalifornie na golfový turnaj do Velké Británie v červnu 2002.

Tím mužem byl James Burton (59), generální ředitel veřejného penzijního fondu California Public Employees' Retirement Systém zajištujícího financování důchodů a zdravotní péče pro více než 1,6 milionu zaměstnanců soukromého sektoru. Fond který Burton spravoval v té době neměl z celkové objemu 142,8 miliardy dolarů zainvestovánu ve zlatě ani penci. Jeho šéf k tomu také neviděl žádný důvod, zlato se totiž již dvě dekády pohybovalo na medvědím trhu. To léto roku 2002 Burton právě oznámil svůj odchod do důchodu, přesto neodmítl pozvání do Londýna, aby zde probral pracovní nabídku od skupiny těžebních firem, o jejichž existenci dosud neslyšel.

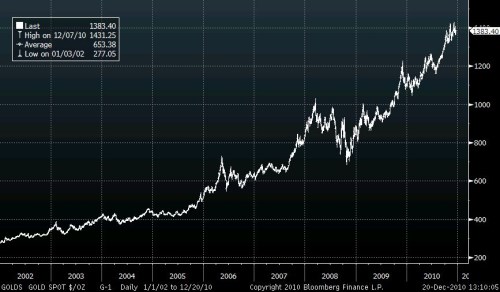

„Je načase začít prodávat zlato jako investici pro široké masy“, přestavil ve zkratce Burtonovi svůj plán Christopher Thompson, předseda představenstva organizace World Gold Council, a nabídl mu místo generálního ředitele organizace zastřešující obchod se zlatem. Klíč k úspěchu tehdy Thompson viděl v „transformaci“ zlatých cihel na cenné papíry obchodovatelné na burze v New Yorku. „Byl jsem přesvědčen, že je třeba dát člověku z ulice možnost vstoupit na trh se zlatem, které by si již býval koupil, kdyby to šlo jednodušeji,“ říká dnes dvaašedesátiletý Christopher Thompson, který byl tehdy také předsedou představenstva společnosti Gold Fields. Zlato se v tu dobu obchodovalo v Londýně za 328 dolarů za trojskou unci.

Thompson v onom červnovém golfovém turnaji skóroval na všech úrovních. Přehrál Burtona na greenu a ještě ho přesvědčil, že myšlenka zlata jako investice pro masy není přitažená za vlasy, jak se původně domníval. James Burton kývnul na nabídku Thompsona, který v jeho osobě viděl především zdroj konexí v kruzích institucionálních investorů, a stal se 24. června šéfem organizace World Gold Council.

V následujícím vývoji spějícím k dlouho nevídané rally na zlatě sehrály nemalou roli společnosti těžící zlato. Pod vedením Jamese Burtona totiž World Gold Council založil fond SPDR Gold Trust (přezdívaný „spider“), na němž se těžaři jako Barrick Gold Corp. a Corp. účastnili a který po usilovném snažení v roce 2004 získal povolení americké komise pro cenné papíry (SEC) pro obchodování s ETF navázaným na zlato na americké trhu. Investoři (včetně těch drobných) tak získali snadný přístup k investování do zlata bez nákladů a nepříjemností spojených s fyzickou dodávkou zlatých cihel.

SPDR Gold Trust v současnosti drží téměř 1300 tun zlata v hodnotě okolo 57 miliard dolarů, což je větší množství než drží ve svých rezervách kupříkladu švýcarská centrální banka. Mezi investory tohoto fondu patří například University of Notre Dame, penzijní fond učitelů ze státu Texas a většina známých jmen z oblasti hedgových fondů: John Paulson a jeho fondu Paulson & Co., Laurence Fink a BlackRock Inc. a v neposlední řadě i George Soros a Soros Fund Management LLC. Kromě těchto jmen stačí k úspěšnosti celého plánu Christophera Thompsona zmínit statistiku BlackRock z letošního listopadu: Z 1,4 bilionů dolarů investovaných do produktů z kategorie ETF proteklo přes komoditní ETF 171,7 miliardy dolarů.

„Naší hlavní misí bylo najít každý knoflík, který je možné zmáčknout pro stimulaci poptávky,“ vzpomíná dnes budoucí šedesátník Burton. Jeho World Gold Council sice nebyla tím prvním kdo s myšlenkou obchodování „zlatých ETF“ přišel, ale povedl se jí husarský kousek v podobě protlačení produktu na trhy ve Spojených státech.

Povedlo se navíc i načasování, jelikož možnost investování do komodity s pověstí „bezpečného aktiva“ byla na trhu nabídnuta milionům potenciálních investorů před vypuknutí finanční krize v letech 2007 a 2008. Do té doby byla investice do zlata především výsadou boháčů s vlastní bezpečnostní schránkou u některé z věhlasných bank ve Švýcarsku. „Byli trpěliví a natrefili na opravdu hlubokou potřebu běžných investorů nakupovat a prodávat zlato tak, jako to je možné s akciemi,“ říká k úsilí Christophera Thompsona a Jamese Burtona a lidí okolo nich Jeremy Siegel profesor v oblasti financí na University of Pennsylvania.

Kromě nemalých zisků oba pány jistě může těšit i pohled na následující graf shrnující vývoj dolarové ceny unce zlata od počátku roku 2002, kdy se zřejmě myšlenka na zpřístupnění zlata jako komodity pro investování (nejen) ve Spojených státech zrodila v hlavě prvního z ních.

(Zdroj: Bloomberg, AP, World Gold Council, LME)