Panuje obecně rozšířený názor, že se centrální banky dopustily hrubé chyby, když před rokem 2008 ignorovaly množící se známky vážných rizik. Vedou se debaty o tom, zda měly reagovat utažením politiky či přísnější regulací. Jejich pasivita měla ale jasné důsledky. Nyní se tak snaží o to, aby neudělaly opět stejnou chybu. Zároveň se však nechtějí stát generály, kteří se snaží vyhrát již neexistující bitvu. Do popředí v této souvislosti vystupují výzkumné snahy Fedu a Banky pro mezinárodní vypořádání (BIS).

Naposledy debatu o nadměrném riziku rozvířil guvernér Fedu Jeremy Stein, který ve svém projevu ze 7. února varoval před „honbou za výnosy“ na amerických trzích s korporátními dluhopisy. Podle jeho názoru je možná namístě preventivně zvýšit sazby a nespoléhat se pouze na regulaci. Steina podpořila část členů FOMC, což zvýšilo obavy trhů z utažení politiky.

Hrdličky už ale zareagovaly a Ben Bernanke uvedl, že ona honba za výnosy je částečně zamýšleným důsledkem politiky Fedu a částečně odráží nízký růst a inflační očekávání. Bernanke také dodal, že pokud by Fed utáhl politiku příliš brzy, dostavil by se perverzní efekt recese ve formě ještě nižších výnosů dluhopisů. Zároveň však připustil, že finanční rizika je třeba pozorně sledovat. Pokud se ale stanou problémem, měl by se řešit regulací a ne zvyšováním sazeb.

Jak tedy říci, kdy se finanční rizika stávají skutečným problémem? Odpovědět na tuto otázku se snaží výzkum BIS. V minulosti se centrální bankéři ohledně rozhodování o možném přehřátí ekonomiky spoléhali zejména na produkční mezeru. Jestliže produkce ležela nad potenciálem, považovalo se za nutné zvýšit sazby a zabránit růstu inflace. Chybou politiky před rokem 2008 bylo to, že na tento ukazatel byla kladena příliš velká váha. Ignorovalo se naopak skutečné chování spotřebitelských cen a řada dalších ukazatelů. Šlo zejména o klesající reálné sazby, prudký růst úvěrů a cen nemovitostí. Tyto proměnné nehrály při nastavení monetární politiky absolutně žádnou roli!

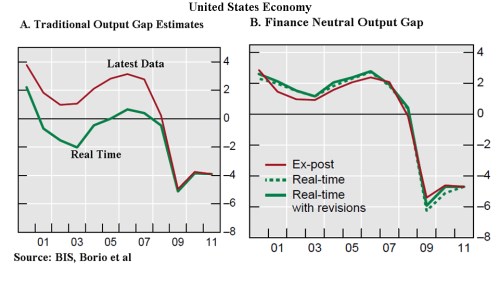

BIS tedy navrhuje, aby odhady produkční mezery braly v úvahu i finanční proměnné a ceny aktiv. Neměli bychom se tedy spoléhat pouze na porovnání reálného produktu s jeho udržitelnou úrovní, ale vedle proměnných z reálné ekonomiky vzít do úvahy i chování finančních proměnných. To se jednoduše řekne, ale těžko udělá. I samotná produkční mezera byla vždy problematickým konceptem, a kdybychom tento koncept chtěli ještě rozšířit, měli by s tím makroekonomové dost práce. Výsledky tohoto pokusu ze strany BIS shrnují následující grafy.

První obrázek ukazuje tradiční měřítko produkční mezery – zeleně v reálném čase, červeně podle posledních údajů. Tento ukazatel odhaduje produkční mezeru na základě množství dostupné práce a kapitálu v ekonomice. Uvedený pohled ale naprosto zklamal, protože neumožnil identifikaci toho, jak neudržitelný je boom v letech 2005 – 2008. Ve druhém obrázku BIS ukazuje tzv. finančně neutrální produkční mezeru (opět odhad v reálném čase a podle posledních dat), která neudržitelnost boomu ukazuje mnohem dříve. Odráží totiž i výši reálných sazeb, ceny nemovitostí a vývoj na trhu s úvěry. Produkční mezera, kterou toto měřítko ukazuje v reálném čase, byla na rozdíl od tradičního pohledu před krizí jednoznačně pozitivní a koresponduje i s ex-post odhady.

Uvedený pohled má význam i pro situaci, ve které se dnes nacházíme. Metoda BIS totiž ukazuje, že finanční rizika se ještě nehromadí a není tedy důvod k utahování monetární politiky. Platí to jak o ukončení QE, tak o zvyšování sazeb. Je ale možné, že v některých částech finančního systému vývoj tak pozitivní není. Největší nebezpečí by podle Fedu představovala nadměrná finanční páka u ETF zaměřující se na spekulativní dluhopisy a u REIT. Nebylo by tedy překvapivé, kdyby přišla reakce ze strany regulátorů.

(Zdroj: Blog Gavyna Daviese)