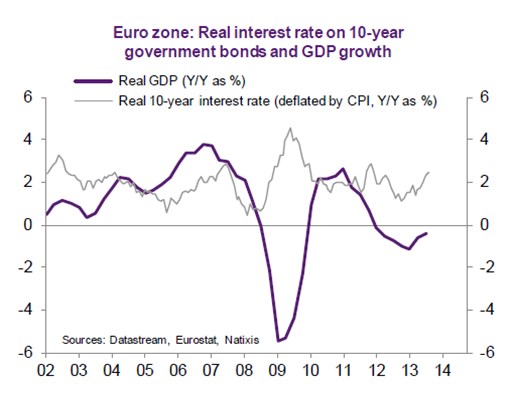

Aktualizováno Zdá se, že eurozóna padá do deflace. Nominální sazby nemohou klesat stejně jako inflace a sazby reálné se tak dostávají na mimořádně vysoké úrovně. To se projevuje útlumem domácí poptávky a rostoucí insolvencí u veřejných i soukromých dlužníků. Problematičnost současné situace je patrná i z následujícího porovnání růstu ekonomiky eurozóny a reálných výnosů desetiletých vládních dluhopisů. Během roku 2011 se reálné sazby opět dostaly nad tempo růstu ekonomiky, které pak prudce klesalo, zatímco k výraznějšímu poklesu sazeb nedošlo. Od druhé poloviny roku 2012 naopak přišel jejich růst:

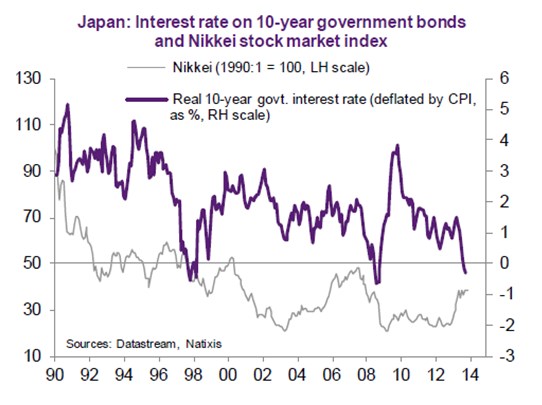

Jak by se investoři měli v prostředí hrozící deflace zachovat? Především by se měli zaměřit na aktiva v zemích bez deflace, tedy zejména v Německu. Obecně pak platí, že vysoké reálné sazby mají negativní dopad na valuace akcií i nemovitostí a těmto aktivům by se tedy investoři měli vyhýbat. Dokumentuje to i vývoj v Japonsku až do doby, kdy začala politika Abenomie. V dalším grafu vidíme porovnání vývoje reálných sazeb v této zemi s akciovým indexem Nikkei :

Dluhopisy zemí na periferii eurozóny sebou nesou vysoké reálné výnosy, což by investoři mohli považovat za atraktivní příležitost. Nesmíme ale zapomínat na to, že tyto vysoké výnosy zároveň negativně ovlivňují fiskální solvenci vlád těchto zemí. I zde je tedy namístě opatrnost. A to samé platí o dluhopisech korporátních. Deflace totiž obvykle tlumí poptávku a růst, což má následně negativní dopad na míru defaultů a tudíž i na ceny korporátních obligací. Celkově je tak těžké najít aktiva, která by v eurozóně byla v případě pádu do deflace atraktivní.

(Zdroj: Natixis)