Statistiky ukazují smutný obraz. Nedávný průzkum zadaný FED v USA zjistil, že 31% respondentů nemá žádné penzijní úspory nebo penzi, včetně 19% ve věkové kategorie 55 až 64 let, a 25% respondentů neví, jak budou platit své výdaje v důchodu. Výsledkem je, že nepříjemně velký počet důchodců se spoléhá na příjem ze sociálního zabezpečení jako jejich primárního zdroje prostředků, i když systém byl v USA navržen tak, aby jen to komerční doplňoval.

Nejvíce efektivním způsobem, jak prolomit tento řetězec nepřipravenosti je investovat - a je důležité dodat, že se ziskem. S ohledem na tuto skutečnost jsme sestavili seznam pěti věcí, které by všichni investoři měli vědět, aby zvýšili své šance na úspěch na trhu.

1. Jsme naprogramováni k selhání

To se může zdát jako deprimující způsob, jak začít seznamu o tom, jak investovat, ale drtivá většina z nás je tak biologicky navržena. Ale uvědomění si toho faktu je velmi důležité, pokud se tomu chceme vyhnout.

Problém je v tom, že děláme investiční rozhodnutí založená na tom, jak se cítíme, spíše než na tom, co víme, vysvětluje Carl Richards v publikaci The Behavior Gap: Simple Ways to Stop Doing Dumb Things With Money.

Když máme pocit, jako by věci šly skvěle, dostaneme se na vrchol chamtivosti a nalijeme peníze do trhů. Pak, když se to zase otočí k horšímu, strach nás podněcuje, abychom prodali. Je to klasický případ nakupování vysoko a prodeji nízko. Je to přesně tento důvod proč Warren Buffett prosí investory, aby byli "chamtivý, když ostatní mají strach, a měli strach, když ostatní jsou chamtivý."

2. Jen málo z nás bude „bít“ trh

Vzhledem k tomu, co jste četli, asi pravděpodobně nebudete překvapeni, když většina investorů má nižší výkonnost než trh.

Podle studie výnosů investorů vedených Dalbar, se sídlem v Bostonu, je průměrný výnos investora investujícího do akciových fondů 5,02% ročně od roku 1993. Například S&P500 mělo roční výkon v průměru 9,22%.

Největší ztráty vznikají po poklesu trhů. Investoři mají tendenci prodat poté, co zažívají ztráty a začínají investovat až poté, co trhy obnoví svou hodnotu. Zničující výsledek tohoto jednání je účast na výprodejích a neúčast na vývoji trhu během vzestupu. Statistika toku peněz do a ven z akciového trhu potvrzuje tento bod.

Podle údajů shromážděných podle Investment Company Institute peníze v posledním desetiletí nejvíce tekly do akcií na vrcholu trhu v roce 2000, 2004-06 a 2013. Mezitím se toky obrátily poté, co se ceny akcií dotkly dna v roce 2002 a 2008.

3. Obchodování s akciemi je ztrátové

Individuální investoři, kteří mají akcie zaplatí obrovskou pokutu za chování se jako aktivní obchodník. Z 66 465 domácností v USA s účty u diskontních brokerů během 1991-1996, které obchodovaly nejvíce, získaly roční výnos 11,4 %, zatímco trh měl výkon 17,9 %.

Jedním z důvodů je naše záliba pro nákup vysoko a prodej nízko. A dalším důvodem je, že obchodování vytváří transakční náklady v podobě provizí a daní ze zisku. Proto jsou aktivnější investoři v převrstvování portfolia méně výkonní. Časté převrstvování stojí peníze.

Kdysi dávno nám dal sir Isaac Newton tři zákony pohybu, které byly dílem génia. Ale sir Isaac neměl talent na investice - ztratil kopu peněz v South Sea bublině, jak vysvětlil později: "Mohu spočítat pohyb hvězd, ale ne šílenství mužů." Pokud by nebyl traumatizován touto ztrátou, sir Isaac by mohl objevit i čtvrtý zákon pohybu: Pro nás investory všechny – „Výnosy klesají, jak se pohyb zvyšuje.“

4. Dejte si pozor na odborníky

Pokud se díváte na CNBC nebo Bloomberg, bezpochyby narazíte na nespočet odborníků, kteří nabízejí předpovědi o tom, kterým směrem se trh vydá. Bohužel, realita je taková, že nikdo neví, a pak je nejlepší ignorovat kohokoliv, kdo tvrdí, že to ví.

To platí i o těch nejznámějších lidech z celého světa, kteří jsou bráni jako skvělí prognostici:

V roce 1929, Irving Fisher, mnohými považován za "největší ekonoma USA všech dob" tvrdil, že akciový trh dosáhl "trvale určité úrovně." Pak následoval Crash v roce 1929.

V roce 1979, BusinessWeek publikoval článek s názvem "Smrt akcií", kde došel k závěru, že americká ekonomika má pravděpodobně považovat smrt akcií jako téměř trvalý stav. "Akciový trh brzy vyrazil na 20-letý býčí výlet, který vyvrcholil když S&P 500 narostlo 14-krát.

5. Čas je klíč

Po přečtení toho všeho by se dalo uzavřít, že investice do akcií je pro blázna. Ale to by byla chyba. Pravdou je, že skutečné investování je lukrativní a užitečná činnosti. Musí se to dělat správným způsobem s využitím toho, co Morgan Housel nazývá vaše "last remaining edge on Wall Street". Je to čas - to znamená váš investiční horizont.

Jak sám říká: Největšímu riziku investoři čelí, přichází-li o peníze mezi „teď“ a „vždy, když ty peníze potřebují“ (odchod do důchodu, škola, atd).

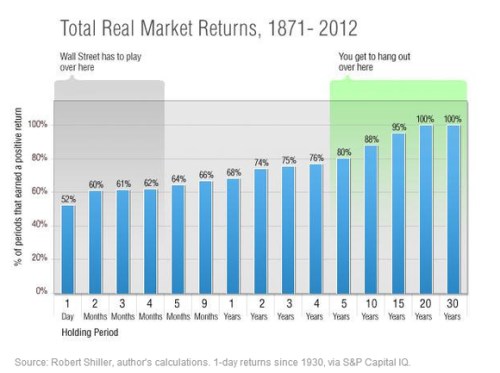

Pro ilustraci tohoto bodu, Morgan sestavil následující tabulku, která je založena na výkonnosti indexu S&P500 od roku 1871 do 2012. Na základě této analýzy pravděpodobnost ztráty peněz na trhu klesne na nulu, jakmile držba akcií dosáhne periody 20 let. Dlouhá doba držby vyhladí krátkodobé iracionální výkyvy na trhu.

Na závěr, pokud není nic, co byste si z tohoto seznamu mohli odnést, nechte to být. Ale vězte, že strategie „Buy-and-hold“ není mrtvá. Je to strategie nejúspěšnějších světových investorů. A není žádný důvod se domnívat, že to nebude fungovat i pro vás.

Zdroj: The Motley Fool