Hlavní (makro)událostí končícího měsíce března je bezpochyby spuštění dlouho očekávaného programu kvantitativního uvolňování (QE) z dílny Evropské centrální banky (ECB). V pondělí 9. března odstartovala měnová autorita nákupy dluhopisů v celkové výši 60 miliard euro měsíčně a to až do září 2016. ECB si přitom nechala pootevřená zadní vrátka a může nákupy dluhopisů, v případě potřeby, prodloužit.

Úrokové sazby ECB jsou na technické nule (repo sazba 0,05 %), depositní sazba je dokonce 0,2procenta v záporu. Ani takto extrémně uvolněná měnová politika, v kombinaci s nákupy ABS a krytých dluhopisů, nepřinesla kýžený růst inflace k dlouhodobému 2% inflačnímu cíli. Centrální banka, uvězněná v pasti likvidity, proto tento měsíc přistoupila k masivnímu nákupu (státních) dluhopisů. Tento nestandardní měnověpolitický krok by měl rozhýbat inflaci a současně podpořit hospodářský růst v zemích EMU. Zkušenosti s QE má také Japonsko a americký Fed, který politiku QE nedávno ukončil a připravuje první zvýšení úrokových sazeb.

Kromě tlaku na euro se na finančních trzích nová politika ECB projevila nejmarkantněji v poklesu výnosů státních dluhopisů drtivé většiny členských zemí EMU (výjimkou bylo pouze Řecko kvůli nekonečné anabázi vyjednávání s mezinárodními věřiteli). Evropská centrální banka drasticky zvýšila poptávku po státních bondech, čím vyhnala jejich cenu nahoru a současně stlačila výnosy na historická minima. V některých případech se dokonce dluhopisy propadly do záporu a investoři vládám platí za to, aby jim mohli své peníze půjčit.

Všechny německé bundy, až do maturity sedmi let, mají záporný výnos. Francouzské dluhopisy ve splatnostech 2-4 roky se též obchodují se záporným kuponem a také státní bondy periferních zemí EMU nabízí historicky nízké výnosy. ECB přitom může nakupovat jen dluhopisy, které nemají nižší výnos než je aktuální výše její depositní sazby, tedy minus 0,2 %. Svou aktivitou na trhu cenných papírů s fixním kuponem však ECB tlačí na pokles výnosů (i do záporu) a tím zmenšuje portfolio bondů, které může nakupovat.

Patrně nejlepším příkladem dopadu kvantitativního uvolňování na výnosy státních dluhopisů je více než 40procentní pokles výnosu 10letého německého bundu za posledních 30 dní. Ještě na začátku března činil výnos tohoto dluhopisu 0,36 % avšak vlivem QE se propadl na aktuálních 0,22 %, viz graf.

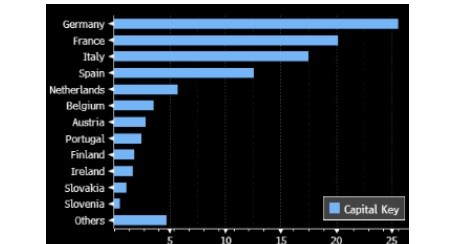

ECB přitom nakupuje dluhopisy podle tzv. kapitálového klíče, tedy podle toho, jaký je podíl členských zemí EMU na HDP eurozóny. Německé dluhopisy proto logicky patří mezi nejvíce poptávané dluhové cenné papíry, viz graf.