Španělsko je hrdinou pokrizového (a do určité míry i předkrizového) vývoje v eurozóně. Na druhém konci spektra stojí Řecko, i když je podle mě nefér ho vykreslovat jako zemi, která pro zlepšení situace nic neudělala a jen vydírá své věřitele. Ohledně osudu a ekonomiky eurozóny (a tudíž i akciových trhů) se chleba láme u velkých členů periferie a kdyby se ke Španělskému úspěchu přidala i Itálie, bylo by z pohledu zastánců eura na delší čas vyhráno.

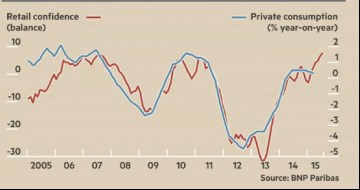

Jak na tom tedy Itálie nyní je? jde proti obecnému negativistickému proudu a hovoří o možné „renesanci“ italské ekonomiky. Z prvního grafu je skutečně patrné zlepšení na straně spotřebitelské důvěry a snad se dostaví i u samotné spotřeby. Přispěly k němu jak nižší ceny ropy, tak kroky ECB, které se podle projevuje i na poklesech sazeb pro spotřebitelský sektor v Itálii. To by mimochodem znamenalo, že i v eurozóně fungují tradiční přenosové mechanismy monetární politiky, což by bylo dobře. Tato měnová unie se totiž nemůže spoléhat třeba na efekt bohatství, který měl pravděpodobně znatelný vliv v USA.

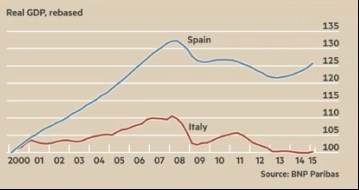

U dalších z argumentů už si tak jistý nejsem – shrnuje ho následující graf a jde o prosté porovnání už zmíněného vývoje ve Španělsku s Itálií. Pohled na relativní vývoj HDP v těchto dvou zemích jde interpretovat různě. Optimista bude tvrdit, že Itálie se jen zpožďuje za Španělskem a tudíž jí čeká boom. Druhá možnost samozřejmě spočívá v tom, že Itálie je na tom strukturálně hůře než Španělsko a žádné dohánění se tak konat nebude. V určitém smyslu je to hodně podobné jako s diskusí o tom, zda evropská ekonomika opět dožene náskok USA, či zda jsou její současné brzdy necyklické a historie se opakovat už nebude (nebo ne tak silně).

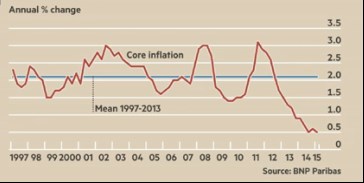

Pokud se hovoří o hrozbě deflace, většinou se zmiňuje její možný negativní dopad na spotřebu (odkládání nákupů ve vidině dalšího poklesu cen). V eurozóně se tento efekt nepotvrdil, naopak. Deflace, či nízká inflace mají ale ještě jeden negativní dopad a ten je v podstatě neoddiskutovatelný – zvyšují reálnou dluhovou zátěž. Itálie je přitom jednou z nejzadluženějších ekonomik světa a tento efekt by u ní byl pravděpodobně hodně silný. Optimismus tak jen těžko vyvolá pohled na vývoj jádrové inflace v této zemi, který je shrnut v třetím grafu:

Co se týče vysokofrekvenčních cyklických dat je na tom Itálie nyní poměrně dost dobře. Do značné míry se to pravděpodobně dá považovat i za výsledek slabšího eura. Například udává, že exporty do USA v prvním čtvrtletí vzrostly meziročně o 40 %. Banka je ale celkově na straně pesimistů a poukazuje třeba na to, že podle World Economic Forum je nabírání i propouštění zaměstnanců v Itálii jedním z nejméně flexibilních v Evropě. Přidat můžeme ono vysoké zadlužení, či vysoké jednotkové náklady práce a obavy ohledně dohánění Španělského boomu povážlivě rostou.

ve své analýze neváhá tvrdit, že současný vývoj povede k tomu, že z eurozóny se nakonec stane „italská“ měnová unie. Argumenty jsou typicky německé: Reformy jsou nedostatečné, ekonomický pokrok se nedostaví, ECB bude muset neustále stimulovat a oslabovat euro a vše skončí na celoevropské úrovni tak, jak vypadala Itálie v sedmdesátých a osmdesátých letech. I s ohledem na výše uvedené na tom určitě je více než špetka pravdy. Co je ale alternativou v měnové unii, která má do optimality daleko? Touto otázkou jsme zase na začátku – nechat periferii dusit vnitřní devalvací a doufat, že dopadne jako Španělsko? Pokud ne, půjde snad o nejbolestivější pochod k vlastním měnám v lidské historii. Unie, kde centrální banka sanuje řadu klíčových nedostatků plynoucích z její samotné podstaty, možná jinak než italizací skončit nemůže.

Uvedená „německá“ logika pak opomíjí i jeden detail, na který jsem už upozorňoval: Pokud by Itálie měla vlastní měnu, tato měna už by dávno sama oslabovala i kdyby Banca d'Italia sledovala neutrální politiku. Toto oslabení by prostě odráželo fakt, že italská ekonomika si na mezinárodním poli nevede dobře. Italové by tím byli „odměněni“ za jejich neochotu udělat hlubší změny stejně, jako by Němci byli odměněni posilující markou za jejich ochotu tak učinit. Ne každé oslabování měny je monetárním inženýrstvím.

Eurozóna se bezpochyby štěpí, případné sbližování názorů není dáno vzájemným porozuměním, ale čistě utilitárním přístupem (a v tom je velký rozdíl). Podle posledních zpráv se zdá, že se štěpí i samotné Řecko – roste napětí mezi zastánci odchodu z eurozóny a zastánci eura. Pokud by měla eskalovat i tato tenze, půjde o ten nejhorší scénář, jaký bychom mohli vymyslet. Řízený Grexit by podle mne za současného stavu a s danými alternativami zase takovou tragédií být nemusel. Samotnému se mi některé kroky Řecka nelíbí, ale „trojka“ si v souvislosti se současným vývojem ruce také jen tak neumyje. Vše je to přitom stále piknik ve srovnání s tím, kdyby se vnitřní tenze začaly podobným způsobem jitřit v dnes diskutované Itálii, která je vnitřní nestabilitou pověstná.