Minulý týden jsem zde poukazoval na to, že v Řecku lze najít i hodně kvalitní obchodované společnosti, jejichž akcie trpí téměř výhradně kvůli makroekonomickému marasmu. Konkrétně šlo o telekomunikačního operátora OTE a v rámci úvahy jsem jej krátce srovnával i s Deutsche Telekomem. A právě jemu bych chtěl věnovat dnešní příspěvek – v některých směrech jde o pravý opak OTE. První z nich je vývoj ceny akcie, protože je v této oblasti jedním z nejlépe si vedoucích evropských operátorů. Za posledních pět let se cena akcie zvedla o více než 50 %, i když v posledních měsících nastala určitá korekce. Dnešní zamyšlení tak můžeme vnímat i jako úvahu o možné otevřené příležitosti.

Zdroj: FT

Tržby si za posledních pět let prošly určitým „U“ a v minulém roce se dostaly zpět nad 60 miliard eur. Zisky dokonce dosáhly nejvyšší úrovně od roku 2010, s návratností to ale nijak zářné není. ROI je na 2,3 %, ROE na 7,19 %. S ohledem na relativně nízké riziko a tudíž i požadovanou návratnost to není žádná tragédie, ale zázrak také ne. Na druhou stranu lze tato čísla vnímat tak, že nejhorší už firmy může mít za sebou a růst sice nemusí být vysoký, ale alespoň tu není pokles.

Zdroj: FT

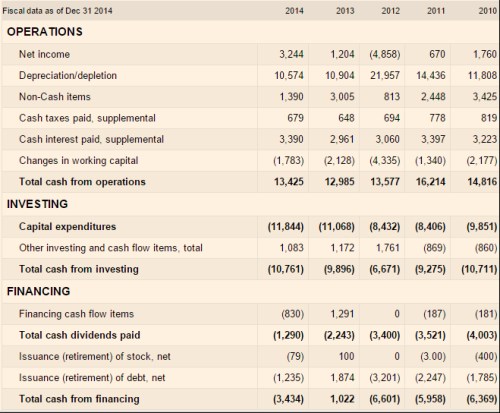

A dostáváme se k nejdůležitějším informacím – toku hotovosti. Možná je to překvapivé, ale není ani zdaleka takovou dojnou kravkou jako OTE. Jeho provozní tok hotovosti je totiž výrazně volatilnější a hlavně tu je znatelně nižší poměr mezi tímto CF a CapExem. Jinak řečeno, německému operátorovi toho ani zdaleka (v relativním vyjádření) nezbývá tolik pro akcionáře, věřitele, či akvizice.

Zdroj: FT

V roce 2014 dokázal po investicích do provozních aktiv generovat asi 1,5 miliardy eur (OTE dokázal s méně než desetinovým provozním CF generovat CF po CapEx ve výši 0,4 miliardy eur). Rok předtím to bylo u asi 2 miliardy eur, v roce 2012 ještě mnohem více. Z tohoto pohledu se tedy nůžky mezi provozním CF a investicemi uzavírají – tok hotovosti tedy kreslí trochu jiný obrázek, než tržby a zisky, což je nemilé.

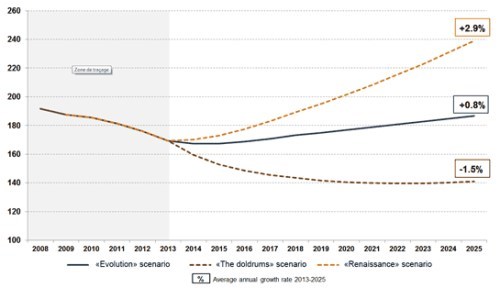

Považujme rok 2014 za krátkodobý standard. Požadovaná návratnost se zde může pohybovat kolem 5 % (beta je na 0,73). Na ospravedlnění současné kapitalizace by pak zmíněné „volné“ cash flow muselo růst dlouhodobě o 2,8 %. Je to vysoká laťka? Pokud budeme předpokládat, že ECB nakonec zvedne inflaci k 2 % a ceny telekomunikačních služeb jí budou v dlouhém období kopírovat, zbývá necelé 1 % na reálný růst. Můžeme se podívat na některé odhady vývoje trhu - podle IDATE by v optimistickém scénáři rostl evropský trh telekomunikačních služeb do roku 2025 v průměru o necelá 3 % ročně. Pokud vyloučíme tuto „renesanci“ trhu, zbývá buď růst ve výši 0,8 %, či dokonce pokles ve výši 1,5 %.

Zdroj: IDATE

Podle tohoto obrázku je tedy (podle mého jednoduchého valuačního měřítka) valuace nastavena na „dosažitelný optimismus“. Jde podle mě o obrázek poměrně typický pro evropské akcie dneška. Obavy by ve mě po tomto krátkém pohledu budily zejména ony uzavírající se nůžky mezi provozní CF a CapExem (to, že trh a tržby firmy mohou naplnit očekávání investorů týkající se růstu ještě neznamená, že se podobně bude chovat volné CF).

Všimněme si také, že už třetím rokem snižuje dividendu. Obvykle to je považováno za drama, ale s ohledem na vývoj CF to spíše považuji za dobré preventivní opatření a odpovědnost (obvykle se firmy chovají obráceně a do poslední chvíle předstírají, že mají na víc, než je pravda). nyní nabízí dividendový výnos o něco převyšující 3 %, (systematické) riziko je u něj poměrně nízké a to jsou asi tak hlavní argumenty hovořící pro tento akcio-dluhopis.