V pondělí ráno je nejčtenějším článkem na stránkách FT příspěvek „Rostou obavy z akciové bubliny v USA“. Mezi videi na FT na nás pak vykukuje uznávaný finanční guru Robert Shiller, který hovoří o ukazateli CAPE. Toto CAPE (cyklicky upravené PE) ukazuje, že na pořadu dne (měsíce, či let) je korekce. Diskuse o relevanci tohoto ukazatele (změna účetních standardů, strukturální změny na trhu ...) může být poměrně dlouhá a na jejím konci se stejně musíme více méně intuitivně rozhodnout, zda mu věříme, či ne. Nějakou vypovídací hodnotu podle mne určitě má, ale z hlediska měsíců, či dokonce několika let je podle mne daleko lepší obyčejné „forward“ PE – tedy PE dávající do poměru současné ceny na trhu a zisky očekávané v následujících 12 měsících. Ale ani toto PE neukazuje, že by americké akcie byly levné, naopak.

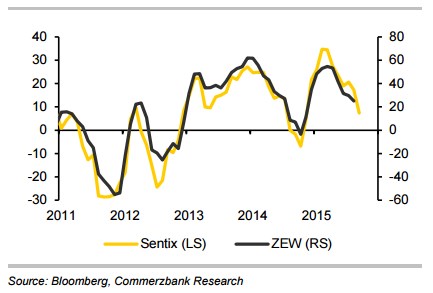

Tento týden se bude samozřejmě točit hlavně kolem Fedu, toto téma už ale sám za sebe považuji prozatím za vyčerpané. V poslední době jsem se zde intenzivněji věnoval německé ekonomice a německému trhu – jedním z důvodů je i ona valuační našponovanost v USA a tudíž hledání alternativ. Dnes bych tuto „německou sérii“ rád prodloužil o informaci navýsost důležitou – valuační úvahy. Ještě předtím podotýkám, že tento týden přijdou z německé ekonomiky čerstvá data týkající se indexu ZEW*. Zatímco IFO se zatím značně vyhýbá negativnímu „čínského efektu“ (viz předchozí příspěvky), ZEW už svou ránu z ekonomiky draka dostal. A podle konsenzu se v září posune až na hodnotu 20:

Německé valuace

S pohledem na vývoj cen a valuací na trhu je to vždy ošemetné. Do značné míry totiž záleží na tom, z jaké perspektivy se díváme. Pokud jsme ekonomem, či ekonomkou, bereme valuace jako nejlepší odhad daného stavu a budoucnosti. Jinak řečeno, předpokládáme, že valuace jsou „správně“ a snažíme se odvodit, co vlastně říkají – o růstu, o rizikových prémiích a pod. Pokud jsme investorem, velice často alespoň implicitně předpokládáme, že valuace jsou „špatně“ – tj., jsou vzhledem k současné situaci a výhledu příliš vysoko, či nízko (a my jsme schopni to poznat a profitovat na tom).

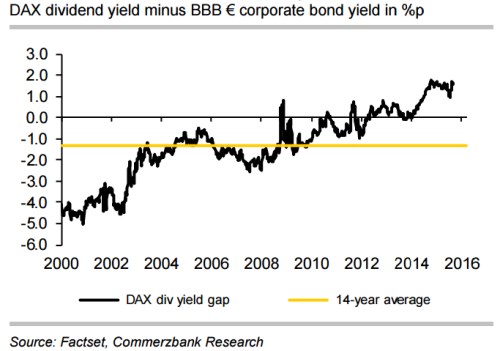

Uvedené mimo jiné ukazuje, proč dobrý ekonom nemusí ani zdaleka být dobrým investorem a naopak. Jde ale hlavně o předehru k následujícímu obrázku, který ukazuje vývoj rozdílu mezi dividendovým výnosem německého akciového trhu a výnosy korporátních dluhopisů s ratingem BBB. Vlnění křivky je značné, trend je ale také jasně patrný – na sever! Zatímco po roce 2000 vynášely korporátní dluhopisy o více jak 4 procentní body více, než nabízely akcie na dividendovém výnosu, dnes už je dividendový výnos o téměř 2 procentní body vyšší. Teď jde už jen o to, jak tento vývoj interpretovat.

Investor (jehož perspektivu bere za svou i jako tvůrce grafu) bude téměř automaticky uvažovat o tom, že akcie jsou relativně k dluhopisům stále levnější. Což by implikovalo, že dojde k obratu – akcie zdraží a/nebo dluhopisy zlevní (o druhé možnosti se ale v prostředí monetární uvolněnosti moc neuvažuje). Ekonom bude spíše uvažovat o tom, proč „efektivní“ nacenění aktiv vykazuje tento posun a stav. Já pracuji s tím, že na jednu stranu se zlepšily rozvahy obchodovaných společností a ty nyní také generují poměrně silné cash flow. Na stranu druhou se zhoršil jejich růstový výhled. Právě taková kombinace by znamenala nižší výnosy u dluhopisů (díky nižšímu riziku), ale také nižší valuace (včetně vyššího dividendového výnosu) u akcií. Je to ale jen teze a pravda bude možná někde uprostřed – graf je v principu „správně“, ale určitá korekce rozdílu mezi oběma druhy výnosů mlže dost dobře přijít.

Ona pravda uprostřed by tak implikovala, že evropské akciové trhy stále čeká nějaká forma rotace od dluhopisů (vládních, nebo v tomto případě korporátních) k akciím. Na německé akcie stále znatelně doléhá čínský tlak a podle mého jen tak nepoleví (i když budou světlejší chvilky). Do určité míry jde ale o psychologii, zisky firem na německém trhu se totiž zatím docela slušně drží. A cenový vývoj na trhu vedl k silné korekci valuací: PE DAXu podle dat Yardeni Research kleslo na 11,6, zatímco ještě před pár měsíci se pohybovalo u hodnoty 15. K tomu je ale nutné dodat, že z perspektivy posledních let je výjimečná ona patnáctka a ne hodnoty 11 – 12. Zajímavé je pak chování PEG (poměr PE a očekávaného růstu). Tento ukazatel má u DAXu tendenci k neustálým odrazům a návratům k hodnotě 1. A nyní se jí po předchozím odskoku opět přiblížil. Pokud bude dodržen předchozí PEG mustr, přijde odraz tak maximálně do roka a do dne. Je to příliš velký optimismus?

*„Indikátor vyjadřuje očekávání budoucího ekonomického růstu v SRN na základě průzkumu 350 institucionálních investorů a analytiků. Je zveřejňován 1x měsíčně a jeho kladná/záporná hodnota odpovídá pozitivnímu/negativnímu očekávání“.