Fastfoodové společnosti a akcie většinou nepatří mezi hvězdné tituly hřející se ve světle investiční slávy. Hovoří se u nich spíše o tom, kdo přežije, či co lze ještě vyzkoušet a nabídnout, aby se zamezilo stagnaci. Investor Steve Symington na sebe přesto vzal nelehký úkol vybrat ty nejlepší tři akcie z tohoto „rychlojídlového“ subsektoru a mezi ně podle jeho názoru patří Yum! Brands, a Popeyes Louisiana Kitchen.

Z těchto tří titulů dokázal v posledním roce vzbudit investorské nadšení asi jen první, i když druhé dva také nějaké zisky přinesly (na rozdíl od často probírané Chipotle, která měřeno od poloviny roku 2015 odepisuje desítky procent):

Zdroj: Financial Times

Pod Yum! Brands patří Taco Bell, KFC a Pizza Hut a podle zmíněného investora jí na přední místa v atraktivitě posunuje zejména plán na dlouhodobé ztrojnásobení počtu restaurací ze současného počtu 7 300. K tomu by po divestici čínské části byznysu měl připojit „lepší výběr majitelů frančíz a rozvoj tradičních značek“. Na ziscích by měla přidat nákladová a výdajová restrukturalizace, která by prý měla omezit roční investice o 80 % na 100 milionů dolarů a administrativní náklady snížit o 300 milionů dolarů a to už do konce roku 2019.

Případová studie McDonald's

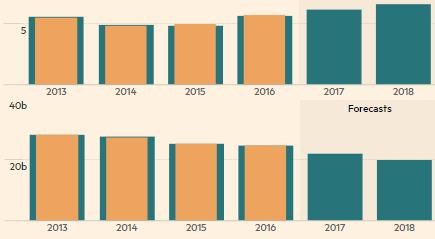

Druhou společností je který po celém světě provozuje celkem asi 36 000 restaurací. U něj by mělo na atraktivitě přidávat to, že už páté čtvrtletí v řadě zvyšuje tržby u porovnatelných prodejen. Do konce roku 2018 by měl podle vlastních plánů změnit 4 000 frančíz, což by mělo přinést úsporu nákladů ve výši cca 500 milionů dolarů. Takto vykreslený obrázek zní hezky, ale následující graf mu dodá více odstínů. Ukazuje historický a očekávaný – konsenzuální vývoj zisku na akcii a tržeb této společnosti:

Zdroj: Financial Times

Je zřejmé, že celkové dolarové tržby společnosti dlouhodobě klesají a podle analytického konsenzu se na tom nic nezmění ani v následujících dvou letech – trend se spíše prohloubí. Je pak otázkou, jak se dívat na růst zisku na akcii EPS, který nastal v roce letošním a měl by pokračovat v roce 2017 a 2018. Jde o téma relevantní pro řadu akcií a proto se na něj podívejme detailněji:

Za prvé, provádí masivní odkupy, které nepokrývá svými vlastními zdroji, ale půjčuje si na ně. Takový způsob vracení peněz akcionářům (a snižování počtu akcií) je v pořádku, pokud je činěn s cílem dosáhnout optimální kapitálové struktury (poměru dluhu a vlastního jmění). U tomu tak může být, i když o nějaké supersilné rozvaze bych zde nehovořil. Odkupy pak snižují počet akcií a automaticky zvedají zisky na akcii.

Pokud na tyto vyšší zisky na akcii automaticky aplikujeme neměnné PE, vyjde nám, že hodnota akcií se zvyšuje. Tak jednoduché to ovšem není, protože měnící se kapitálová struktura sebou nese vyšší rizikovost akcií a PE by mělo s odkupy klesat. Výsledný efekt tak může být nulový, či dokonce negativní - právě v závislosti na tom, zda jde ještě o optimalizaci kapitálové struktury, či už jen snahu o předstírání toho, že firma má hodně peněz.

Za druhé, vedle snižování počtu akcií odkupy mohou EPS růst kvůli nákladovým úsporám (růst tržeb výše uvedené vylučuje). To je lepší způsob jak zvyšovat zisky na akcii (jde o fundament a ne finanční inženýrství), ovšem má své hranice. Pokud jsou pak hranice snižování nákladů překročeny, byznysu to škodí a možná právě by v tomto smyslu byl dobrou případovou studií.

Tím vším se snažím říci, že tolik slávy by očekávaný růst EPS zase přinést neměl a dlouhodobí investoři by se měli zaměřit zejména na vývoj tržeb. Celkově to neznamená, že nepatří mezi nejlepší rychlojídlové akcie. Možná je úplně nejlepší, ale celá tato skupina může ještě trpět včetně těch nejlepších. Bude Popeyes Louisiana Kitchen výjimkou? Uvidíme příště.