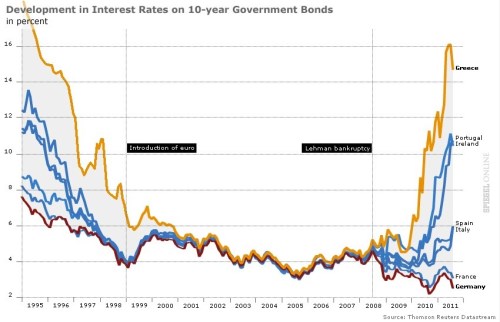

Jsou grafy, které by měly být v každé učebnici ekonomie, či financí, protože vyprávějí poučné příběhy a to na více než jedné rovině. Zařadil bych mezi ně ten následující, který ukazuje vývoj výnosů vládních obligací Německa, Francie a pěti zemí periferie.

Podívejme se krátce na dvě poučení, které nám graf dává:

Příběh první: Výnosy obligací a sazby v bezpečnějších zemích dlouhodobě trendově klesají (bez ohledu na to, jaká je zrovna politika centrálních bank). Je tedy hodně pravděpodobné, že ve světové ekonomice je dlouhodobě převis nabídky úspor nad poptávkou po nich (danou zejména investicemi). Důsledek je hodně zkráceně řečeno následující: Nejvzácnější komoditou na světě je poptávka. A boj o ní probíhá přes kvalitu a cenu, včetně měnových potyček

Příběh druhý: Zavedení eura vedlo k prudkému poklesu výnosů dluhopisů v zemích na periferii. Přesněji řečeno, došlo k poklesu rizikových prémií, které investoři u těchto států s pochybnější historií fiskální a monetární disciplíny požadovali. Dá se dokonce říci, že investoři ve víře v rozšíření disciplinovanosti Německa do zbytku eurozóny přestali dříve palčivým monetárním a fiskálním problémům periferie věnovat pozornost. Vše tedy bylo na povrchu úplně v pořádku. Až najednou bylo vše zase úplně špatně. Spouštěcím mechanismem byl pád Lehman Brothers:

O vývoji v Číně tu píšu relativně často. V posledních měsících se zájem médií sice přesunul zejména do USA, protože tamní situace je na jednu stranu zábavnější, na stranu druhou v Číně probíhalo určité cyklické zlepšení. Nyní to vypadá, že jeho síla uvadá, protože proti snaze vlády o udržení přijatelného růstu stojí řada překážek, včetně hory špatných dluhů a trhlin ve stabilitě finančního systému.

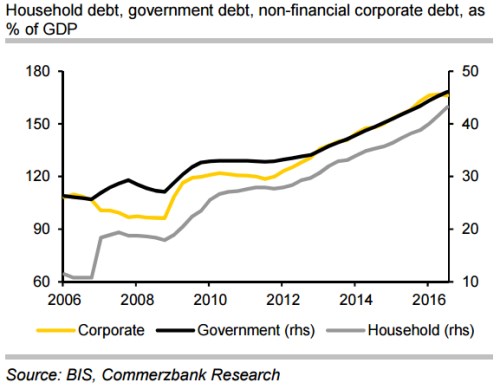

Ve srovnání s řadou vyspělých ekonomik není výše dluhů čínské vlády, domácností a nefinančního korporátního sektoru na alarmujících úrovních. Čína ale není vyspělá tržní ekonomika (i když řada lidí se z nějakého důvodu stále domnívá, že centrální plánování je dlouhodobě nejefektivnějším systémem). A hlavně je z následujícího grafu zjevné, že celkový trend růstu zadlužení je dán celkem jasně:

Moody’s Investor Service minulý týden snížila rating Číny na A1 (z Aa3), výhled změnila ze stabilního na negativní. Když byl v době tahanic o zvýšení dluhového limitu snížen rating USA, praktický dopad to nemělo v podstatě žádný. Můžeme tvrdit, že to samé platí u Číny, protože její vláda má vše pod kontrolou. Můžeme také tvrdit, že varování před čínskými šoky tu jsou už celé roky (včetně těch mých) a kde nic tu nic. Jak ale čtenář asi tuší, ne náhodou jsem začal dnešní úvahu připomínkou toho, jak na periferii bylo také vše úplně v pořádku, až najednou bylo vše úplně špatně.

Je skutečně možné, že se v Číně podaří umně točit kormidlem tak, aby se ekonomika bez větších turbulencí přesunula od investic a exportů ke spotřebě, od průmyslu k službám, skončily různé skryté i otevřené dotace korporátního sektoru na úkor domácností, zastavil se odliv kapitálu a tlaky na oslabení renminbi, atd. Pokud se to nepodaří, můžeme ještě doufat, že finanční trhy se budou postupně nastavovat na aktuální vývoj a globální systém čínské trable vstřebá. Jenže poučení z eurozóny trochu varuje i před tímto umírněným optimismem. Jak jsem psal, na trzích totiž bývá vše „no problemo“, až najednou jsou problémy zase úplně všude. Snad tento třetí scénář zůstane v oblasti finance fiction.