Vysoká inflace nám škodí přímo i nepřímo. Přímo v době, kdy sevře ekonomiku do svého obětí a ceny rostou tempem, které dusí vše kolem. Nepřímé škody ale mohou být ještě větší. V neustálém strachu z hyperinflací si totiž někdy neuvědomujeme, že aktuální hrozbou je deflace. A toto uvažování v zaběhlých, ale náhle irelevantních vzorcích, sebou nese svou cenu.

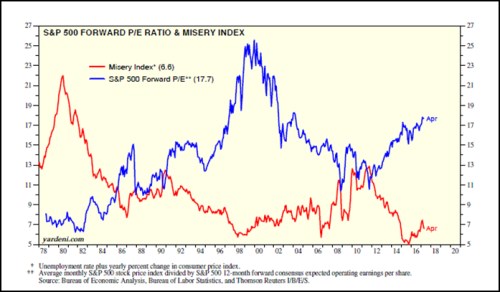

Následující graf ukazuje modře dlouhodobý vývoj valuace amerického akciového trhu a červeně takzvaný index utrpení. Tento index je prostým součtem míry nezaměstnanosti a inflace. Jeho logika je jednoduchá (až příliš jednoduchá – viz níže): Čím vyšší nezaměstnanost a inflace, tím vyšší ekonomická nepohoda, či dokonce utrpení. Z obrázku je zřejmé, že pokud index utrpení klesá, valuace mají tendenci k růstu. Pokud naopak index utrpení roste, valuacím se nahoru nechce, naopak spíše klesají:

Uvedený graf, respektive index utrpení může být ovšem matoucí. Implicitně totiž počítá s tím, že vždy platí: Čím nižší inflace, tím lépe a naopak. V pokrizových letech byl i přes vysokou nezaměstnanost index relativně nízko, protože v ekonomice panovaly deflační tlaky. Jenže skutečná míra utrpení byla právě kvůli nim dosti vysoká. Index utrpení je tak dobrým příkladem toho, jak jsme uzamčeni ve vzorcích a schématech, které mohou velmi rychle ztratit svou relevanci a dokonce škodit.

A tím se dostávám k jádru dnešní úvahy: Jak je vidět z vývoje po roce 2015, index utrpení roste, ovšem valuace také. Z hlediska historického vývoje jde o naprostou anomálii naznačující, že akcie se asi pletou. Jenže index utrpení roste kvůli tomu, že se zvyšuje inflace, zatímco nezaměstnanost se drží nízko. A inflace neroste na nějaké obludné úrovně, nýbrž na hodnoty, které jsou z mnoha dobrých důvodů považovány za pro ekonomiku prospěšné. Růst indexu utrpení, který sledujeme od konce roku 2015, by tedy investory znervózňovat neměl, naopak.

Nechci ale čtenářům podsouvat nějaké růžové brýle. Ač platí výše uvedené, z grafu je také zřejmé, že PE indexu SPX se minimálně z historického hlediska opět šplhá na výjimečně vysoké úrovně. Trh se po několikaměsíčním váhání evidentně rozhodl, že z optimismu se dá vyždímat ještě více. Je sice pravda, že situace v USA a hlavně ve světové ekonomice je povzbuzující, ale o výjimečné růžovosti bych hovořit nedokázal (viz mé předchozí příspěvky).

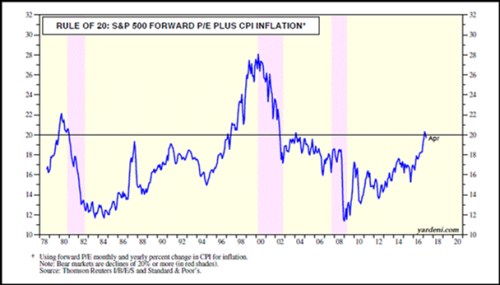

Na závěr spíše pro pobavení pohlédněme na takzvané pravidlo dvaceti, o kterém hovoří Ed Yardeni. Vytvořil ho prý jeho učitel Jim Moltz, podle kterého je valuace akciového trhu férová ve chvíli, kdy se součet PE a inflace rovná dvaceti. Nad touto úrovní už jsou akcie nadhodnocené, pod ní naopak levné. Historický vývoj a aktuální hodnota tohoto dvacítkového ukazatele jsou shrnuty v druhém grafu. Signál je jasný: Akcie jsou nyní na férové hodnotě poté, co dlouho představovaly atraktivní příležitost:

Logika popsaného ukazatele by měla být jednoduchá. Čím vyšší je inflace, tím horší ekonomické prostředí a tudíž i nižší valuace akcií. Pokud by například v ekonomice panovala 5 % inflace, férové PE by se mělo pohybovat na hodnotě 15. Inflace ve výši 10 % by jej stlačila na 10, „optimální“ inflace kolem 2 % na hodnoty kolem 18 (tedy v podstatě současný stav). Můžeme se zde bavit o relativních detailech, ale v kontextu dnešní úvahy si hlavně všimněme, jak i z tohoto pravidla čiší naše hluboce zakořeněné vzorce uvažování o inflaci. I zde totiž platí prostá ale někdy zavádějící logika: Čím méně inflace, tím lépe. Pokud by tak například panovala hluboká deflace a ceny klesaly o 5 % ročně, akcie by měly mít férové PE ve výši 25.