Naděje na reflaci globální ekonomiky sice v poslední době trochu opadly, ale ani zdaleka není čas na jejich odpis. Pokud by se reflační otáčky opět zvýšily, akciový trh se pravděpodobně zaraduje, obligace naopak ztratí na atraktivitě. Došlo by tak k dalšímu růstu výnosů vládních dluhopisů řady zemí. A když by to byl růst zdravý, protože by odrážel zlepšení globální ekonomiky, podle logiky některých názorů by nám uzavíral jednu naprosto mimořádnou investiční příležitost.

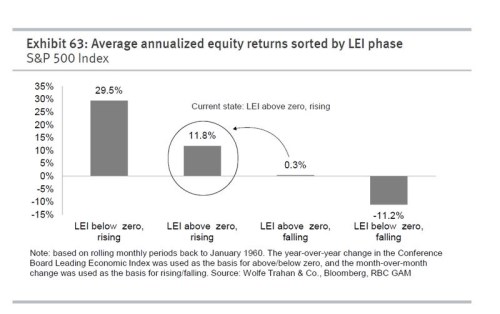

Před detailnějším pohledem na onu „nevyužitou příležitost“ se podívejme, jak to vypadá s reflační akciovou tezí. První z následujících dvou grafů ukazuje průměrnou návratnost indexu SPX ve čtyřech scénářích: Když index vedoucích ekonomických indikátorů LEI roste z negativních úrovní, roste z pozitivních, klesá z pozitivních a nakonec klesá z negativních. Téměř 30 % ziskům se investoři v průměru těší v případě, že LEI je v záporu a roste. Tedy v případě, kdy bylo zle, ale situace se mění. Více než 11 % ztráty naopak graf indikuje v případě, kdy je zle a vše se ještě horší. Klíčová otázka: Kde jsme nyní?

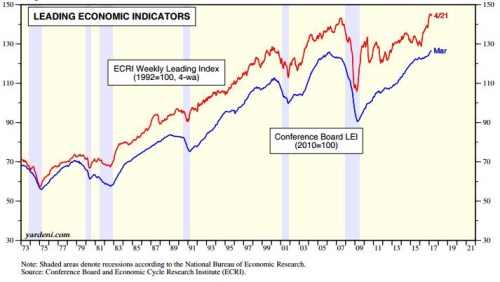

Odpověď je hrubě vyznačena už ve výše uvedeném grafu – podle historie návratnosti a současného vývoje LEI bychom se tedy mohli těšit téměř 12 % návratnosti trhu. Dlouhodobější pohled na indexovaný LEI spolu s dalším indexem ECRI ukazuje následující graf:

Výše uvedené je samozřejmě značným zjednodušením, které je záhodno rozšířit o faktory jako jsou valuace, růst zisků, či černé labutě v Bílém domě. Těm jsem se zde ale věnovat nedávno a zůstaňme nyní tedy u konstatování, že cyklus by akciím měl zatím stále nahrávat, či je alespoň nebrzdit.

Co je tou výše avízovanou investiční příležitostí, kterou by silná reflace pravděpodobně poslala do zapomnění. Nejde o nic, co bychom mohli využít jako jednotlivci, „jen“ jako celá společnost. Na mysli totiž mám stále velmi nízké výnosy vládních dluhopisů. Ty sice už nemusí být na dříve dosažených minimech, ale americká vláda si je na deset let stále schopna půjčovat za necelých 2,5 %, německá za 0,45 %, japonská za 0,04 %, britská za 1,2 %.

Jen málokde bychom zároveň mohli tvrdit, že není, do čeho by vláda mohla investovat. Výsledek rovnice o těchto dvou proměnných (nízké sazby, potřeba investic) by tedy měl být teoreticky jasný: Vlády (tedy my všichni) by měly využívat toho, že jim jsou investoři (tedy opět my všichni) stále ochotni poskytnout peníze jen s velmi malou úrokovou kompenzací. Měly by si je vzít a investovat do silnic, systému vzdělání, železnic a tak dále.

K nějaké mohutné vládní investiční vlně zatím nedochází a pokud bude reflace pokračovat (zejména navzdory vývoji v Číně), financovat tuto vlnu velmi levným dluhem bude stále těžší a těžší. Radost z globálního oživení, či dokonce dalšího růstu cen akcií by nám tak mohl kazit zánik investiční příležitosti naší generace (a možná i několika dalších). Ale jak čtenář bezesporu tuší, není to obrázek černobílý a já se o jeho vybarvení pokusím v dalším příspěvku.