Pojem černých labutí se díky poslední finanční krizi a panu Talebovi stal již běžným výrazem našeho slovníku. Má jít o vysoce nepravděpodobné hrozby, které na základě historického vývoje hodnotíme v podstatě jako irelevantní. Až do chvíle, kdy na nás padne stín jejich křídel. Natixis v jedné ze svých posledních analýz přišel se seznamem potenciálních černých labutí, které nyní trhům a světové ekonomice hrozí. Můžeme debatovat o tom, že seznam černých labutí je protimluv, protože by v podstatě mělo jít o „neznámé neznámé“. Dejme ale stranou přesné ornitologické definice a podívejme se, co měli kolegové z Natixis na mysli.

Na prvním místě seznamu banky je nečekaný růst cen ropy v druhé polovině tohoto roku, či v roce příštím. Ve svém předchozím příspěvku jsem poukazoval na to, že věří v určitý krátkodobý růst cen ropy tažený tím, že poptávka začíná znatelně předbíhat nabídku. Natixis má podobný pohled a podle něj tu je možnost i prudšího růstu cen ropy. Banka to pak vnímá jako hrozbu současnému tržnímu optimismu, ale on by celkový obrázek asi nebyl černobílý. Ze Spojených států se totiž na rozdíl od většiny dalších vyspělých zemí stala země saúdského typu – růst cen ropy jim a jejich trhům začal díky břidlicové revoluci prospívat. K tomu je do určité míry možné, že vyšší inflační očekávání vyvolaná růstem cen ropy by podpořila reflační teze a trhům by pomohla (i přesto, že by šlo o „špatný“, tedy nabídkou vyvolaný, růst inflace).

Za druhé Natixis považuje za riziko to, že centrální banky ztratí kontrolu nad dlouhodobými sazbami. Vývoj posledních dní na jednu stranu naznačuje, že jde o reálnou hrozbu – Fed zvednul sazby, ale výnosy dlouhodobějších obligací v USA klesly. Jde o další důkaz toho, že na trhu obligací nerozhodují centrální banky, ale investoři a jejich ekonomický výhled. A tento bod Natixisu bych jako významný nevnímal. Ne proto, že by nehrozil, ale proto, že tu s námi je již hodně dlouho a ještě dlouho bude. Jde v podstatě o to, čeho centrální banky jsou a nejsou schopny a ochotny. Jejich schopnosti jsou podle mne mnohem vyšší, než co jsme zatím viděli. Ochota ale naráží na různé politické a společenské představy a předsudky.

Za třetí, optimismus trhů by mohlo poškodit nedodržení slibů na prosazení daňových reforem v USA. To už je známé téma, které na černou labuť skutečně pasovat nejde. A ono to dokonce začíná vypadat, že trhy na množící se zprávy o neprosaditelnosti výrazného snížení daní zase tak citlivé nejsou. Detailní pohled na povolební rally v USA navíc ukazuje jeden překvapivý rys – nejvíce z ní těžily firmy a sektory, kterým by snížení daňových sazeb zase tolik nepomohlo.

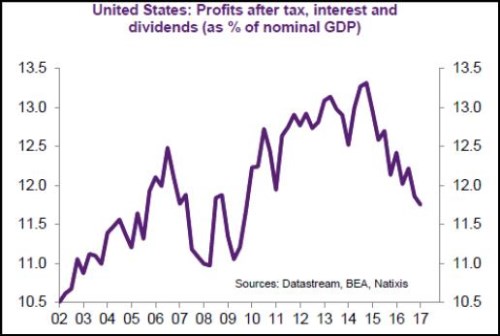

Další na seznamu je možná krize v Itálii. Na jednu stranu lze podle mne Itálii pasovat na největšího kandidáta na potenciálního destruktora eurozóny (je na to dostatečně chaotická a zároveň velká). Na druhou stranu jsou její problémy známé a hodně, hodně letité. A posledním bodem na seznamu rizik je s brexitem spojený útlum britské ekonomiky a útlum ekonomiky americké. Ten by prý mohl být spuštěn „prasknutím bubliny na trhu komerčních nemovitostí“, pokračujícím útlumem nákupu zboží dlouhodobé spotřeby a/nebo poklesem ziskovosti korporátního sektoru. Z investičního hlediska je dobré mít na paměti zejména poslední bod, který dokresluje následující obrázek:

K určitému poklesu podílu zisků na nominálním produktu skutečně dochází. Z grafu ale není vidět, že k němu dochází po velmi dlouhodobém růstu a současný vývoj nelze interpretovat jednoznačně negativně. Extrémy totiž škodí a platí to i o ziskovosti, která jde na úkor příjmů domácností a následně jejich spotřeby a úspor. Jinak řečeno, pro americkou ekonomiku a z dlouhodobějšího hlediska i pro akcie by byl dobrý posun k nové rovnováze, včetně nižší příjmové nerovnosti. A zmínkou o nových rovnováhách se dostávám k tomu, že Natixis pro mě překvapivě nevnímá jako velké riziko Čínu. Ta se také snaží přejít na novou rovnováhu a výsledky jsou zatím poněkud smíšené.

Jak jsem naznačil v úvodu, podle finančně ornitologických definic je výše uvedené poměrně známými riziky, ale ne černými labutěmi. Těm by se více blížil například neorganizovaný a chaotický default Řecka, revoluce v Severní Koreji, či třeba kolaps dolaru vyvolaný prezidentskou destrukcí víry v to, že USA jsou bezpečným přístavem. Uvažovat můžeme i o náhlém zadrhnutí mechanismu recyklujícího úspory japonských domácností na vládní výdaje (a následný kolaps jenu a cen japonských obligací). Nebo o vnitřní politické sebedestrukci Velké Británie. A bohužel také o různých geopolitických konfliktech a podobně.

Je ale vlastně s podivem, že vše se týká jen negativních scénářů. Černé labutě by se totiž měly zrovna tak týkat i velmi „nepravděpodobných“ událostí, které nám mohou obrovsky pomoci. Příčina je asi jasná – bát se jich nemusíme, proto o nich nepřemýšlíme. Možná je to chyba.