Zotavování z poslední krize se v některých klíčových ohledech značně odchyluje od toho, na co jsme byli zvyklí a co nám tvrdí standardní ekonomické poučky. Po prudkém propadu ve většině vyspělých ekonomik nepřišel prudký růst. Nezaměstnanost se nezvykle dlouho držela na dusivě vysokých úrovních. Inflace se navzdory masivní monetární stimulaci ne a ne zvednout k cílům centrálních bank. A poté již dlouhou řadu měsíců zase chybí znatelná vazba mezi nízkou nezaměstnaností a růstem mezd (a cen).

Ono poslední téma, tedy růst mezd vyvolaný nedostatkem volných zdrojů na trhu práce, je již nějakou dobu středobodem makroekonomických a investičních úvah. A právem. Důvod je jednoduchý: Pokud ještě zdroje jsou, mzdový a cenový růst nebude nabírat na tempu a ekonomika má prostor pro další neinflační růst. Centrální banky (zejména Fed) mohou pak rozumně normalizovat svou politiku, ale nic je nenutí k prudkému šlápnutí na brzdu, které v minulosti tak často poslalo ekonomiku do recese a na akciích probudilo medvědy. Jde v podstatě o ideální scénář a i když jsem k němu byl nějakou dobu skeptičtější, je třeba uznat, že u americké ekonomiky se do určité míry materializuje. Stále ale přesně nevíme, co se vlastně na mzdové frontě děje.

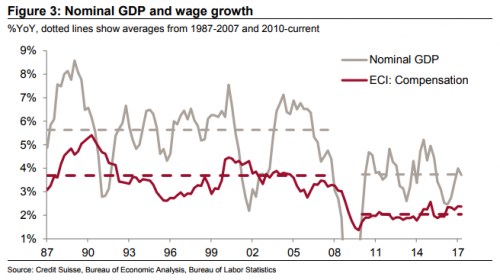

Nepohodlného tématu netradičního chování mezd v USA se chopili i analytici v a přišli s jedním v celku jednoduchým a hodně vypovídajícím grafem: Ten porovnává růst nominálního produktu a růst mezd/odměn:

Graf můžeme číst tak, že růst mezd se před rokem 2008 držel trendově asi 2 procentní body pod nominálním růstem. A po krizi se na tomto vztahu v podstatě nic nezměnilo, nominální růst „jen“ klesl pod 4 % a růst mezd se tedy dostal pod 2 %. ve své analýze používá model, který vysvětluje růst mezd mírou nezaměstnanosti, produktivitou a inflací. Analytici banky tvrdí, že současná podprůměrná nezaměstnanost na růst mezd skutečně tlačí (přidává mu asi 50 bazických bodů růstu a Phillipsova křivka tak stále žije). Jenže proti tomu působí nízká inflace a růst produktivity.

Výše uvedený graf by nám mohl hlavně připomenout, že vztah mezi mzdami a inflací není jednosměrný (stejně jako není jednosměrný obecnější vztah mezi nabídkovou a poptávkovou stranou ekonomiky). Pokles nezaměstnanosti by sebou měl nést vyšší vyjednávací sílu práce a její tlak na vyšší mzdy. Ten se ale projeví v prodejních cenách pouze v případě, že firmy cítí dostatečnou poptávku. Jinak přichází černější scénář – firmy a akcie jsou v nůžkách mzdových tlaků a slábnoucí poptávky. Jinak řečeno, udržitelná mzdově/cenová inflace je stejně tak „tlačená“ ztenčujícími se zásobami volných zdrojů, jako „tažená“ silou poptávky. A to podle mne v konečném důsledku generuje vztah, který vidíme v grafu.

Co to vše znamená z praktického investičního hlediska? Oním nejlepším scénářem je slušné tempo nominálního růstu doprovázené slušným růstem mezd a inflací pohybující se blízko 2 %. Firmy si pak udrží ziskovost, Fed to nebude přehánět s normalizací. Nebude se asi konat žádná prudká rally, ale býk může ještě dlouho kráčet výš a výš. Jinak řečeno, šlo by o posun směrem do stavu, který je v grafu vyznačen před rokem 2008. Vyloučit ale stále nelze to, že centrální jestřábi to (opět) přeženou, nebo že se ekonomika kvůli nějakému vnitřnímu, či vnějšímu šoku opět přenese do stavu blízkému hibernaci. Pak se opět rozvíří diskuse o skutečně netradičních formách monetární stimulace. A moc si nedovedu představit, že si akcie v takovém případě dovedly udržet své vysoké valuace. Nyní je tento scénář naštěstí méně pravděpodobný.