Z naší historie dobře víme, že sociálně-inženýrské snahy o „svornost, rovnost, bratrství“ nekončí dobře. Na druhou stranu je ovšem z vývoje v řadě vyspělých ekonomik stále více zřejmé, že společnosti značná ekonomická/příjmová nerovnost skutečně škodí. A ač se to na první pohled nezdá, neprospívá podle mne ani trhu.

Jak může vysoká příjmová nerovnost ovlivňovat ekonomiku? Pokud dáme stranou revoluční a všepřevracející scénáře vyvolané opravdu extrémní nerovností, zbývá „jen“ mechanismus točící kolem toho, kdo kolik vydělává a následně utrácí. Jelikož žijeme ve světě, kde je nejvzácnější ekonomickou komoditou poptávka, jde o klíčový bod: Pokud se příjmy přesouvají směrem k subjektům, které mají větší tendenci spořit (tj. nespotřebovávat, či neinvestovat), poptávkový problém se rostoucí příjmovou nerovností ještě zhoršuje. A je dost dobře možné, že k tomu skutečně dochází:

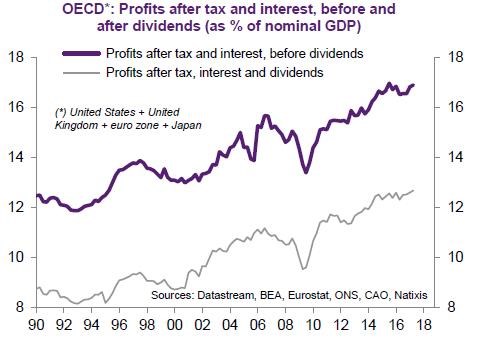

Významný rysem moderní ekonomiky dlouhé řady posledních let je klesající podíl mezd a rostoucí podíl zisků na celkových příjmech (viz následující obrázek). Dejme nyní stranou diskusi o tom, co je příčinou tohoto jevu, a podívejme se, co přináší. Teoreticky by vyšší ziskovost firem mohla vést k vyšším investicím – lidově řečeno, peníze by se neprojedly, ale investovaly. Jenže ekonomika je uzavřený systém a firmy investují v případě, že cítí silnou poptávku domácností. Extrémně vysoké zisky (tj., relativně nízké mzdy) tak mohou pro vysoké investice poskytovat zdroje, zároveň ale mohou snižovat motivaci pro jejich provedení. Poptávka domácností je totiž kvůli utlumeným mzdám slabá.

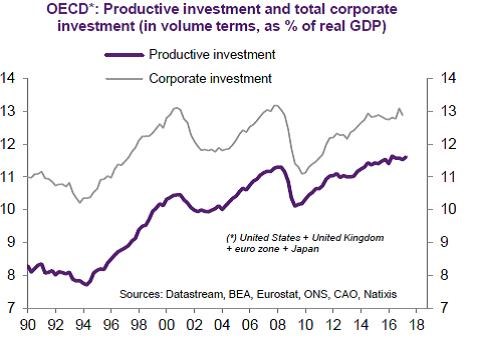

To, že korporání sektor v USA drží obrovské zásoby hotovosti (tj., vydělává, ale neinvestuje), je známou věcí. Ta naznačuje, že ona pozitivní spirála vysokých zisků a investic se skutečně nerozjíždí. Naopak – recyklace příjmů do výdajů se zadrhává. Podobnou řečí hovoří i samotný vývoj investic v USA (a řadě jiných vyspělých zemí) – viz následující graf. Dobré je v tomto bodě poznamenat, že současný globální vývoj dává slušnou naději na příchod určitého investičního boomu (akcie tudíž dál upalují nahoru). Ovšem na to, aby se změnil dlouhodobější trend stagnace/velmi pomalého trendového růstu investic by tento boom musel trvat dost dlouho.

Deficit poptávky může být aktivně eliminován buď monetární, nebo fiskální politikou. Pokud tedy skutečně dochází k tomu, že rostoucí příjmová nerovnost brzdí poptávku, je i jednou z příčin ultrauvolněné monetární politiky a mimořádně nízkých sazeb. A co více: Je i jednou z příčin vysokých vládních dluhů. Příjmovou nerovností přiživovaný poptávkový útlum totiž nevyhnutelně zvyšuje tlak na vládní finance a následně na růst zadlužení.

Co s tím?

Otázkou tak samozřejmě je, zda bychom se neměli snažit příjmovou nerovnost snížit. Provést to můžeme „dobrovolně“ tím, že firmy ve vyspělých ekonomikách začnou více zvyšovat mzdy. Jde o chůzi po úzké cestě. Na její jedné straně hrozí výše popsaný scénář „stagnace z nerovnosti“, na straně druhý klasický přepálený růst mezd vedoucí k přílišnému útlumu zisků, cenovým tlakům a vysoké inflaci. S ohledem na současnou situaci je ovšem pravděpodobné, že i slušný růst mezd napříč většinou vyspělých ekonomik je zatím v celku pozitivním jevem. A radovat by se z něj měly i akcie. Ty mohou dlouhodobě těžit jen z ekonomické rovnováhy podporující růst tržeb a ne ziskových extrémů dosažených nekonečným osekáváním nákladů a snahou vyždímat ještě o jednu desetinu procenta vyšší marži.

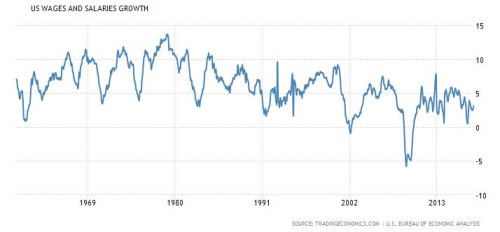

A vedle této jistě jednoznačně lepší „dobrovolné“ varianty směřující k rovnováze je tu možnost „nedobrovolného“ snížení příjmové nerovnosti. Tedy daněmi, regulací a podobnými intervencemi, které ale samozřejmě nebezpečně zavání tím, že naděláme více škody než užitku. Pokud je za růstem nerovnosti globalizace a jiné, časově omezené faktory, snad se tomu vyhneme. Pokud je ale příčinou nerovnosti robotizace, nové technologie, či třeba růst monopolní síly řady firem, tlaky na to, abychom do systému sáhli, budou jen růst. Radujme se proto z rozumného růstu mezd v USA (viz graf) i jinde.