Jednou z nejdiskutovanějších akcií na americkém trhu je nyní GE. Jeho management a investoři by ale asi byli radši, kdyby tomu tak nebylo. Důvodem současného zájmu je totiž značné zklamání z posledních čtvrtletních čísel následované obavami o dividendu. Rozehrává se nám tak zajímavý korporátně – investiční příběh u firmy, která kdysi byla ikonou úspěchu.

Včera jsem tu psal o společnosti Tesco, jejíž historie jasně ukazuje, jak se věci nemají dělat. To, že se nemá masírovat účetnictví, je zřejmé. Ovšem Tesco bylo také příkladem špatných korporátních financí. Vyplácelo totiž dividendy ještě dlouho poté, co na ně nevydělávalo. Rostl tak jeho dluh a firma ve snaze potěšit akcionáře sama sebe dusila dluhovou zátěží. Je možné, že by ve stejné situaci bylo firma, která byla z manažerského hlediska považována za legendu?

Ta čísla nějak nesedí...

Provozní tok hotovosti GE za poslední tři roku prudce klesl z 27 miliard dolarů v roce 2014 na mínus 244 milionů dolarů v roce 2016. Vnitřní čísla včetně pracovního kapitálu jsou ale značně rozkolísaná, takže určit nějaký pevný trend je složitější. Investice do provozu dosahují asi 7 – 8 miliard dolarů, takže až do roku 2015 je firma hravě pokryla, v roce 2016 už samozřejmě ne. A ani letos to na této úrovni zatím nevypadá nijak povzbudivě. GE ale k tomu masivně prodává svá aktiva, takže po celkových investicích je bez problémů v plusu.

Jde o komplexní firmu a podle toho vypadají její výsledky – dělat z nich nějaké pevné závěry bez toho, aby je jeden rozebral do většího detailu, je ošemetné. Nicméně jedna věc je zřejmá: Pokud by GE mělo vyplácet současnou úroveň dividend (kolem 9 miliard dolarů) a udržet investice na 7 miliardách, muselo by na provozu vydělávat cca 16 miliard dolarů, či více, Tj. muselo by se svým hospodařením vrátit do roku 2015. Zatím to na to vůbec nevypadá a prodej aktiv stejně jako zvyšování dluhů nejde provádět do nekonečna.

Kapitalizace GE nyní dosahuje 189,5 miliardy dolarů. Takovou částku ospravedlňuje například tok volné hotovosti/dividend pohybující se kolem 10 miliard dolarů ročně a rostoucích dlouhodobě o 2,5 % ročně. Jinak řečeno, GE je nyní trhem naceněno, jako kdyby mělo dlouhodobě vyplácet mírně rostoucí dividendu, která asi o miliardu převyšuje (se současnými výsledky těžko dosažitelnou) dividendu z předchozích let. Nějak mi to do sebe nezapadá, i když se vším mohou samozřejmě zahýbat další dezinvestice.

Čím větší, tím lepší?

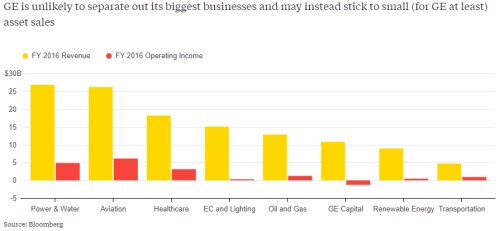

Bývaly doby, kdy byly podobné konglomeráty hodnoceny značně pozitivně. Nejeden čtenář si jistě vzpomene například na BCG matici, která v podstatě nabádala k tomu, aby si firmy tvořily portfolia různých „diverzifikovaných“ aktivit s tím, že aktivity zralé budou financovat budoucí hvězdy a tím se zajistí dlouhodobý rozvoj celé společnosti. Mě podobné složité struktury nikdy moc neseděly, namísto toho se mi líbí společnosti menší, jasně zaměřené, bez „ztrát z rozsahu“, mnoha vnitřních frikcí a plýtvání. Nepřesvědčilo mě ani GE za „zlatých“ dob pana Welche, které bylo dáváno za učebnicový příklad toho, „jak dělat věci“. Z této mé perspektivy se tak nedívám s velkým optimismem ani třeba na googlovské snahy o penetraci automobility. GE je každopádně přes své divestice stále velkým konglomerátem – viz následující obrázek s tržbami a zisky jednotlivých divizí.

CEO firmy John Flannery se na pokles cen akcií snaží reagovat tím, že už nechce upravovat účetní zisky způsobem, který investorům nesedí (!), hodlá zlepšit marže a tok hotovosti. K tomu chce prodávat provozy, které netvoří volné cash flow. Na Bloomberg Gadfly poukazují na to, že v pátek se cena akcie nejdříve prudce propadla, pak ale v návalu optimismu nakonec posílila. Investoři tedy zřejmě uvěřili tomu, že nově představený plán situaci rychle a znatelně zlepší. Čímž se dostávám opět k relativnímu růžovu, s kterým počítá současná valuace firmy (viz výše). Možná, že investoři si vzpomněli na BCG matici a konglomerátový optimismus zapustil pevnější kořeny, než se na první pohled zdá. Já si zde dovolím zůstat skeptikem.