Pokud by bylo skutečně pravdou, že akciové trhy v pokrizových letech táhla nahoru zejména monetární stimulace, byli bychom nyní v choulostivé situaci. Významné centrální banky totiž otevřeně plánují, či alespoň uvažují o opětovné normalizaci svých rozvah. Obrat v jejich krocích by tak znamenal i obrat na akciovém trhu. Myslím ovšem, že investoři mohou být, co se týče této „hrozby“, celkem v klidu.

Rozvahy a trh – třikrát a pokaždé jinak

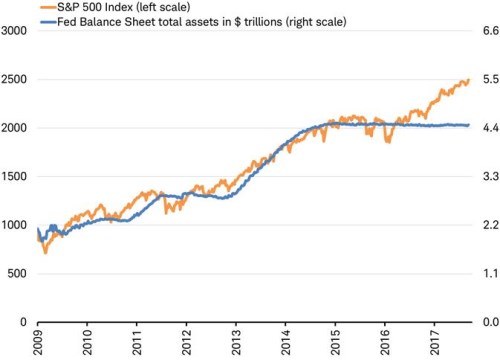

První graf popisuje vývoj amerického akciového trhu a pohyb rozvahy Fedu. Právě takové obrázky (končící ovšem někdy v polovině roku 2016) dávaly základ úvahám o tom, jak „tištění peněz nafukuje akciovou bublinu“. Jenže i tento obrázek od oné poloviny roku 2016 už vypráví trochu jiný příběh: Rozvaha již neroste (a hovoří se dokonce o jejím poklesu), akcie ale míří dál nahoru:

Zdroj: Schwab

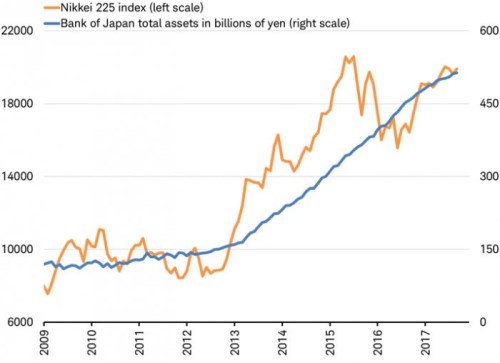

Následující pohled na vývoj v Japonsku už k příběhu o monetární akciové bublině tolik nevybízí, ale s trochou kreativity by z něj přece jen vyždímat šel. I rozvaha BoJ totiž od roku 2013 znatelně roste a trendově se tak chovají i akcie:

Zdroj: Schwab

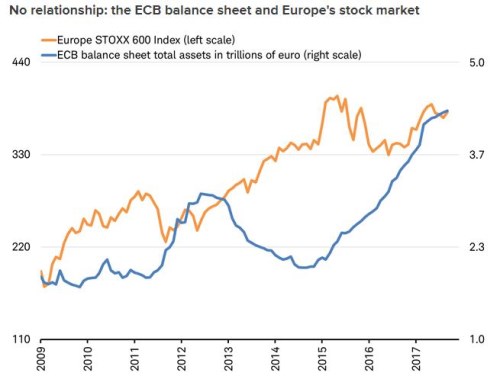

Poslední obrázek pak už jde přímo proti teoretickému vztahu „růst rozvahy centrální banky = automatický růst akciového trhu“. Je z něj totiž zřejmé, že evropské akcie mají nejednou tendenci jít proti rozvaze ECB a ne stejným směrem jako ona:

Zdroj: Schwab

Nakonec je to vždy o fundamentu

Ceny akcií by měly odrážet očekávání, které mají investoři ohledně schopnosti firem generovat hotovost. Čím vyšší jsou tato očekávání, tím vyšší budou ceny akcií a naopak. Optimismus ohledně ziskovosti a schopnost generovat hotovost tak přirozeně stoupá v dobách ekonomického boomu, či alespoň mírného oživení, klesá a mění se v pesimismus během recese a útlumu. Jak z této perspektivy vysvětlit chování akcií znázorněné ve výše uvedených grafech? Možná jednoduše:

Monetární expanze sice snižuje sazby (což akciím samo o sobě automaticky prospívá), rozhodující ovšem je, zda ekonomice a ziskovosti obchodovaných firem pomáhá, či ne. V USA investoři věřili, že tomu tak bude, a tudíž onen pozitivní vztah mezi rozvahou a trhem. V Japonsku byla tato víra už slabší (akcie šly ale hodně ruku v ruce s kurzem jenu). A v Evropě trhy v efektivitu kroků ECB moc nevěřily a likvidita/nižší sazby tak mnohdy nedokázaly přetlačit horšící se/stagnující vývoj v reálné ekonomice.

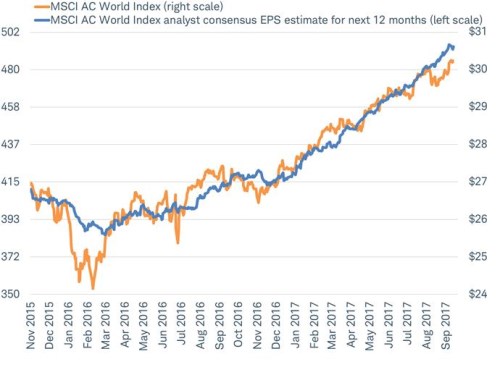

Jak jsem naznačil, plánovaná normalizace rozvah centrálních bank by trhu uškodit neměla. S jedním klíčovým předpokladem: Bude to normalizace neuspěchaná. V takovém případě totiž bude hrát rozhodující roli lepšící se fundament a trhy by se v podstatě měly radovat z toho, že pacient bude ve zdraví propuštěn z jednotky intenzivní péče. Sice už nebude dostávat léky (na trhu nebude tolik likvidity), on je ovšem již nebude potřebovat. Realističnost (ale ne jistotu) naděje na tento vývoj lze již jen krátce dokumentovat například posledním grafem s vývojem cen akcií na světových trzích a také očekávaných zisků pro následujících 12 měsíců: