Bylo by nám lépe bez centrálních bank, nebo je lépe s nimi? Pokrizové roky jasně ukázaly, že ve společnosti panuje značné nepochopení toho, jak centrální banky fungují, co jejich činnost přináší a co bere. V tom lepším případě vede toto nepochopení k sebereflexi samotných centrálních bankéřů a ke zlepšení jejich práce a komunikace. V tom horším přináší návrhy na zavedení zlatého standardu, či podobné návraty do minulosti, založené na vyřčeném, či implicitním předpokladu: Centrální banky více škodí, než prospívají.

Podle tohoto extrému bychom bez centrální banky v dnešním slova smyslu nemuseli čelit finančním krizím, inflačním umořováním dluhů a dalším jevům, které nás na ekonomické rovině nejednou potrápily. Tento pohled nebere v úvahu to, že centrální banky jsou také schopny proti krizím bojovat, stimulovat ekonomiku v době útlumu a naopak jí brzdit v době přehřívání. Základem je tu totiž tvrzení, že banky v první řadě tyto neduhy způsobují. A tudíž nám moc nepomůže, když je pak dovedou částečně mírnit.

Za druhý extrém můžeme svým způsobem považovat ECB posledních let. Tedy centrální banku, která je dosti aktivní a svými kroky musí dokonce suplovat činnost, kterou by měl vyvíjet někdo jiný. Tedy zejména vlády na straně dluhové a fiskální udržitelnosti a regulátoři na straně stability finančního systému. Je pravděpodobné, že pravda s malým „p“ se i tu nachází mezi těmito dvěma extrémy.

Možností, jak náklady a přínosy existence centrálních bank měřit je celá řada. Těmi nejrelevantnějšími by asi měl být jejich dopad na inflaci, produkt a asi hlavně nezaměstnanost. I inflace a její pozitivní a škodlivé dopady nás totiž v konečném důsledku také zajímá jen proto, jak se nakonec projeví na našem blahobytu a tudíž z velké části na dostupnosti a kvalita pracovních míst. V USA je v tomto ohledu realita celkem jasná: Volatilita a výše nezaměstnanosti se přes všechny pokračující cykly, krize a fluktuace díky práci Fedu postupně zlepšovaly. A nyní se objevila nová studie, která se zajímavým způsobem dívá na více zemí.

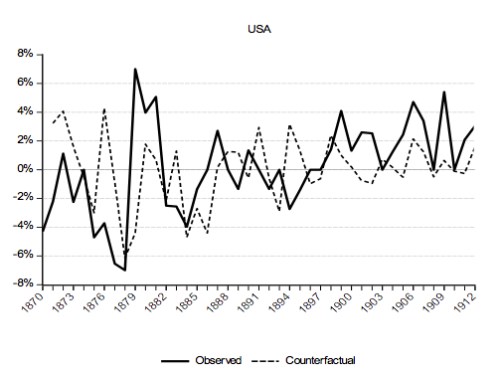

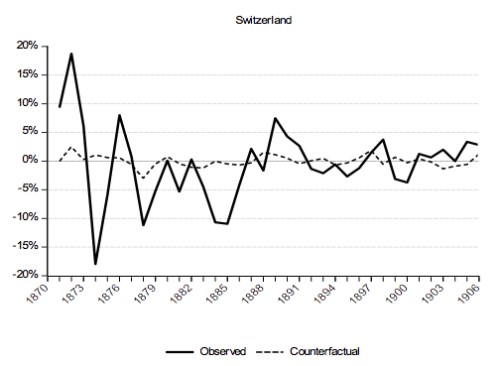

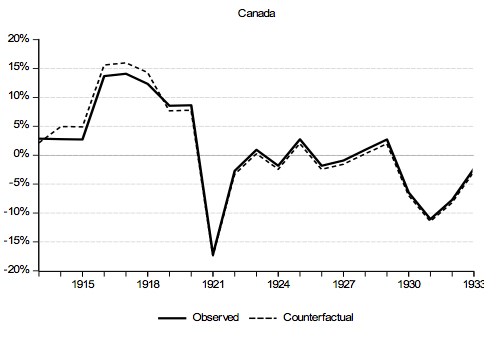

Autory studie „Central banks: Evolution and innovation in historical perspective“ jsou Michael Bordo a Pierre Siklos. Ti mimo jiné ukazují následující tři grafy v nichž je skutečný vývoj inflace v USA, Švýcarsku a Kanadě před tím, než tam začaly být aktivní centrální banky. V grafech je také modelovaný vývoj inflace, který ukazuje, jak by se inflace vyvíjela, kdyby centrální banky v dané době již fungovaly a sledovaly aktivní proticyklickou politiku.

První graf z USA ukazuje, že mezi skutečným a modelovaným vývojem není zase takový rozdíl ve výši a volatilitě inflace. I když od přelomu století již bychom asi mohli hovořit o lepší modelové situaci. Autoři studie tu také poukazují na to, že Fed byl primárně vytvořen jako nástroj pro dosažení větší finanční stability:

Druhý graf je extrémem hovořícím jednoznačně pro aktivní centrální banku. Model totiž napovídá, že pokud by ve Švýcarsku začala banka fungovat dříve, v dlouhodobém průměru by se inflace mohla pohybovat na stejných úrovních jako bez ní. Ovšem volatilita by byla značně nižší a to by bezesporu bylo znatelným přínosem:

Ze třetího obrázku vidíme, že Kanada je na první pohled druhým extrémem – existence aktivní centrální banky by na konkrétním vývoji v podstatě nic nezměnila. Jenže jak podotýká studie, v této zemi i v popsaných letech fungoval systém, který sice formálně centrální bankou nebyl ale do určité míry fungoval tak, jako ona.

Nemáme tu tedy černobílý obrázek. Nicméně pokud přijmeme relevanci popsané metodologie, nevypadá to, že by centrální banky byly úplným krokem mimo a my potřebujeme monetární revoluci. A ono je vždy dobré si připomenout, že pro aktivní monetární politiku a dokonce pro QE byl i Milton Friedman. Rok 2018 bude z hlediska monetárního dalším z těch, kdy se budeme plavit v neprobádaných vodách. Tentokrát to ale na rozdíl od dlouhé řady pokrizových let bude směrem ke globálnímu monetárnímu brzdění. Doufám, že se potvrdí to, co tvrdím výše.