Budíčkem pro medvědy na akciovém trhu by se podle nejednoho názoru mohla stát jedna na první pohled nevinná a nezáživná křivka: křivka výnosová. Tématu jsem se v minulém příspěvku nevěnoval jen já, ale třeba i známý investor Ed Yardeni. Na jeho pohled stojí za to se podívat. Ukazuje totiž, že medvědi by se minimálně podle historických standardů skutečně budit mohli, ale někde jinde, než na akciích. Minimálně nějaká ta panda.

Pokud vyberu to, co je podle mne klíčové, tak Yardeni připomíná, že sklon výnosové křivky je jedním z komponentů indexu vedoucích indikátorů LEI. Mezi další patří vývoj spotřebitelské a investiční důvěry, vývoj nových žádostí o podporu v nezaměstnanosti a i samotný vývoj na akciovém trhu. Což, podotýkám, vyvolává určité zacyklení a sebenaplňující se proroctví, pokud akcioví investoři hledají směr dalšího vývoje na trhu právě na základě LEI. Yardeni každopádně připomíná, že LEI i přes křivku hrozící inverzí nyní rozhodně neukazuje na blížící se recesi.

I Yardeni pak poukazuje na vliv mezinárodního toku kapitálu (viz můj předchozí příspěvek) a podle něj jde dokonce o nejvýznamnější faktor při zplošťování americké výnosové křivky. Politika ECB a BoJ totiž stále tlačí dlouhodobé sazby dolů a americké vládní obligace se tak svými relativně vyššími výnosy stávají atraktivní pro mezinárodní investory. Ti následně kupují americké obligace a tlačí jejich výnosy o něco níže, či alespoň brání jejich dalšímu růstu i přesto, že ekonomický výhled se nehorší.

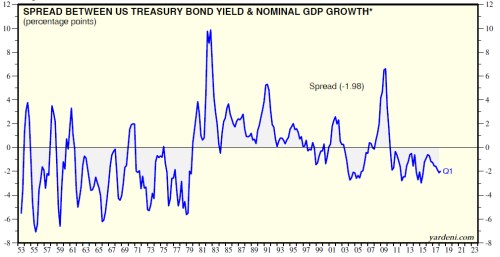

Pozornost si z Yardeniho komentáře zaslouží ale asi zejména následující graf. Ten ukazuje vývoj rozdílu mezi výnosy desetiletých obligací a nominálním růstem ekonomiky. Proč tyto dvě proměnné srovnávat? Kvůli jednoduchému vztahu: Čím vyšší je růst a inflace, o to vyšší výnosy musí obligace nabízet, aby byly pro investory atraktivní (klesá poptávka po nich, ceny jdou dolů, výnosy nahoru). A naopak. Z grafu je konkrétně patrné, že dlouhodobě má rozdíl mezi výnosy a růstem tendenci vracet se k nule:

Yardeni vysvětluje dlouhodobé oscilace kolem oné nuly tak, že během šedesátých a sedmdesátých let investoři podceňovali inflační vývoj a nakupovali obligace i s výnosy držícími se pod nominálním růstem (tj. s vysokými cenami). Za to následně zaplatili ztrátami a přišlo období, kdy byli naopak do dluhopisů ochotni investovat jen s výnosy převyšujícími růst. Pokud se s tímto pohledem ztotožníme, pak bychom asi konstatovali, že tato „bdělost“ dluhopisových investorů postupně opět klesala a dostali jsme se proto do doby, kdy se trhy opět spokojí s výnosy nacházejícími se znatelně pod nominálním tempem růstu.

Yardeni se tomuto bodu již dál nevěnuje, pouze dodává, že k tomuto vývoji může přispívat i zmíněný mezinárodní kapitál. Zamysleme se ale více nad tím, co by tato interpretace a konkrétní vývoj vlastně znamenaly: Výnosy dlouhodobých obligací jsou ve srovnání s tím, jak rychle roste ekonomika, příliš nízko. Pokud tomu tak je (a ignorujeme nyní vývoj očekávaný vs. vývoj aktuální, či rozdělení nominálního růstu na reálný růst a inflaci), tak výnosová křivka svou hrozící inverzí vysílá falešný signál hrozící recese. Varování ale zaznívá - bát by se ho měli investoři dluhopisoví, kteří možná podobně jako v šedesátých letech propadli přílišnému nadšení pro obligace.

Tím jsme se vlastně dostali k dlouhé roky trvající diskusi o možné bublině na dluhopisech, převisu globálních úspor, hladu po bezpečných aktivech a vlivu likvidity nabízené centrálními bankami. U této diskuse není radno propadat jednoduchým závěrům a nořit se do ní hlouběji nyní nebudeme. Spokojíme se jen s konstatováním, že s ohledem na současný (!) ekonomický vývoj a historické „standardy“ jsou výnosy dlouhodobých obligací v USA dost nízko a výnosová křivka dost plochá. „Zachránit“ by to mohly například surové obchodní války, které by ekonomický vývoj znatelně zhoršily. O podobnou záchranu ale asi nikdo (nebo téměř nikdo) nestojí.