Ceny akcií konopných společností implikují skutečně mohutný růst jejich ziskovosti a schopnosti generovat hotovost. Možná se nakonec ukáže, že dokážou někdy snad až extrémní očekávání naplnit, optimisticky se o výhledu vyjadřuje řada lidí zevnitř, i vně odvětví. Některé investiční teze jsou tu ale dost ošemetné.

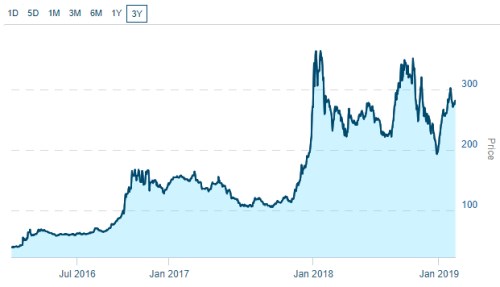

Následující graf ukazuje vývoj indexu cen severoamerických konopných akcií. Konec roku 2017 přinesl skokový růst na novou úroveň, z které si akcie zatím marně hledají nový trend. A hledají ho hodně divoce, což se projevuje obrovskou volatilitou. Z toho je zřejmé, že nejde o investice pro pohodáře, kteří nechtějí neustále řešit, jestli neprodělali desítky procent i za velmi krátká období:

Zdroj: marihuana index

Jak jsem uvedl, optimismus v odvětví stále nechybí. Například Carol Bartz, která stála v čele Yahoo, se podle CNBC domnívá, že konopný byznys je podobný technologiím z doby před dvaceti lety. Týká se to jeho potenciálu a mnoha způsobů, jakým může změnit život lidí. Hovořila také o přínosech kanabidiolu CBD s tím, že jeho efekt se násobí v přítomnosti dosud povětšinou zakázaného THC. Mimochodem celkově jde ale o pole, na kterém si vědci zřejmě ještě vyhrají. Například Canatura píše, že „CBD u poměrně malých dávek zasáhne hlavně receptory, ke kterým ho váže jejich nejvyšší afinita, nebo takové, které se vyskytují v největší hustotě. U vyšších dávek mohou být tyto receptory nasyceny, takže zbytek CBD bude vzájemně působit s jinými receptory. A právě tady se objevují často protichůdné účinky“.

Každopádně Bartz je sice relativně skeptická ohledně možnosti, že k legalizaci v USA dojde již v dohledné době, firmy z Kalifornie ale podle ní mají možnost nasbírat zkušenosti a ukázat ostatním, že legalizace by byla dobrým krokem. A nyní se podívejme na dalšího optimistu a jednu jeho investiční tezi.

Dluhově konopná investiční teze

CNBC také nedávno uvedla, že „podle legendárního investora Dannyho Mosese jsou americké konopné akcie „velkou dlouhou pozicí“ (evidentně v narážce na příběh „Big Short“ – Moses patřil k lidem, kteří sázeli ve velkém proti americkému hypotečnímu trhu před jeho kolapsem). Podle svých slov Moses ještě nespatřil sektor, který by měl takovou podporu ze strany politické, ekonomické a wellness.

Moses pak zmínil, že zajímavost některých amerických firem spočívá i v tom, že jde o velice silně regulované odvětví. A jelikož marihuana je na federální úrovni stále ilegální, banky firmám v odvětví nepůjčují a ty tak musí hospodařit bez dluhů. Zde podotýkám, že tato teze neplatí jen o USA – třeba taková Canopy Growth má také dost nízké dluhy (relativně k celkovému kapitálu) a svou expanzi financuje z naprosté většiny vydáváním nových akcií. Jinak by to ani nešlo, protože hotovost nevytváří a klasické dluhy tudíž ve velkém obsluhovat nemůže.

Moses pak ještě uvažoval o tom, že pokud by se tyto firmy začaly zadlužovat, jejich náklad kapitálu by klesal a to by jim mělo prospět. A právě zde bych to ale tak jednoduše neviděl. S tím, jak roste objem „levnějších“ dluhů v rozvaze totiž také zároveň roste požadovaná rizikovost a následně návratnost vlastního jmění (jinak by šlo o oběd zadarmo). Ve světě bez daní a bankrotů se dokonce tyto dva efekty přesně vyruší. Ve světě s daňově uznatelnými náklady dluhu se na stranu výhodnosti vyššího zadlužení staví právě úspory na daních. Ale jen do bodu, kdy již dluhy příliš nezvyšují pravděpodobnost bankrotu.

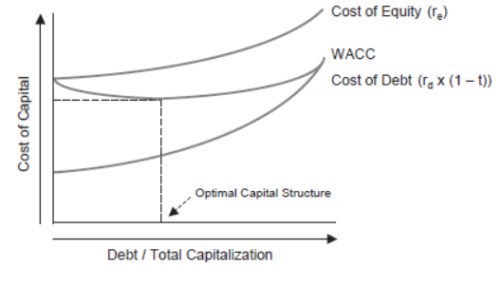

Tento v konečném důsledku intuitivní princip znázorňuje následující graf. Na ose x se postupně zvyšuje poměr dluhu k vlastnímu jmění (v tržních hodnotách). S tím, jak roste podíl dluhu, se jeho náklad CoD postupně zvedá (dluhopisoví investoři požadují vyšší návratnost). To samé platí o nákladu vlastního jmění CoE (akcie se s vyšším dluhem stávají rizikovější). Nicméně po určitou dobu je to vše přetlačeno efektem oné daňové uznatelnosti úrokových nákladů a průměrný náklad kapitálu WACC klesá. Pak se ale dluhy dostanou na úroveň, kdy se začne příliš zvedat riziko bankrotu. Náklady dluhu začnou růst tak prudce, že nestačí „doping“ ze strany oné uznatelnosti a roste i WACC:

Toto je celý princip kapitálové optimalizace. A pokud vezmeme v úvahu celkově vysokou rizikovost konopných akcií a firem, můžeme podle mne přesvědčivě tvrdit, že zadlužení by se brzy dostalo za onen popsaný optimální bod. Dokonce je možná, že optimální dluhy jsou u nich nyní cca nulové. Takže je fajn, že mají nízké dluhy, ale „jen“ proto, že kdyby je měly vyšší, byly by už opravdu hodně rizikové (už nyní například dosahuje beta Canopy hodnoty vysoko nad 4). Těšit se na to, že tento sektor bude zvyšovat dluhy, je tak podle mne podobné, jako těšit se na odkupy financované dluhy u firmy, která si takovými odkupy definitivně podráží své finanční zdraví.