Minulý pátek si akcionáři společnosti prošli nemilou zkušeností, protože jejich cena se propadla o více než 18 % (i když pokud nakoupili ještě na počátku měsíce, tak jsou stále v plusu). je ukázkovým příkladem firmy, které spotřebitelské trendy přestaly hrát do karet a která se snaží zachránit, co se dá. Cena akcie je tak na podobných úrovních jako před deseti lety, za posledních pět let ztrácí více než 60 %. Podívejme se na její současný příběh, včetně toho valuačního. A také pár finančních zajímavostí této hračkářské akcie.

Investory minulý týden zklamal možná nejvíce výhled – firma uvedla, že upravená EBITDA dosáhne letos 350 – 400 milionů dolarů, zatímco trh se těšil na více než 550 milionů dolarů. Tržby (po úpravě u kurzové vlivy) by měly být letos na podobné úrovni jako loni. Dlouhodobějším problémem jsou slabé prodeje značek jako American Girl a Fisher-Price, protože děti dnes preferují elektronické hračky. A na firmu také znatelně dolehl bankrot Toys R Us.

CEO Mattelu Ynon Kreiz již osekal náklady o 650 milionů dolarů, z velké části propouštěním. A firma hodlá investovat do filmové divize, která by měla skrz filmy propagovat její nejznámější postavičky a produkty. Což mimochodem ukazuje, jak se smývá hranice mezi tím, co by mělo aspirovat na umění, a tím, co by měla být čistokrevná reklama – informace o výrobku.

Z následující tabulky je vidět, jak znatelný pokles tržeb firmy je - z 6,5 miliardy dolarů roku 2013 se dostaly na 4,6 miliardy posledních 12 měsíců (TTM čísla). Co hůř, prudce se snižuje i marže, a to do záporu, takže firma v roce 2017 a za TTM prodělávala už na úrovni provozního zisku. Provozní tok hotovosti byl loni a v TTM na červené nule, na volném toku hotovosti (tedy po investicích) firma hotovostně prodělala 0,32 miliardy v roce 2017 a 0,19 miliardy dolarů za TTM.

Mattel naštěstí nemá a neměl management, který by se domníval, že když je zle, je třeba akcionáře ukonejšit odkupy. Takový krok by v jeho pozici jen devastoval rozvahu, kterou již tak napíná negativní tok hotovosti. Pokud vezmeme v úvahu výše zmíněné odhady EBITDA, je míra zadlužení již dost vysoko a minimálně z dnešního pohledu měla firma přestat dříve i s vyplácením dividend.

V době, kdy tento příspěvek píšu, se kapitalizace společnosti pohybuje na 4,8 miliardy dolarů. Což v tomto případě znamená, že na ospravedlnění takové kapitalizace by firma musela pro akcionáře například soustavně generovat rok co rok to, co vydělala na volném toku hotovosti v roce 2015 - tedy necelou půl miliardu dolarů ročně. Pokud by krátkodobým standardem bylo pouze volné cash flow z roku 2016 (0,33 miliardy dolarů), muselo by růst o necelá 4 % ročně. Nějaký vážný úpadek firmy tedy trh nečeká.

Pár „rizikově“ vakačních zajímavostí

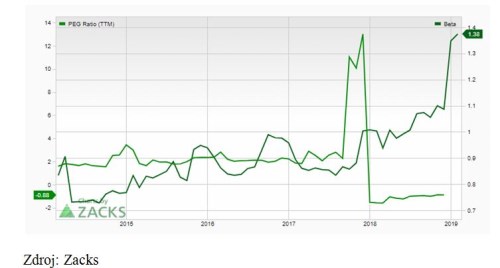

U Mattelu stojí za pohled trochu netradiční ukazatel – vývoj jeho bety v čase. Beta je indikátorem systematického rizika. Jednoduše řečeno říká, jak citlivá je akcie na pohyb celého trhu (a následně jak vysoká by u ní měla být požadovaná návratnost). Pokud je hodnota bety na 1, je akcie stejně riziková jako trh. Pokud je beta nižší, má akcie menší riziko než trh a naopak.

Z následujícího grafu společnosti Zacks vidíme, že pětiletá plovoucí beta se v roce 2014 pohybovala pod hodnotou 0,8 a akcie byla méně riziková než celý trh. Systematická (tedy neoddiverzifikovatelná) rizikovost se ale postupně zvyšuje a na konci roku 2018 dokonce prudce. Nyní jsme tak na hodnotách kolem 1,4. Pokud bychom předpokládali, že za celou dobu byly bezrizikové výnosy na 3 % a rizikové prémie na 5,5 %, tak jenom zmíněná změna beta zvedla požadovanou návratnost z 7,4 % na 10,5 %. Minimálně připomínka toho, že vedle samotných finančních výsledků a toku hotovosti se hraje i o rizikovost (i když můžeme dlouze diskutovat o tom, nakolik ji dobře vystihuje právě beta).

V grafu je pro zajímavost vyznačen i vývoj valuačního poměru PEG, tedy PE dělené očekávaným tempem růstu ziskovosti (jakési strandardizované PE). Ten jsem přidal proto, že u Mattelu se pozoruhodně dlouho a relativně pevně držel hodnoty 0,9. Což znamená, že investoři nastavovali soustavně cenu akcie tak, aby její valuace (PE) byla cca 90 % pod tempem růstu (vynásobeným 100). Tento jednoduchý valuační příběh ale dostal vážnou ránu v roce 2018, kdy se PEG trendově propadl až hluboko pod hodnotu 0,8. Což můžeme interpretovat tak, že jednotka očekávaného růstu ztratila na hodnotě. Proč?

Odpověď napovídají výše uvedené řádky i graf samotný. Do valuací totiž promlouvá rizikovost a právě popsaný růst bety a požadované návratnosti začal „znehodnocovat“ (očekávaný) fundament. A pro investory z toho plyne i ryze praktický závěr: Akcii Mattelu by samozřejmě pomohlo, kdyby firma dosahovala ziskovosti a toku hotovosti nad hodnotami implikovanými současnou kapitalizací (viz výše zmíněné odhady). Ale také i to, pokud by ji investoři začali opětovně vnímat jako poměrně málo rizikovou a na jako riskantní „hračku“.